过去20年,中国电解铝产业无序扩张,严重抑制了全球铝行业盈利。2016年供给侧改革,高耗能的电解铝行业被设限,以4600万吨为行业目标产能,约束清晰路径分明。中美对峙、新冠冲击,需求一降再降,被动压制18-20年国际铝产量停滞,铝企盈利可谓雪上加霜,铝行业我们早已习惯了低迷与无奈。20年新冠后,国内需求咋起,进口激增库存不再,铝价扶摇直上,电解利润飙升3000,行业诧异。19-20年我们不知觉消耗了历史隐性的库存,行业局面显著改观。随着中国迟滞产能逐渐释放,预期全球电解铝总产量在21年6600万吨触顶。而新能源新材料支持需求稳增,可预期未来较长时间全球无新增产能,动态短缺的局面,很可能诱惑金融资本的囤积与期货扩仓。铝行业可能早20年从长期过剩迈入中期短缺,电解利润预期持续维持1000-5000的历史高位。20年一遇的行业变局。值得认真思考、深入研究、积极把握。

全球铝市场------静态平衡、动态短缺

1、全球供给趋于停滞

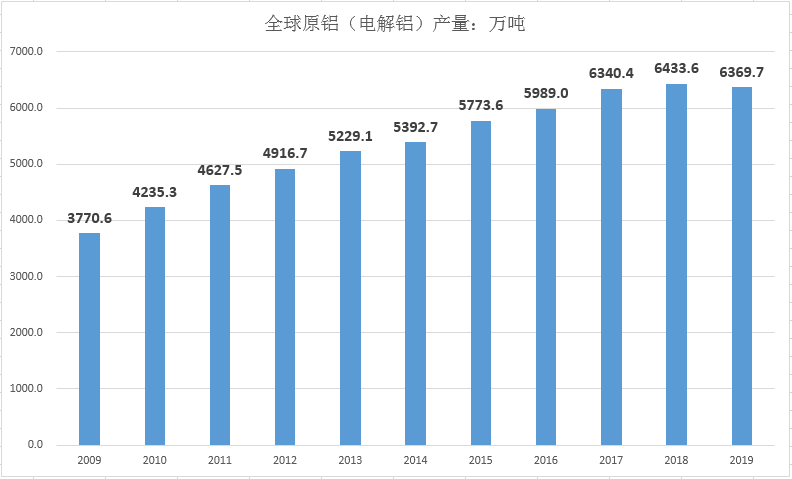

2009-2020年全球电解铝产能增速逐渐趋缓(中国供给侧,18-20年增速停滞),预期产量巅峰在6600万吨左右,未来没新增产能供给。过去20年中国大扩张,严重压制了国际同行,目前铝企业实力弱,除非中国铝企境外扩张(需要高利润刺激),否则国际没有产能扩张计划。

图:国际供给 2、需求稳步增长

铝是绿色金属,超过90%回收,自重轻且坚固,加工简单而美观,向下替代镀锌钢,向上替代不锈钢(铝钢比重分别为2.7与7.8),当前铝价便宜,铝产品竞争有优势。新能源轻量化车身、太阳能支架、建筑铝模板等新应用层出不穷,需求不担心。考虑到全球经济偏弱,谨慎预期铝消费保持2-5%的历史增速的偏低区域(每年150-200万吨增量,主要是中国)。

3、静态均衡、动态短缺20年全球原铝产需均衡,都接近6400万吨;21年估计出现50万吨的短缺,远期动态短缺将逐步扩大。19-20年全球交易所铝库存下降,包括多次瞬间释放的历史隐性库存消化。以当前6500万吨年需求来看,社会表观库存200万吨很低(不足两周),且集中于东亚(巴生最多,其次新加坡、马来、韩国等地仓储)。

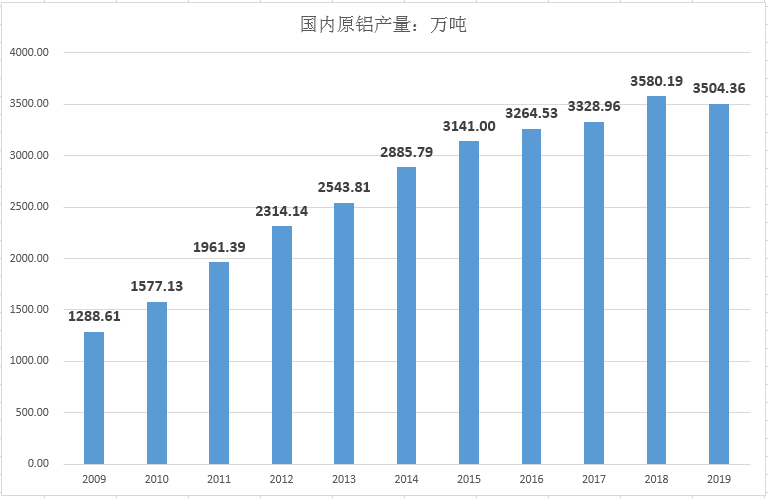

图:国内产量 4、市场印证

2020年新冠危机,但国内需求很不错,产量略增,还进口200万吨铝锭,大大帮助消化了全球铝库存压力。新冠后,国内铝价反弹,氧化铝低迷,电解利润激增,目前近3000元历史高位,问题是市场依旧低库存,真没有,社会库存63万吨(过去通常是150万吨),不止中国,全球都是。看来我们低估了铝消费的韧劲。

供给侧改革是关键

1、中国产能规划

电解铝属高耗能产业,中国产能重点在西北西南。供给侧战略,国家以环保与能源约束来规划电解铝产业,设定4600万吨的总产能目标(估计3600-3800万吨实际年产量),征收高额孤网运行费。预计20年接近3700万吨产量,高利润刺激迟滞产能在逐步投放,21年后中国就真的没有新产能供给了(只有置换)。中国的电解铝产能停滞,对国际铝市是大事,20年的大扩张停滞了,预期中期全球电解铝6600万吨规模触顶。

2、市场隐性库存的消耗

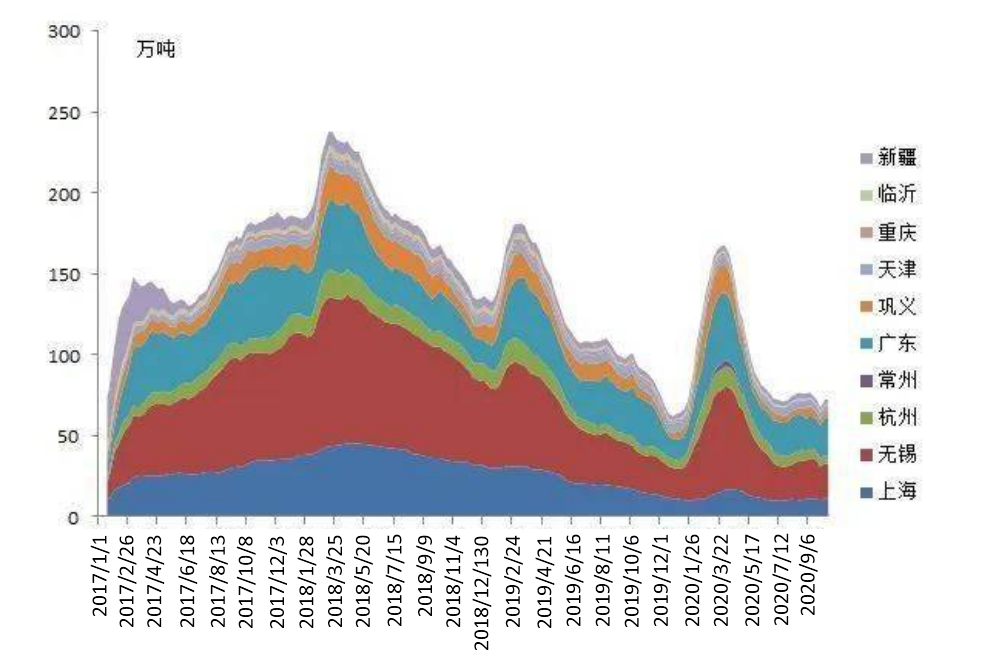

18-20年全球铝行业持续亏损、产量略降,宏观不咋地但估计铝需求能维持2-3%的增速(中国增速7%),市场在缓慢消耗历史库存(17的LME、18年的国内都曾出现高库存,目前都没了),虽中美对峙、新冠蔓延对铝价有硬冲击,但每每下破而迅速回收,不知觉隐性库存消耗了,交易所表观库存也低了,虽然市场人气低落,但市场真的很干净。新能源轻量化车身、太阳能支架、全铝家具、大规模铝合金框窗、高层建筑铝模板……低铝价带来的扩张性铝消费,全球铝需求长期维持2-4%之间问题不大。2020年市场大致均衡,按照年150-200万吨需求上升,预期21年步入全球铝短缺时代。库存、价差、内外比、电解利润,所有指标的指向统一而清晰。

图:国内主要城市铝锭社会库存走势图

3、钢铁、水泥、玻璃的前车之鉴

电解铝高利润周期来了,但大家苦日子过多了,都不敢相信。供给侧改革的威力,我们看看关联行业:钢铁每吨2000元利润,水泥每吨400元利润,玻璃每吨600元利润,都是传统产业的供给侧约束,毛利大概都是售价的40%,那么简单推算电解铝6000毛利也就合理了,电解高利润周期真的来了,未来3-5年电解利润预期1000-5000元之间,核心是供给不足,需要高利润刺激新增产能。

能源密集型产业的电解铝特点

1、中期内缺乏有竞争力的扩张

1.5伏50万安培,低电压强电流的持续稳供电,一般国家根本做不到,何况过去20年行业萎缩(除中国外),国际暂时没新增供给(除西亚600万吨扩张外,其他地区全面萎缩中,靠有限水电在苟活,槽型大都很很落后)。

2、氧化铝供给没问题

魏桥、中旅的几内亚扩张,国际氧化铝供给无忧,氧化铝电解铝比例定价将确定性下滑,氧化铝约束是中国大扩张的旧故事,未来氧化铝价格下滑,将反向扩大电解利润。

3、电解高利润催生新供给

LME稳定2400美元以上才能刺激新增供给。过去10年,多次出现2800美元附近的铝价,关键是持续稳定,企业必须是先赚钱后扩张。目前LME还不足2000美元,大可放心,金融空间足够。

图:2001-2020年LME铝价(月线)

4、环保压力与能源密集型产业困境

与铜锌等有色品种的资源约束性不同,铝是典型的能源密集型产业,铝土矿供给根本不是问题,行业定价瓶颈是能源,尤其是环保压力下,发达国家普遍不支持电解铝行业,而落后国家又缺乏充裕廉价的能源供给,除非中国铝企去东南亚和非洲去建设类似新疆等孤网型电解产业,否则世界很长时间都缺乏足够新增铝供给,因此我们预期6600万吨就是未来五年的供给总量,而需求每年增长2-3%,缺口不断扩大,又没库存调剂。初选表观缺口,宽松环境下的金融囤积与期货挤仓就很正常,显性缺口越大,电解利润会越高。压抑20年,终于迎来好日子。

电解高利润最有利铝企股票

我们预期,20年开始,国际铝价进入长牛,因人民币升值的对冲,国内铝价绝对涨幅涨速都可能有波折,但涨势方向明确,现货挤仓正常。电解进入高利润时期,而氧化铝行业却依旧低迷,电解利润将刷新大家预期,不服不行,参考其他供给侧收益的行业,电解企业赚钱将赚得腿软。符合趋势投资、适合困境反转、关联股票弹性很大,彻底估值反转。

图:云铝股份(周线)