行业展望:稳定

内容要点

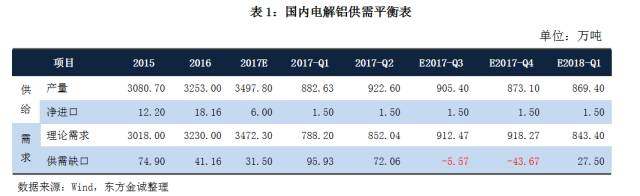

2017年上半年,受益于供给侧改革,我国电解铝产能利用率有所回升;预计下半年随着违规产能清理、环保限产,电解铝供给将进一步收缩,产能利用率有望进一步提高;

在下游需求增长拉动下,2017年上半年我国电解铝表观消费量同比实现较快增长,电解铝均价震荡上行;预计下半年电解铝需求增速稳中略降,供给收缩幅度较大,铝价将维持上涨态势;

2017年上半年,受益于电解铝价格上涨,主要发债企业营业收入大幅增长,但受部分企业成本上升影响,利润同比有所减少;预计2017年下半年主要发债企业营业收入将维持增长状态,但受产能降低等因素影响,收入增速将有所下降,利润亦将有所减少;

电解铝行业主要发债企业2017年上半年经营性净现金流同比实现较快增长;预计下半年产能和自备电合规的大型铝企经营性净现金流还将延续改善态势,但受违规产能清理、自备电厂整治和环保限产影响较大的企业,因产能缩小、成本费用增加,经营性净现金流将受到负面影响;

2017年上半年,电解铝主要发债企业资产负债率有所降低,预计下半年,随着违规产能清理和自备电厂整治,电解铝主要企业投融资动机下降,债务负担将继续下降,行业整体偿债能力将有所提升;

东方金诚认为大部分电解铝企业在下半年盈利和现金流维持改善态势,维持2017年下半年行业风险展望为稳定。

电解铝行业态势

2017年上半年,受益于供给侧改革,我国电解铝供需关系改善,产能利用率有所回升;下半年,随着违规产能清理及环保限产,预计电解铝供给将进一步收缩,产能利用率有望进一步提高。

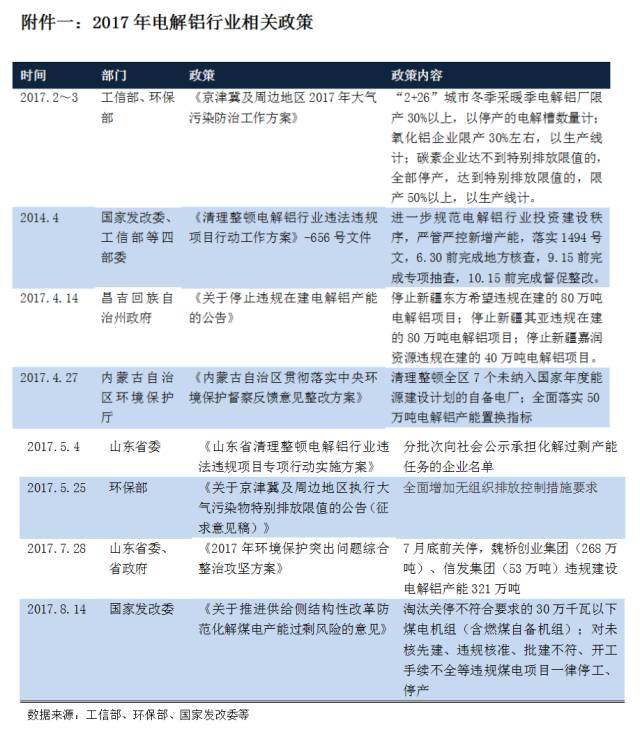

2012年~2015年,随着宏观经济增速放缓,电解铝下游需求增速下降,产能利用率持续下降,由2012年的89.84%下降至2015年的78.17%。2015年电解铝行业总产能达到3864.5万吨,产能利用率较2012年下降了11.67个百分点。2016年以来,随着宏观经济企稳回升,铝行业下游需求恢复增长,电解铝供需关系改善,产能利用率开始回升。2016年我国电解铝产量3141.31万吨,同比增长28.84%,产能利用率回升至83.07%。

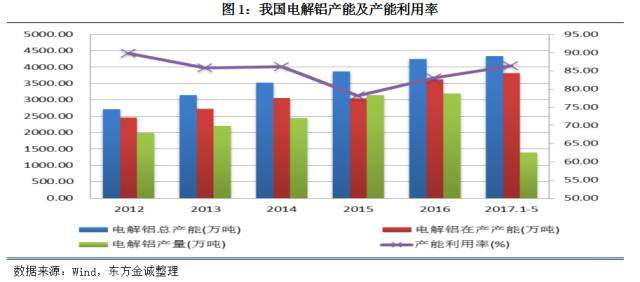

2017年上半年,国家陆续出台了一系列政策(详情见附件一),加速推进电解铝行业供给侧改革、化解电解铝行业过剩产能。2017年1~7月,电解铝行业共清理违规产能538万吨,占总产能的14.09%,折算影响产量464.89万吨,清理产能远超过过去六年去产能的总和,政策执行力度超出市场预期。受违规产能清理政策影响较大的企业包括山东宏桥/魏桥创业、信发集团、东方希望、其亚铝电和嘉润资源等。电解铝行业产能利用率延续回升态势。2017年上半年,电解铝产能利用率提高至86.41%。东方金诚认为,2017年下半年,违规产能清理等去产能措施将继续严格执行,产能过剩的现象有望初步缓解,产能利用率将进一步提升。

2017年上半年,在下游需求增长拉动下,我国电解铝表观消费量同比较快增长,预计下半年受下游行业增速放缓等因素影响,电解铝需求增速将稳中略降

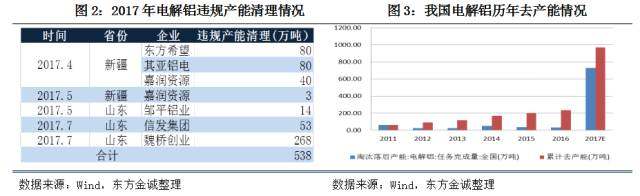

根据中国有色金属协会统计,电解铝下游需求主要为房地产建筑业、交通运输、电力电子和耐用消费品,消费需求占比分别为39%、17%、16%和14%。房地产建筑业是铝材消费的重要领域,建筑型材占铝材总消费量的三分之一以上。

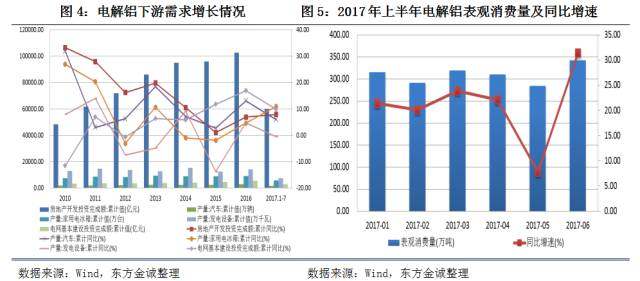

电解铝下游需求稳定增长,增速有所下降。2017年上半年,房地产开发投资完成额同比增长8.50%,汽车产量累计同比增长6.30%,家用电冰箱产量累计同比增长8.90%,发电设备产量累计同比增长2.20%,电网基本建设投资完成额累计同比增长9.98%。在下游需求稳定增长的支撑下,2017年上半年我国电解铝表观消费量1859.71万吨,同比增长21.06%,增速大幅提高21.04个百分点。

下半年,随着房地产调控步入“限购、限贷、限价、限售、限商”的“五限时代”,房地产及建筑行业增速将有所回落。受乘用车购置税减半政策刺激消费提前释放影响,汽车销量下半年亦将有所下降。根据国家电网数据,2017年承诺电网工程投资4657亿元,较2016年同比下降6.43%,1~5月,全国电网工程投资1794亿元,较2016年同比增长9.5%,预计下半年全国电网基本建设投资将持平或微增。随着房地产市场收紧、能效标准升级、原材料成本上升,下半年家用电冰箱产量增速将有所下降。综合来看,下半年下游需求增速将有所放缓,电解铝需求增速将稳中略降。

在电解铝产能超预期减少以及下游消费量增长的共同作用下,2017年上半年电解铝均价震荡上行;下半年,电解铝需求增速稳中略降,供给收缩幅度较大,预计铝价维持上涨态势。

2017年上半年,国内铝价维持在13000元/吨~14000元/吨区间震荡,但受下游需求、电解铝表观消费量增长等因素影响,铝价均价高于2016年同期水平,呈震荡上行态势。其中,长江有色市场A00铝价由年初的12780元/吨上涨7.04%至13680元/吨,LME3个月铝价由年初的1693美元/吨上涨13.11%至1915美元/吨。

2017年3月,工信部、环保部公布了《京津冀及周边地区2017年大气污染防治工作方案》,出台了京津冀及周边地区部分高污染行业冬季采暖季限产政策[1]。受此影响,预计2017年下半年电解铝产量将降低328.69万吨(详见附件二),受环保限产影响较大的企业包括中国宏桥/魏桥创业和信发集团。三季度,随着消费旺季到来,库存去化[2]以及减产效应显现,电解铝将供应偏紧,四季度电解铝环保限产和补库需求将导致电解铝存在供给缺口。

注:[1] 2017年3月,环保部下发《京津冀及周边地区2017年大气污染防治工作方案》,要求京津冀及周边地区(“2+26”城市)部分高污染行业冬季采暖季(每年11月15日至次年3月15日)限产,对电解铝企业限产30%以上(按电解槽衡量)、氧化铝企业限产30%左右(以生产线衡量)、阳极碳素企业限产50%以上(以生产线衡量),阳极碳素企业未达特别排放限值的全部停产。“2+26”城市电解铝运行产能1157万吨,占全国在产产能的31.97%,受影响的产能约380.38万吨,受影响产量为328.69万吨,约占2016年电解铝产量的10%。注:“2+26”城市是指,北京市,天津市,河北省石家庄、唐山、廊坊、保定、沧州、衡水、邢台、邯郸市,山西省太原、阳泉、长治、晋城市,山东省济南、淄博、济宁、德州、聊城、滨州、菏泽市,河南省郑州、开封、安阳、鹤壁、新乡、焦作、濮阳市。

[2] 电解铝库存具有明显的季节性累积库存现象,一季度春节因素导致需求有限,季度供过于求出现惯常性累积库存。2017年1季度,由于季节性惯常累库,电解铝库存同比增加79.10万吨,达到115.40万吨;2季度,受电解铝产量增长及下游需求增速放缓影响,电解铝库存达到123.30万吨的历史高位水平。

下半年,虽然电解铝下游需求增速将有所回落,但受违规产能清理、环保限产等因素影响电解铝供给收缩幅度将更大,加之海外电解铝供给偏紧,难以通过进口提供国内供应增量,预计下半年电解铝价格将维持上涨态势。

2017年上半年,受主要原材料氧化铝价格有所下降影响,电解铝行业成本略有下降;预计下半年电解铝行业整体成本涨幅仍将低于价格涨幅,因而电解铝行业仍将维持较大盈利空间。

电解铝的生产成本主要包括,氧化铝、电力、预焙阳极碳素,占比分别为37%、36%和10%。由于火力发电是电解铝企业最主要的电力提供方式,煤炭价格成为影响电解铝企业电力成本的重要因素之一,预计下半年随着煤炭价格维持在一个合理区间,电力成本将趋于平稳。2017年上半年,我国氧化铝产量3721.75万吨,同比增长29.99%,产能利用率90.17%,同比提高6.12个百分点。按照生产1吨电解铝需要1.92吨氧化铝测算,上半年电解铝产量1684万吨,对应的氧化铝需求为3233.28万吨,因此上半年氧化铝供给过剩488.47万吨。受供给过剩影响,氧化铝价格由2975元/吨同比下降10.59%至2660元/吨。下半年,“2+26”城市采暖季限产影响氧化铝产量为818.75万吨,约占2016年氧化铝产量的13%。受此影响,氧化铝供给量将有所下降,价格将趋于回升。

2017年上半年,受环保限产影响,预焙阳极碳素开工率呈下降趋势,上半年总产量439.18万吨,同比下降7.3%,供不应求导致预焙阳极碳素价格同比上涨39.70%至3813.75元/吨。下半年,“2+26”城市范围内的预焙阳极碳素运行产能为1016万吨,占全国总产能的43.96%,受采暖季限产影响的产量约233.81万吨。受采暖季环保限产影响,预焙阳极碳素供应偏紧的格局仍将延续,价格还将维持较高水平。

同期,全国原煤产量17.1亿吨,同比增长5.0%,原煤生产恢复增长;煤炭消费量18.3亿吨,同比增长约1%;煤炭净进口量0.90亿吨;上半年全国煤炭退出产能1.11亿吨,已完成年度去产能目标任务量的74%。煤炭行业整体处于低库存状态,煤炭均价维持相对高位。我国煤炭产能过剩的问题仍然存在,为了防止煤价上涨过快,保障去产能政策的顺利执行,2016年9月以来国家多次出台政策稳定煤价。中长期来看,当煤炭市场短期出现供应结构性偏紧的情况时,国家将通过适度微调政策稳定煤炭供应,抑制煤炭价格过快上涨,下半年煤炭价格有望稳定在合理区间。

2017年上半年,虽然预焙阳极碳素、煤炭价格上涨,但由于受主要原材料氧化铝价格有所下降影响,电解铝行业整体成本略有下降,电解铝企业利润空间扩大,行业盈利改善。2017年下半年,预计成本涨幅仍低于价格涨幅,电解铝行业仍将维持较大盈利空间。

电解铝发债企业财务表现

东方金诚选取了国内电解铝行业9家发债企业作为样本,以分析电解铝行业运营状况,预测未来行业表现。电解铝样本企业中,中铝公司产业链完整,生产规模较大,原材料和电力自给率较高,行业竞争力很强,毛利率水平较高;南山铝业近年积极延伸产业链,铝加工业务发展较快,盈利能力较为稳定;神火股份拥有丰富的煤炭资源,在“煤-电-铝”产业链发展中具有较大优势,燃料和电力成本相对较低,具有一定的市场竞争优势。

根据公开财务数据分析企业财务表现的分化情况,东方金诚进行2017年下半年电解铝行业的信用风险展望。

(一)盈利能力

2017年上半年,受益于电解铝价格上涨,电解铝行业发债企业营业收入大幅增长,但受部分企业成本上升影响,利润同比有所减少;预计2017年下半年营业收入将维持增长状态,但受产能减少等因素影响增速将有所下降,利润亦将有所减少。

2017年1~6月,行业重点发债企业营业收入延续增长态势,合计实现营业收入2635.99亿元,同比增长48.98%。除中孚实业收入同比下降18.67%外,其余企业收入均实现同比增长。其中,山东宏桥、正才控股和中铝公司三家大型全产业链布局的企业受益于电解铝行业回暖和规模优势,收入分别同比增长82.15%、65.26%和52.84%;南山铝业和神火股份产能规模相对较小,收入分别同比增长22.04%和18.53%;焦作万方、万基铝业、天山铝业和中孚实业属于单一电解铝企业,产能规模有限,且原燃料自给率低,收入分别同比增长23.75%、5.73%、1.02%和-18.67%。

同期,受部分企业成本上升影响,发债企业实现利润总额56.40亿元,同比下降24.73%;平均毛利率12.08%,同比下降1.44个百分点。其中,中铝公司利润总额扭亏为盈,同比增加14.11亿元,毛利率同比提高0.49个百分点;山东宏桥由于原材料成本上升、自备电厂补缴政府性基金导致利润总额同比大幅下降80.92%,毛利率同比下降10.21个百分点;天山铝业、焦作万方、中孚实业和万基铝业属于单一电解铝企业,氧化铝成本上升对利润的侵蚀较大。

预计2017下半年电解铝行业发债企业收入将维持增长状态,但违规产能清理、环保限产使行业产能减少,受此影响,营业收入增速将有所下降;同时,补缴自备电厂政府性基金使部分企业[3]成本费用上升,利润亦将有所减少。

注:[3] 2017年5月,国家发改委、国家能源局会同工信部、环保部提出,要规范自备电厂管理,查处违规建设的自备电厂,全面清理自备电厂欠缴的政府性基金及附加。电解铝为高耗能行业,部分企业(如:山东宏桥/魏桥创业、天山铝业)通过建立自备电厂,采取脱离国家电网的孤网运营模式降低电力成本。山东宏桥/魏桥创业自备电厂规模较大,历史欠缴的政府性基金数额较多,若后续需缴纳政府性基金甚至需结清欠款,将提高其电解铝生产成本,对其盈利、现金流及流动性造成不利影响。

(二)现金流

2017年上半年,由于中铝等大型企业经营获现能力提高,电解铝发债企业经营性净现金流同比实现较快增长;预计下半年中铝经营性净现金流还将延续改善态势,但山东宏桥等企业产能缩小、成本费用增加,经营性净现金流将受到一定负面影响。

2017年上半年,由于中铝等大型企业经营获现能力提高,行业发债企业实现经营活动现金净流量198.91亿元,同比大幅增长41.15%。其中,中铝公司经营活动现金净流量同比大幅增加62.53亿元,增幅333.32%。从企业分化角度分析,大型企业中铝公司和山东宏桥经营性净现金流规模较大,现金收入比较高,经营获现能力较强。天山铝业由于自备电厂补缴政府性基金、铝锭贸易量下降、以及经营性应收项目增长,经营性净现金流呈现净流出状态。

投资活动现金净流出反映企业扩建或转移产能、延伸产业链投资后,需由其他活动现金流弥补的资金净缺口。2017年1~6月,电解铝发债企业实现投资活动现金净流量-283.67亿元,净流出规模同比增长75.48%,增速有所降低,反映了在供给侧改革推进的背景下,电解铝企业投资动机下降,投资规模有所减少。从企业角度来看,投资活动现金净流出较高的企业主要为山东宏桥和中铝公司两个特大型电解铝冶炼企业,其广泛的业务布局或产业链延伸决定了显著的投资需求。2017年上半年,随着供给侧改革的加速推进,违规产能清理和自备电厂整治[4]力度加大,特大型企业投资活动现金净流出同比下降64.09亿元,其他企业投资活动现金净流出同比下降42.24亿元。

2017年下半年,预计产能和自备电合规的大型铝企(如:中铝公司)经营性净现金流还将延续改善态势;产能和自备电违规的铝企(如:山东宏桥)将关闭违规产能,补缴自备电厂政府性基金甚至结清欠款,产能将缩小,成本费用将增加,这对企业收入和利润,进而对经营性净现金流将造成一定负面影响。

注:[4] 2015年发布的、作为新一轮电改配套文件之一的《关于加强和规范燃煤自备电厂监督管理的指导意见》,已经对自备电厂提出了纠偏政策;2017年8月14日,国家发改委等16部委发布《关于推进供给侧结构性改革防范化解煤电产能过剩风险的意见》,再次明确提出规范自备电厂。

(三)资产质量

2017年上半年,电解铝发债企业资产以非流动资产为主,现金类资产较为充裕,预计下半年发债企业资产结构仍以非流动资产为主,中铝公司流动性将进一步改善,山东宏桥等企业资产流动性将有所降低。

2017年6月末,电解铝发债企业资产总额8650.00亿元,同比下降3.59%;资产结构以非流动资产为主,非流动资产占总资产的比重为65.03%,主要为固定资产、可供出售金额资产、在建工程和无形资产,占非流动资产的比重分别为33.46%、12.56%、7.01%和5.55%。可供出售金融资产主要来源于中铝公司,2017年6月末,中铝公司可供出售金融资产1118.91亿元,占行业可供出售金融资产的比重为99.28%,其他企业的可供出售金融资产相对较少。行业现金类资产为1101.74亿元,同比增长7.97%。

2017年上半年,电解铝行业资产构成以非流动资产为主,现金类资产较为充裕,资产流动性有所提高;预计下半年行业资产结构仍以非流动资产为主,中铝公司由于利润和现金流持续改善,现金类资产将有所增加,资产流动性将进一步改善;山东宏桥等企业受违规产能清理、补缴自备电厂政府性基金影响,企业利润和现金流将有所下降,现金类资产和资产流动性将有所降低。

结论和展望

预计2017年下半年,随着违规产能清理、自备电厂整治及环保限产,电解铝供给将进一步收缩。 随着电解铝需求稳定增长,季节性累积库存逐渐去化,供需矛盾亦将进一步缓解,铝价将维持上涨态势。行业发债企业收入将维持增长状态,但受产能减少等因素影响,收入增速将有所下降,利润亦将有所减少,其中产能合规、自备电厂历史欠账较少、产业链完整的大型铝企,盈利能力持续改善;新建产能违规、产能位于京津冀周边、自备电厂面临整治且政府性基金欠缴较多的企业,盈利能力将有所下降。产能和自备电合规的大型铝企经营性净现金流还将延续改善态势,但受违规产能清理、自备电厂整治和环保限产影响较大的企业,因产能缩小、成本费用增加,经营性净现金流将受到负面影响;随着企业投融资动机进一步下降,债务负担将有所降低,行业整体偿债能力将有所提升。拥有铝土矿资源、氧化铝自给率高或电力自给率高、自产预焙阳极碳素的电解铝企业信用质量将进一步改善。

同时,东方金诚关注到,以下几类电解铝企业的信用风险在2017年下半年仍有可能升高:(1)因外购氧化铝、预焙阳极碳素比重较高,煤炭对外依存度较高,成本控制能力较弱,易受原燃料价格波动影响的企业;(2)部分重资产、高杠杆经营、持续亏损的单一电解铝企业。(何阳)