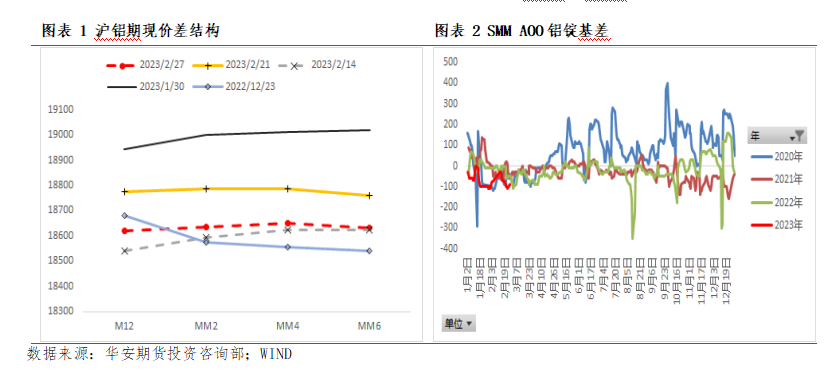

春节过后,沪铝价格呈震荡走低的趋势,截止2月27日,沪铝主力合约收于18355元/吨,月内涨跌幅为-2.88%,铝价月内运行的核心逻辑是“对后续实体需求的再验证”。月内沪铝市场结构从正向逐渐向反向市场过渡,次月-当月合约价差从峰值的110元/吨,回落至5元/吨。上海SMM铝AOO与期价一直维持在贴水趋势,现货贴水幅度在(-100 -20),临近月底基差有走弱趋势。

01

重要影响因素罗列与分析

美居民端数据亮眼,加息预期边际走强。

根据2月22日,美联储公布的23年1月议息会议纪要显示,因本轮较低的居民失业率和相对较好的零售以及工资数据,预示着当前经济的较强韧性,叠加1月PCE指标的同比超预期,美联储官员预期未来将有更多的加息,在加息幅度上根据Fed watch数据显示,预示2023年3月、5月、6月加息25bp概率分别为76%,75%、58%,此路径和终端利率较22年年末已经显著上修,反映在美元指数上,月内自低点反弹已录得4%幅度,工业品普遍承压。

华安点评:从联储2月纪要以及PCE数据公布后,可知美联储将继续保持加息路径,维持货币紧缩政策态度。对有色金属等工业品价格整体承压,但进入3月加息边际增强的预期已逐步在工业品价格走势中兑现,后期仍将关注通胀数据的发酵。(中性偏空)

等待国内房地产数据验证,预判经济国内经济复苏成色

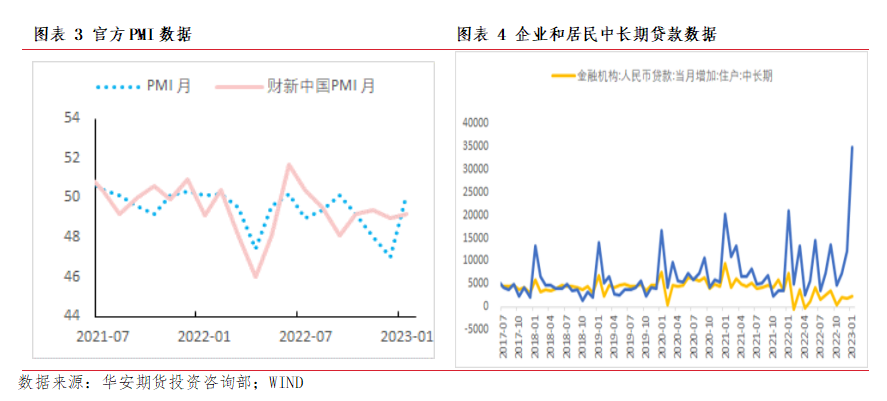

从央行公布的2023年1月信贷以及社融数据来看,“信贷强、社融弱”是其典型特征。1月份国内信贷数据新增4.9万亿元,同比多增9227亿元,值得关注的是企业中长期贷款金额为3.5万亿元,同比多增1.4万亿元。反观1月社会融资规模数据,规模增量为5.98万亿元,同比减少1959亿元,债券和股权融资同比明显减少。因此上述特征暗示着两个“异常现象”,其一是,企业与居民贷款需求分化,指向地产与消费不强。其二是企业贷款与债融分化,债融被贷款替代下的信贷开门红,效力仍需观察。

1月最新的PMI数据,官方PMI是50.1环比增加3.1%,其中新订单分项是50.9,环比增加6.6%,新出口订单分项是46.1,环比增加1.9,海外出口恢复领先指标不及预期。

华安点评:根据上述已公布的经济数据,来简要梳理我们对未来国内经济预判的逻辑和预判的要点,传统的经济复苏三大支柱是投资、消费、出口。首先看出口,因海外加息峰值升高以及持续期较长,又因1月PMI新出口订单分项依然位于荣枯线以下,因此当前看出口端成色预期并不足。消费端:预防性储蓄未观察到明显流出,疫情后期“消费修复”的持续性有待观察。因此拉动经济关键一环便落在投资上,首先基建和制造业,根据已观察到的“亮眼”贷款数据,对其维持偏乐观的观点,但作为重要的经济支柱产业的房地产板块,如若不能企稳将对“经济强复苏”预期打上一定折扣,而从一月居民中长期贷款新增情况观察来看,地产消费意愿并不强,但考虑到1月春节假期的影响,2月相关数据公布,将成为后期经济复苏预期的重要抓手,也将快速传导至工业品价格层面。

供给扰动结束、成本支撑长逻辑预期存在反转

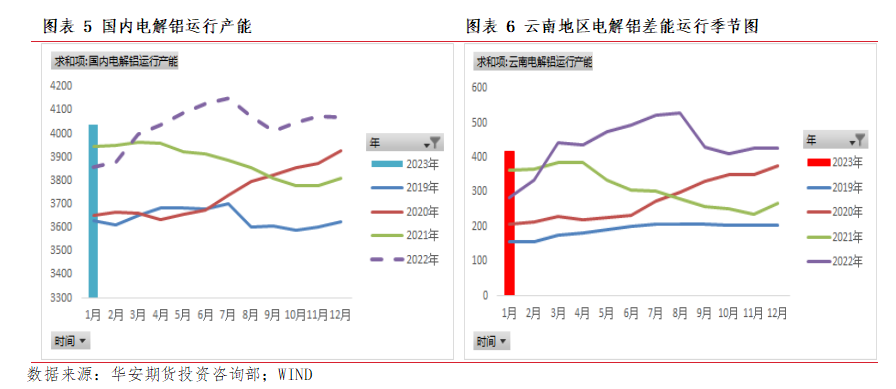

供给端:云南减产扰动结束,区域性托底沪铝价格

云南铝企接到正式文件通知,除文山某铝厂外,其余整体再压产比例不低于20%,理论折算影响电解铝产能约 81 万吨。根据2023年1月电解铝运行产能统计为4039.5万吨/年,开工比率为88.92%,云南地区1月底电解铝运行产能为416.5万吨/年,随着81万吨产能再次压减,预期3月云南电解铝运行产能为335.5万吨/年,在云南产能近几年大幅增加的背景下,运行产能处于季节性低位,托底电解铝华南区域价格。

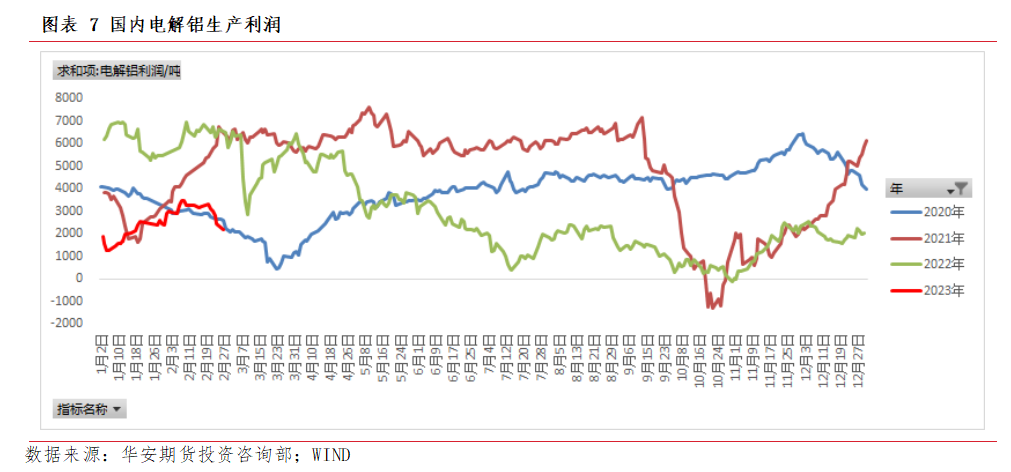

成本端:因煤矿事故,或将调整前期“成本塌陷”预期

铝土矿方面:2月国内产铝土矿均价为433元/吨,环比上月均价抬升15元/吨。海外进口印尼产、几内亚产铝土矿价格处于69美元/干吨左右,环比下降1美元,原料矿方面保持稳定。

氧化铝方面:因产能过剩叠加需求下降,价格持续走低,截止2月28日,国内氧化铝平均价格为2925元/吨,月内微幅小涨,保持稳定。

辅材方面:截止2月28日,山东地区预焙阳极和氟化铝价格分别为5825元/吨和9650元/吨,预焙阳极基准采购价格再次调降,给成本下跌提供支撑,但需关注后期煤炭价格走势。

煤炭价格:因内蒙古煤矿出现塌陷事故,后续若出现大范围的煤炭行业整顿,成本塌陷逻辑是否会受到影响需要重新评估。截止2月28日,内蒙产:曹妃甸港:Q5500大卡煤价为1220元/吨,低点反弹220元/吨,山东地区电解铝生产利润也开始收窄至1500-2000元/吨附近。

华安点评:供给端扰动结束,给华南区域性价格带来支撑。受内蒙煤炭矿难事故影响,后期行业的整顿或将导致国内供给量出现减少对冲进口增量的消息,因此后期或将调整“塌陷”的逻辑。

库存累库将迎峰值、下游需求季节性偏低

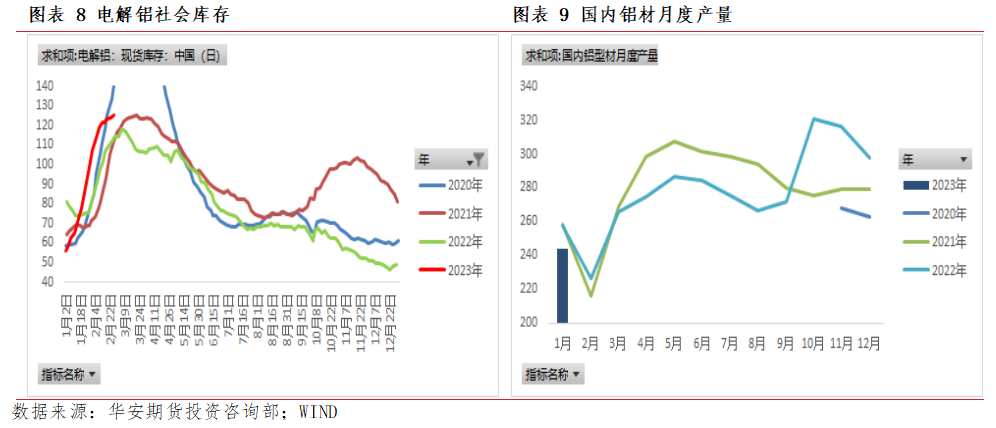

库存:截止2月28日,国内电解铝锭社会库存126.8万吨,较上周四库存增加2万吨,较1月底库存月度增加28.2万吨,较2022年2月份历史同期库存增加15.1万吨。较春节前1.19日库存累计增加52.4万吨。累库数量超过季节性同期。

需求端:截止2月底铝加工厂龙头企业下游开工率回升至61.8%,环比增加0.3%个百分点。拆分来看,再生铝合金企业开工率为47.5%,铝线缆企业开工率为50.0%,原生铝合金企业开工率为56.2%,铝型材企业开工率为58.0%,铝板带企业开工率为77.8%,铝箔企业开工率为81.1%,重要分项的下游企业开工均低于季节性同期,阶段性需求成色不足是当前现状。

华安点评:电解铝社会库存累库季节性偏强,而同期下游企业开工率则成色不足,下游需求弱势的逐步验证也反馈在阶段性走低的铝价上,“验证需求成色”便是整个二月铝价运行的核心逻辑。

02

行情展望

当前沪铝价格仍处于维持半年宽幅震荡区间内。沪铝价格在经过春节前交易“经济强复苏逻辑”,二月交易“实际需求验证逻辑”后,截止月底铝价又处于区间内相对低的位置。

目前宏观上美联储加息周期边际增强,国内经济复苏强度仍处于论证期。基本面上供给扰动的暂且结束,累库小幅超预期和中端消费的成色不足,都已经逐步被沪铝定价,因此展望三月沪铝行情,核心运行逻辑将回到“国内经济复苏强度兑现与预期重塑”上,结合对经济复苏强度预期偏弱判断,因此预计3月内沪铝价格将呈现倒V走势,后期认为底部有支撑的逻辑,来自于疫情结束后国内经济格局中长期变化利多判断。

套保操作策略:沪铝震荡+正向市场有转反向的预期。

库存套保企业震荡上区间可以考虑将套保比例维持在60%以上,建议选择2204合约进行套保。

提供点价服务匹配被动套保类型企业,局面从乐观变为中性。考虑将低比例择时加入到套保选择中去。

作者简介:

鲍峰:华安期货高级分析师,(投资资格证号:Z0014770);上期所有色金属优秀分析师,期货日报“最佳工业品分析师,”研究领域主要包括有色金属,能源化工,并在国内三家商品交易所举办会议中担任讲师,具有完整的中大型企业风险管理服务经验。