春节后沪铝主力合约从19500元/吨左右高位回调,短短两周左右的时间,已经下跌了将近1000元/吨。沪铝回调,一方面受春节前后需求淡季及库存回升影响;另一方面,美国非农数据超预期及美联储预期有望进一步继续加息令商品市场整体下跌,并带动沪铝跟随承压下行。不过作为铝消费占全球60%左右的国家,预计今年我国经济增长将出现强劲反弹,多方面需求有望转暖,我国将成为拉动全球铝消费增长的主要力量。结合国内铝库存虽然阶段出现回升,但总体处于近年来相对低位;国内电解铝企业算术平均生产成本高企,当前沪铝已经跌破平均生产成本线,预计下档支撑会比较强。随着需求好转,未来沪铝价格有望筑底回升,目前回调将是中期关注买入的良机。中期沪铝2304参考支撑位17800元/吨。

美联储加息空间已相对有限,我国经济增长有望强劲反弹

美国2022年12月CPI同比上涨6.5%(市场预期上涨6.5%,前值上涨7.1%),环比减少0.1%(市场预期上涨0.0%,前值上涨0.1%);核心CPI同比上涨5.7%(市场预期上涨5.7%,前值上涨6.0%),环比上涨0.3%(市场预期上涨0.3%,前值上涨0.0%)。据有关机构高频模拟显示,美国1月CPI同比继续回落,或为6.2%,较去年12月下降0.3个百分点。美国通胀已经触顶,2023年初将快速回落,下半年可能出现缓慢回升;过热的劳动力市场有可能会延缓通胀回落的速度。美联储大幅度加息进程已经结束,在2月加息25个基点以后,3月有可能再度加息25个基点,而上半年加息周期将基本结束,最终的利率终点可能在4.9%-5%。十年期美债收益率短期可能维持3.4-3.8%区间震荡。美元指数跌破105,短期将在102-105之间重新构筑震荡平台,中长期仍有下行空间。美股目前仍在反弹时间窗口中,长期在美国经济增长放缓和企业融资成本加大的双重压力下,仍有回调风险。

2023年,中国经济增长有望出现强劲反弹。经济学家余永定认为,如果新冠疫情基本得到控制,2023年的经济增长速度应该可以超过5%,达到6%+也有可能。主要原因是扩张型宏观经济政策还有较大空间,多年来尤其是2023年中国GDP增速低于“潜在”经济增速等。对比海外主要经济体,我国的财政状况好于其他很多国家,准备金率11%有下调空间,CPI保持2%左右增长,只要通胀率不过快增长就不会影响货币政策导向。中国依然有实行扩张性货币政策的空间,经过一段时间之后,房地产投资增速应当能逐渐恢复正增长。

全球铝供需:全球电解铝新增产能有限,需求预期“内强外弱”

1、2023年全球电解铝新增产能有限

目前我国的电解铝产能已达4500万吨的电解铝产能天花板,新增产能空间极为有限。同时,主要产地山东、内蒙古、云南有显性或隐形的产能红线。展望未来,近年来新投项目呈现显著的产能置换特点,且多位于电力优势地区,而近年来水电资源丰富的地区频繁受到限电扰动,给电解铝供应带来较大的不稳定性。预计我国电解铝新增几无,且整体格局以置换为主。从而全球电解铝的增量主要看海外,海外2023年电解铝新增产能较为有限,在2024年及之后远期年份各企业规划较多增量,但投产节奏是否及预期仍有待观察。整体而言,2023年国内及海外电解铝新增产能有限,欧洲电解铝减产产能目前仅少量恢复,且未来仍将面临电价波动带来的不确定性,同样国内电解铝运行产能仍可能受到来自电力方面的扰动。

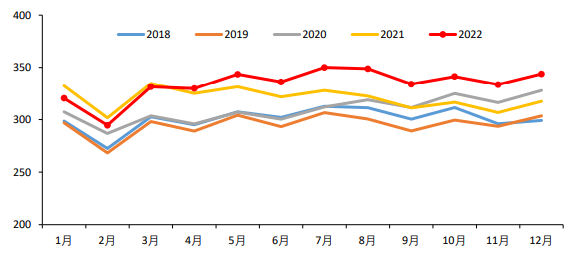

近年中国电解铝产量对比(单位:万吨)

资料来源:MYSTEEL WIND 华联期货研究所

我国近年电解铝运行产能变化(单位:万吨)

资料来源:MYSTEEL 华联期货研究所

2、需求预期“内强外弱”

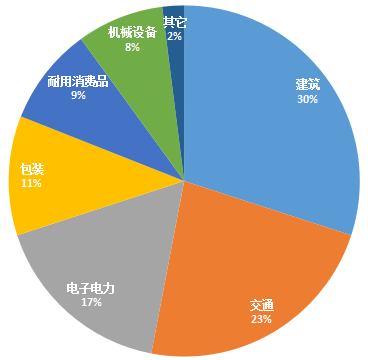

全球消费格局来看,中、美、欧电解铝消费占比达80%以上,中国是最重要的消费变量。2020-2021年,我国铝消费保持较快增长速度,虽然2022年我国面临经济下行压力,铝消费增速有所回落,但仍保持1.67%的消费增速。在2022年我国经济面临下行压力的背景下,我国铝及其制品出口量同比增长9.7%,是支撑国内铝行业平稳运行的重要增长极。伴随稳地产政策措施落地,2022年12月我国房地产融资降幅有所收敛,2023年预计会继续恢复,这将给建筑用铝材消费带来改善的机会。制造业方面,伴随实体融资需求释放,企业中长期贷款等或延续改善,这意味着工业用铝消费还会保持稳定。而在我国大力推进风电、太阳能发电等可再生能源大规模开发和发展的背景下,新能源衍生的新兴领域将成为铝下游需求增长的新亮点。新能源汽车、光伏发电站及组件、5G基站及储能装置等领域中的铝加工产品应用广泛,将快速拉升用铝需求。作为铝消费占比全球60%左右的国家,多方面需求有望转暖,我国将成为拉动全球铝消费增长的主要力量。

我国电解铝终端消费结构(单位:%)

资料来源:MYSTEEL 华联期货研究所

国际方面,预计电解铝需求随着经济减速甚至衰退而明显降温。在美联储持续加息下,美国经济持续降温,房地产率先出现了降温。数据显示,2022年12月,全美住宅建筑商协会(NAHB)-富国银行住房市场指数已经下滑至31点,创下2020年5月以来最低纪录。去年11月,占美国房屋销售近八成的成房销售同比下滑了35.4%。

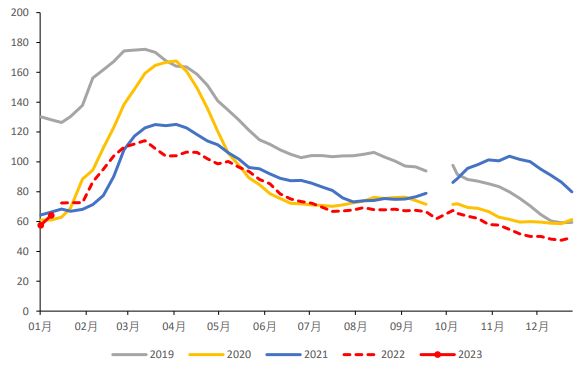

需求淡季,电解铝库存回升

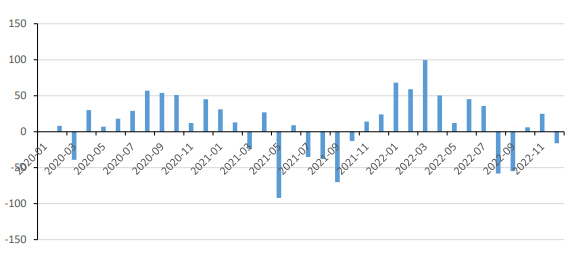

2023年1月,在下游消费淡季影响下,海内外铝锭库存出现一定回升。1月末伦铝库存小幅增长,约为415525吨。上期所铝锭库存呈现连续累库态势,1月末库存为142520吨。

春节假期期间,我国电解铝社会库存月度增量翻倍。截至1月30日,国内电解铝社会库存约为101.5万吨,较节前增加23.6万吨,假期期间大幅累库。1月份国内电解铝库存总计增加49.3万吨,库存量较去年12月底增加一倍。今年春节假期的周度累库量为18.9万吨,与历史同期相比,增幅未超过往年平均增量水平。1月末,由于部分铝锭在途货源仍在运输中,预计2月上旬电解铝库存仍以累积为主。

近年中国电解铝社会库存变化对比(单位:万吨)

资料来源:MYSTEEL WIND 华联期货研究所

生产成本高企,铝价具备较强支撑

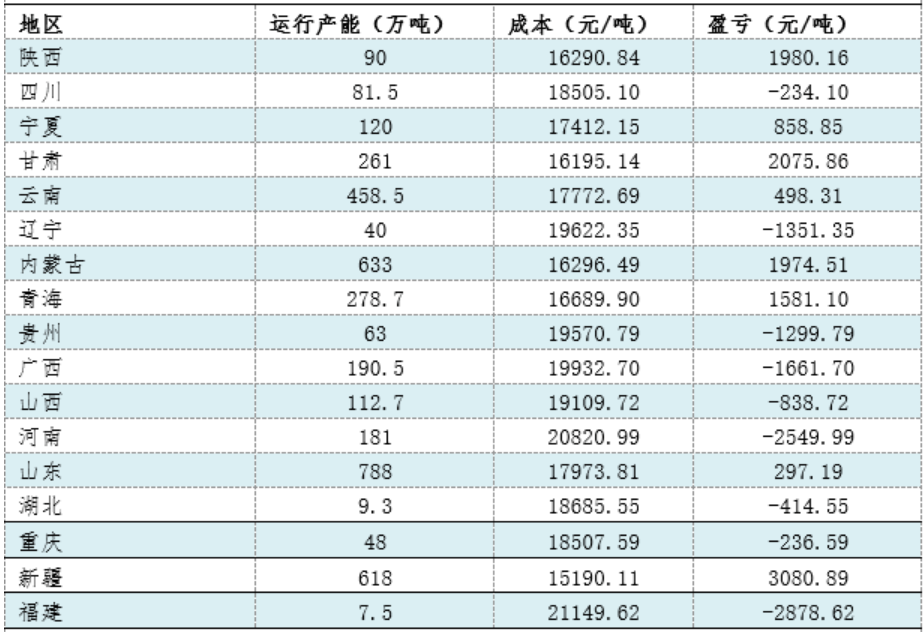

卓创资讯监测数据显示,截至1月27日,我国电解铝企业算术平均生产成本18748.20元/吨,较上期减少194.60元/吨,行业平均盈利221.80元/吨;加权平均生产成本17312.43元/吨,较上月底减少266.48元/吨。本期涉及利润统计的电解铝运行产能3980.7万吨,环比减少0.35%。根据监测数据来看,1月份行业亏损产能655.2万吨,占比16.46%。

截至2月10日夜盘收盘,沪铝主力合约价格在18500元/吨左右,已经跌破企业平均生产成本,处于高位的生产成本预计将为铝价提供较强支撑。

全国电解铝产能加权成本按省份统计(万吨,元/吨)

资料来源:卓创资讯 华联期货研究所

作者:

黄忠夏

投资咨询从业证书号:Z0010771