宏观面:

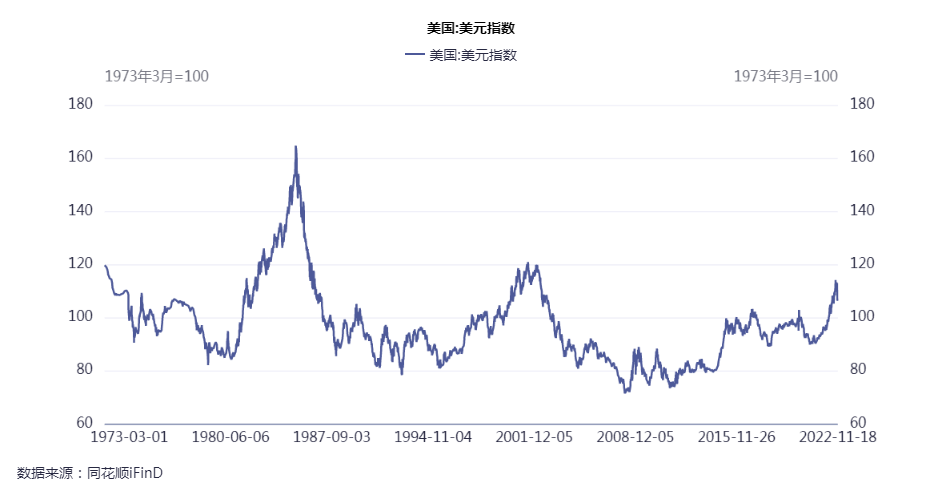

宏观面:国内经济边际好转,新能源高增长,基建稳大盘,房地产边际改善。海外方面,美国经济处于“衰退+紧缩”状态,市场对政策紧缩的反应较为充分,在美国通胀向下拐点显现后,政策路径将沿着紧缩退坡(年底)—加息停止(2023年二季度)—降息预期升温(2023年底)的方向演绎,美元指数或将走弱,但欧美经济衰退预期又会形成宏观上的压制。后期影响铝价的宏观变量:国内疫情防控边际放松后,部分城市疫情有所反弹,影响市场需求(利空);欧美经济衰退导致中国外需出口下降(利空);地缘政局军事博弈影响风险偏好(利空)。

图1 美联储利率预期点阵图

数据来源:同花顺

图2 美元指数

产业面:

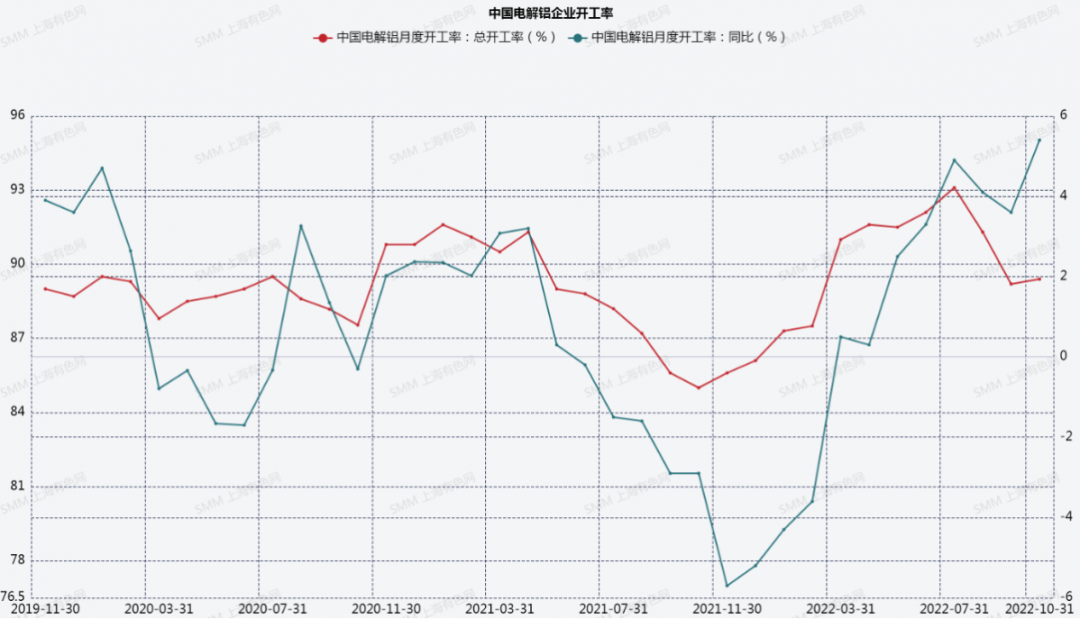

四季度受能源供应紧张影响,欧洲铝冶炼厂减产或达30-50万吨,预计全年减产130-150万吨。三季度云南电解铝产量受枯水期水位低,水力发电受限影响,或出现50-100万吨减产。10月中国电解铝建成产能4516.1万吨,运行产能4034万吨,开工率89.32%,较7月峰值回落3.8个百分点,反映出电解铝产能收缩较为明显。10月中国电解铝月度产量341.34万吨,同比增速7.8%,较7月峰值回落近9万吨。10月全球电解铝月度产量585万吨,较8月峰值回落5万吨。全球电解铝企业月度产量(除中国以外)产量同比增速-1.8%,处于负增长状态,显示出海外地缘动荡,以及疫情扰动对其产量影响较为明显。10月中国电解铝企业开工率89.4%,较7月峰值回落近4个百分点。总体上,在海外地缘动荡、疫情扰动、国内环保限产压力下,境内外氧化铝、电解铝产量处于供应偏紧状态,这种情况还会持续。

历史上,电解铝价格跌破成本后,当亏损幅度达500元-1000元/吨,对应的是铝价的底部区域。成本端变化对每一轮铝价下跌后的支撑力度,可以作为参考。截至11月下旬,中国电解铝成本17800元/吨附近,接近于7月中旬铝价跌至17000元/吨低点,此后铝价在供给侧收缩支撑下,围绕着成本端支撑,在1.7-2万元/吨区间运行,目前国内多数电解铝企业处于盈利状态。后期继续关注成本端对铝价支撑力度。

后期影响铝价的中观变量:冬季需求淡季,下游初级加工企业开工率小幅回落,影响上游原料采购需求(利空);欧洲铝厂减产,西南地区限电减产导致电解铝产能压缩(利多);终端需求新能源电力电网投资增速保持平稳,新能源车产销平稳(利多);房地产边际改善(利多)。

图3 中国电解铝企业开工率

数据来源:SMM

图表4 中国电解铝成本利润模型

资料来源:SMM

交易面:

铝价底部区间震荡,反复筑底。短期偏空,中期关注成本端支撑。