今日有色金属价格普涨。沪铝主力AL2206开于20405元/吨,盘中震荡走高,最后收于20560元/吨,小幅上涨0.76%。今日现货价格也跟随上涨,上海有色现货均价上涨110元/吨至20510元/吨,基差走弱至-50元/吨(昨日为40元/吨)。

近日受美联储加息等宏观利空因素影响,铝价出现短期下跌但很快企稳走强,预计随着后续加息次数的增加,仍将对价格形成一定的压力,全年价格中枢或有所下移。后续随着国内需求的恢复,交易逻辑还将回归到基本面上,沪铝不改长期上涨趋势。

供给端,根据SMM数据,4月我国电解铝产量329.8万吨,同比增加1.47%;1-4月国内共生产电解铝1276.3万吨,同比减少1.13%。当前全国电解铝开工率约为91.6%,达到近5年历史高位,再加之铝价下跌而成本依旧坚挺,行业利润回落至1868元/吨附近,预计行业增产积极性有所回落,后续开工率提升空间有限。考虑到5月13日下午云南某电解铝厂发生紧急事故,损失产能约25万吨,供应端被动减产有效提振了市场信心,市场情绪逐渐好转。另外,关于进口10万吨俄铝的消息未被证实,而当前铝锭进口窗口持续关闭,市场上流通的铝锭数并没有预期的那么乐观,利好铝价。

需求端,继一季度铝材出口162.83万吨创下历史新高后,近日海关总署公布数据,4月份铝材出口量达到59.67万吨,同比增长36.5%。1-4月铝材累计出口量达到222.52万吨,同比增加29.2%。四月份以来海内外铝价回落,但依然维持着外强内弱格局,国内铝材出口量保持高位逻辑未变,海外铝加工产品需求持续改善将带动国内出口。我们预计,二季度铝材出口订单量仍将持续增长,海外需求持续向好。当前国内需求受疫情压制较为疲软,房地产、汽车等主要终端消费领域表现不佳。1-4月,地产端累计新开工面积同比降低26.3%,累计施工面积接近去年同期,累计竣工面积同比降低11.9%;4月我国汽车产量为120.5万辆,同比减少46.23%;1-4月,我国汽车产量为769万辆,同比减少10.5%。我们判断,当前国内需求下滑已经接近拐点,随着疫情的好转,需求改善预期仍将带动价格维持强势,特别是在全年GDP增速5.5%的目标下,地产端下半年可能会出现超预期增长,消费终向好。

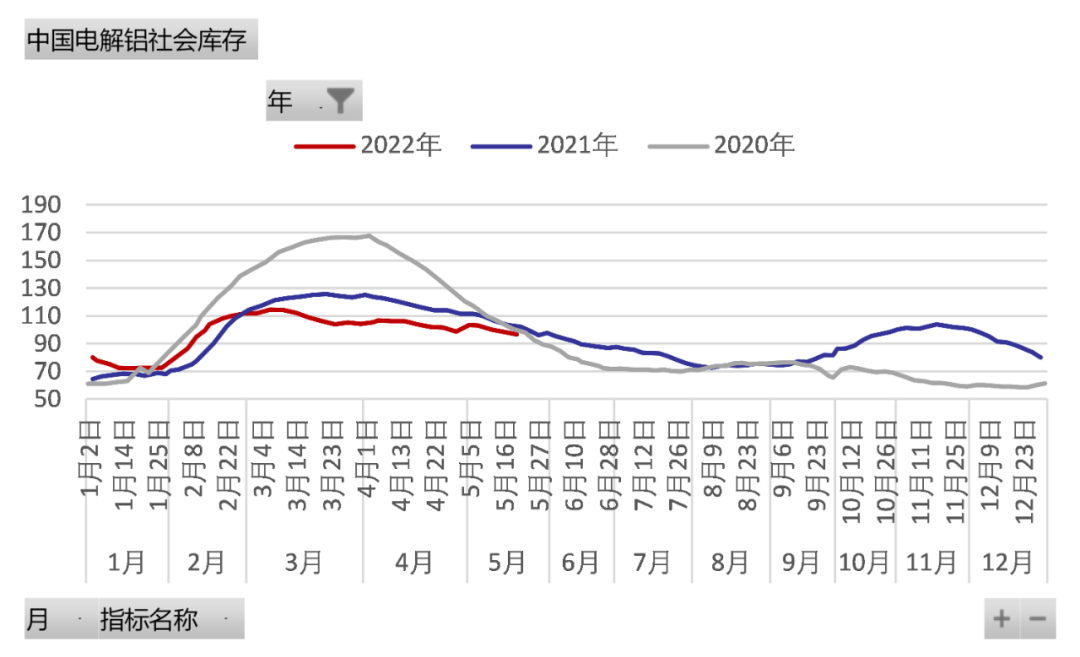

库存端,截至今日,铝锭社会库存为96.5万吨,较上周库存环比下降3.8万吨,同比去年下降5.5万吨,处于近3年同期低位。分地区来看,无锡和巩义地区贡献主要降库;佛山地区到货正常,但成交出货一般,库存小幅累积;杭州,上海,重庆等地库存基本持稳。随着疫情影响的淡化,下游采购回暖后预计铝锭周度去库速度回升,消费旺季延迟兑现叠加铝材出口,带动国内消费,需持续关注国内疫情对产业链运输的影响情况。

综合来看,我们认为宏观与疫情均是短期扰动,当前基本面已经接近转折点。国内复产势头随持续但有随铝价回落或有所减弱,再加之云南电解铝突发事故导致被迫减产,供应端压制有限;而下游消费继续受疫情制约,复苏预期后移。随着疫情好转,下游消费偏好可能行较大,旺季预期虽然延期但终将兑现。再加之沪伦铝比值处于历史低位且人民币兑美元汇率一路贬值,带动海外需求持续强劲,铝材海外出口仍将是近期亮点。综上所述,电解铝不改长期上涨趋势。

图1中国电解铝社会库存

数据来源:SMM,国海良时期货研究所

研究员:王晨希

从业资格证号:F3019654

投资咨询号:Z0011802

研究员:陈怡

从业资格证号:F03090744