作者:信达有色研究团队

张秀峰(Z0011152)&李艳婷

要点提示

1. 国内铝土矿储量低、品味低、具有不可持续性,氧化铝原料端高度依赖进口,生产成本相对较高。国外铝土矿高度集中,不利于原料端进口贸易发展,氧化铝生产面临的风险较大。

2. 氧化铝生产过程中产生大量的赤泥,赤泥泄露会造成极其严重的环境污染,急需采用低成本、高技术的方法解决,实现赤泥综合应用。

3. 电解铝产能受限的前提下,氧化铝厂纷纷在沿海地区布局项目,使得产能出现无序扩张的风险,这一现象必将不可持续,氧化铝产能终将受限。

4. 氧化铝产能逐年高速增长,现已超过9000万吨,与电解铝形成产能相对过剩格局,铝产业链利润两头小,中间大,分配不合理。但产业链利润重新分析需要很长的时间才能实现,因此,在未来较长的时间内,产业链利润仍会向电解铝端倾斜,电解铝利润仍会维持高位。

铝土矿-氧化铝的核心资源端

1.国内铝土矿:国内储量难以为继

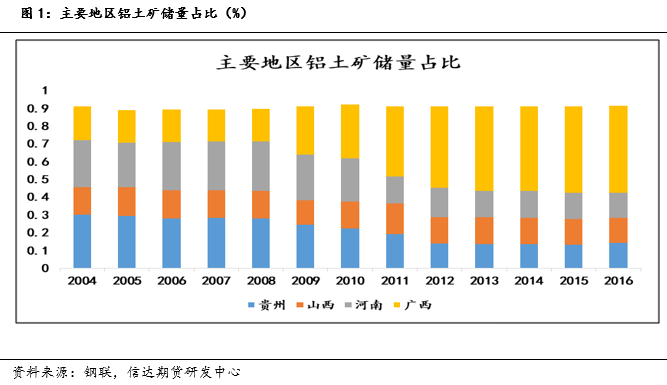

从国内来看,铝土矿储量主要分布于贵州、山西、河南和广西四个地区,从上图可以看出,近年来铝土矿资源主要集中在广西地区,占比达到将近50%。河南、山西和贵州的铝土矿储量逐年减少,主要的原因是过去的过度开采对铝土矿造成了不可逆的破坏,使得这些地区的铝土矿品味不断下降,导致铝土矿资源受到严重制约。而广西等西南地区铝土矿资源较为丰富且品味较高,储量相对丰富。

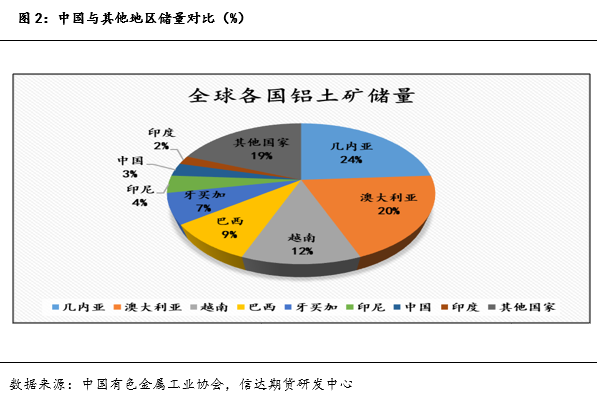

从图2全球各国铝土矿的储量来看,中国仅占全球储量的4%,仅靠国内铝土矿的储量难以支撑大量的氧化铝生产需求。目前全球范围内铝土矿储量主要集中在澳大利亚和几内亚,铝土矿资源高度集中。过去我们国家氧化铝厂主要围绕山西、河南等铝土矿较为丰富的地方建厂布局,随着这些地区铝土矿的过度开采及品味的下降,我国氧化铝厂逐步向沿海等地布局,我国的山东地区凭借着临海优势,海运成本较低,从海外大规模进口铝土矿,承接了大量的氧化铝产能,占比达到30%多。

2.国内铝土矿:品味低且资源不可持续

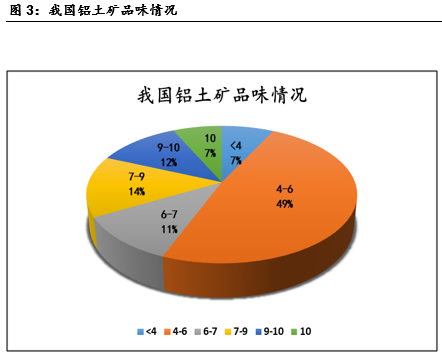

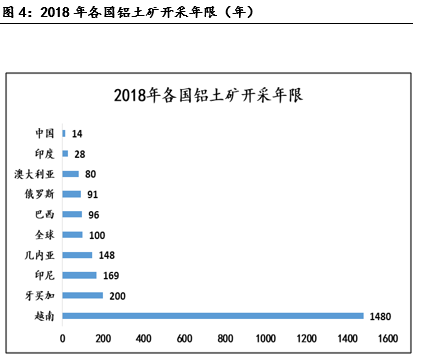

图3中介绍了我国铝土矿的铝硅比水平,我们可以看到49%的铝土矿品味在4-6之间,仅有19%的铝土矿品味在9以上,这说明我国的铝土矿品味普遍处于低水平。图4可以看出全球平均开采年限是100年,而我国开采年限仅为14年,也就是说我国自身铝土矿的资源不具备可持续性,难以支撑长期氧化铝生产需求。因此,依赖进口铝土矿无论从储量、品味还是开采年限来看都是大势所趋。

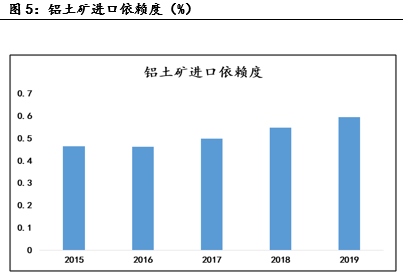

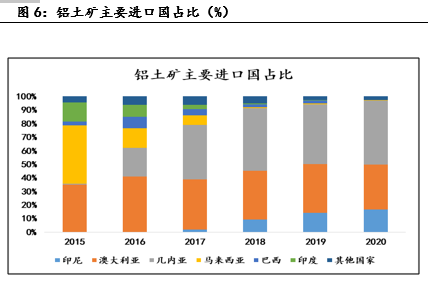

3.国外铝土矿高度集中,我国对外依赖性过高

2019年我国铝土矿进口依赖度已经超过50%,也就是说近年来超过一半的铝土矿需要从国外进口,且进口依赖度逐年增长。从主要进口来源国来看,铝土矿进口主要集中在几内亚和澳大利亚地区,其中以几内亚为首,占据近一半的比重。如此高度集中的进口来源地使得我们的铝土矿进口贸易风险较大,出现任何不稳定的因素时,因缺乏可供选择的替代方案,将会严重影响到我们的氧化铝生产。

因此,从原料端来看,我国的铝土矿具有储量不足、品味低且不可持续性等缺陷,纵观国内目前氧化铝的产能规模,对于铝土矿的需求仍然十分旺盛,因此,国内氧化铝企业将目标转移到海外。海外铝土矿资源相对丰富、品质高且可持续性强,因此国内企业对海外铝土矿的依赖度逐年递增。而我们发现进口海外铝土矿主要集中在几内亚和澳大利亚两个地区,高度集中的进口来源地其实不利于资源贸易,在出现任何突发状况时,我们将难以采用替代方案予以应对,风险较大。

氧化铝的生产:行业高速发展,但受原料端制约

我们知道,铝土矿是生产氧化铝的原材料,在氧化铝的生产中,铝土矿起到重要的作用,因此,接下来主要介绍我国的氧化铝生产与原料端(铝土矿)的一些问题。

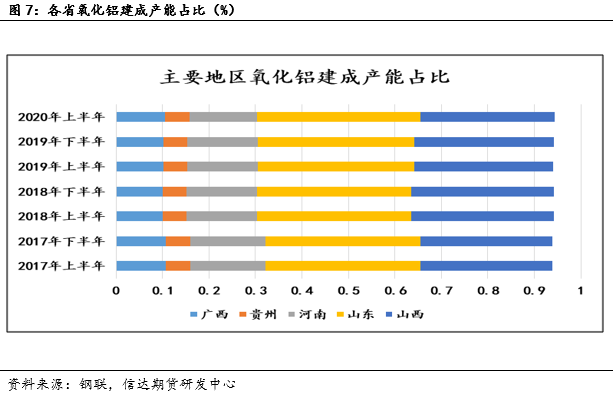

1.国内氧化铝厂紧紧围绕铝土矿布局

图7为我国氧化铝主要产区建成产能的占比情况,它与上文铝土矿的储量分布保持高度的一致,氧化铝产能主要集中在铝土矿资源丰富且稳定的广西、贵州、河南和山西,且广西的产能呈现上涨趋势,这是由于广西的铝土矿储量上涨较为明显且品味相对较高。另外,我们可以发现山东地区的氧化铝占比处于一个较高的水平,这是因为山东地区临海的地理位置使得它从海外进口铝土矿较为便利且海运成本较低。

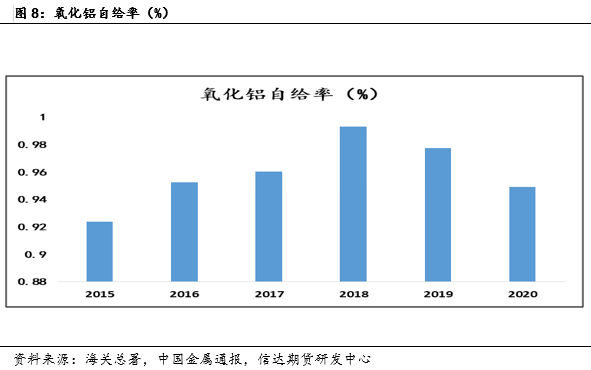

2.氧化铝进口依赖度低,主要依靠国内生产

与铝土矿不同之处在于,我国的氧化铝进口依赖度处于较低水平,2015年以来均低于8%,这意味着我国的氧化铝主要是依靠国内生产。但是需要考虑到的是,铝土矿是生产氧化铝的原料,因此,铝土矿的制约性对于氧化铝生产的影响将是非常致命的。

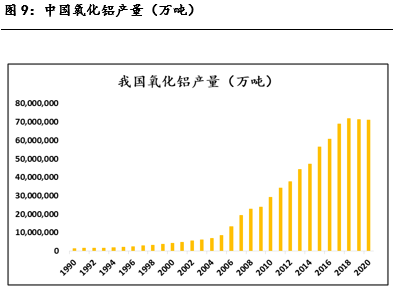

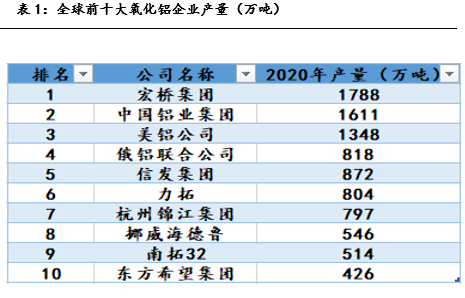

3.中国氧化铝产业飞速发展,主要企业跻身全球前列

从上图可知,近20年来我国氧化铝产业实现了飞速的发展。截至2021年,我国氧化铝产量占据全球超半数的比重。从全球前十的氧化铝企业也可以看出,我国氧化铝企业(宏桥集团、中国铝业集团)跻身全球前列,前企业中有5家企业属于中国,总体上我国氧化铝产业的发展成绩还是值得肯定的。

氧化铝的应用:产业链利润向电解铝倾斜,赤泥风险大

产能相对过剩,利润主要集中在电解铝端

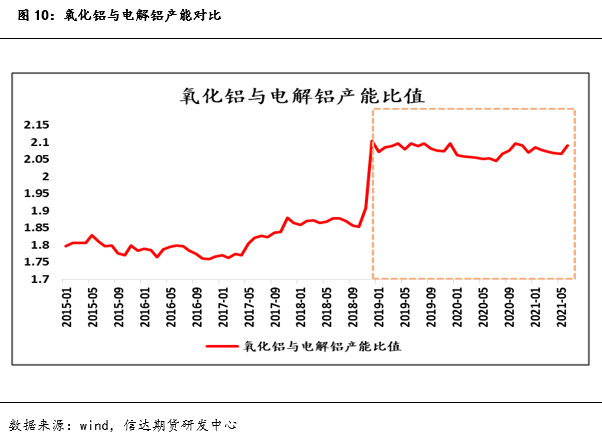

近年来国家相继推出双碳政策并逐步确立了4500万吨产能,电解铝长期面临着减产的局面,电解铝产能曲线逐步平缓,受制于4500万吨产能天花板。而氧化铝产能已经逐渐突破9000万吨并仍保持增长态势。从图10中可以看出,2019年以来氧化铝与电解铝产能比值超过2并且居高不下,而我们知道生产1吨电解铝大概需要1.92吨氧化铝,因此,现在氧化铝产能相对电解铝是相对过剩的。

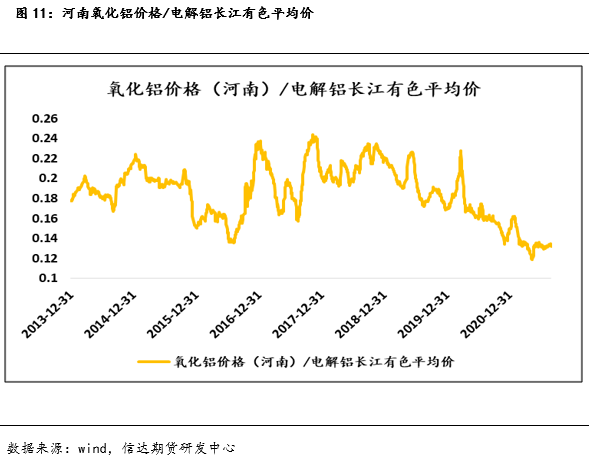

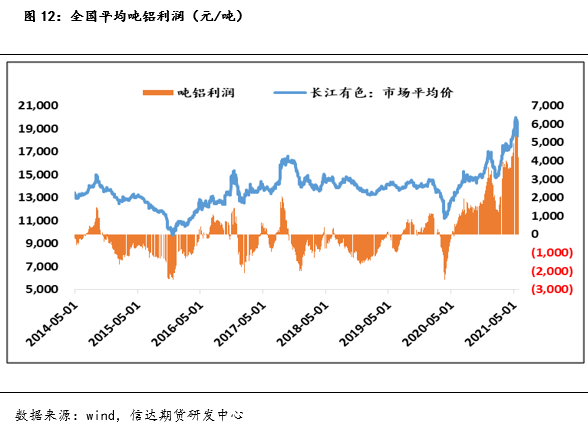

从氧化铝的价格与电解铝价格的比值也可以看出,近年来比值出现持续下降的趋势,氧化铝价格处于相对历史低位,也可以反映氧化铝利润处于一个较低的水平,电解铝利润维持较高水平。从图11可以看出,2020年以来我国电解铝的利润大幅攀升,现在已经超过5000元/吨,处于历史高位。基于目前氧化铝的产能相对于电解铝呈现出过剩的局面,未来电解铝利润在较长的一段时间内仍会维持较高水平。

电解铝供应的持续短缺会支撑铝价不断攀升,电解铝利润处于高盈利空间。而氧化铝产能过剩,氧化铝的价格会被压低,这不仅使得氧化铝利润下降,也进一步降低电解铝生产成本,进一步推动电解铝利润高涨。终产业链利润分配将会越来越不合理。

产业链利润呈现出中间大,两头小的局面,从产业链整体的发展中看,这样的情况是不可持续的,上游和下游无法分配到合理的利润必然会使得生产出现或多或少的问题,终产业链利润将回归到相对合理水平。但我们也需清楚,产业链利润结构优化需要一段很长的时间去实现。未来较长一段时间内电解铝利润仍然会处于高盈利空间内。

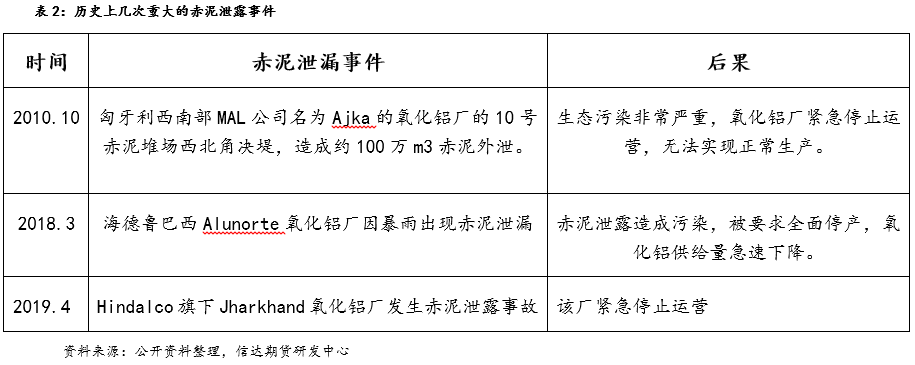

2.赤泥泄漏,污染环境,影响生产

从表2可以看出历史上的赤泥泄露事件都给环境带来了深重的灾难,以匈牙利赤泥泄露事件为首,赤泥所到之处都可能带来生物的灭绝和生态的灾难,同时也导致氧化铝厂无法正常生产,严重影响市场供应。因此,解决氧化铝生产过程中产生的赤泥问题是氧化铝产业持续发展所攻克的一个难关。

探索氧化铝的发展方向

4.1技术创新,解决赤泥污染问题。我们不妨拓展一下思维,对生产出来的其他材料进行改造和利用,试图变废为宝。氧化铝生产时会产生大量的赤泥,随着铝产业的不断发展,赤泥不断堆积,造成了很大的困扰。因此,我们是不是进一步研发出新技术解决赤泥的循环利用,这样不仅可以优化环境,还可以拓宽氧化铝端获利渠道,实现双赢。

4.2依托“一带一路”政策,寻求双赢合作。随着进口铝土矿规模的不断增大,为了降低成本,氧化铝厂需要积极的寻找节约成本的渠道。近年来,氧化铝企业加快往广西、山东等沿海地区布局厂地,导致氧化铝产能无序扩张,从而引发行业乱象。2018年12月,工信部和发改委联合印发《关于促进氧化铝产业有序发展的通知》指出,近年来氧化铝厂争相在沿海地区建厂,引发产能过剩危机,若氧化铝产能持续扩张或将受到行政性限制。因此,铝企可以积极探索在几内亚、澳大利亚等主要的进口来源国设立分厂的可能性。借助“一带一路”的政策东风,寻找可行的合作方式。

主要结论

5.1国内铝土矿储量低、品味低、具有不可持续性,氧化铝原料端高度依赖进口,生产成本相对较高。国外铝土矿高度集中,不利于原料端进口贸易发展,氧化铝生产面临的风险较大。

5.2氧化铝生产过程中产生大量的赤泥,赤泥泄露会造成极其严重的环境污染并且影响生产,急需采用低成本、高技术的方法解决,实现赤泥的综合循环利用。

5.3电解铝产能受限的前提下,氧化铝厂纷纷在沿海地区布局项目,使得产能出现无序扩张的风险,这一现象必将不可持续,氧化铝产能未来将会受到限制。

5.4氧化铝产能逐年高速增长,现已超过9000万吨,与电解铝形成产能相对过剩格局,铝产业链利润两头小、中间大,分配不合理。但利润结构优化需要很长时间才能实现,因此,未来较长时间内电解铝利润仍会维持高位。