SMM 5月16日讯:本周LME Asia Week在香港召开,SMM铝分析师骆巧玲在会中针对供给侧改革大背景下,2017-2018年国内电解铝供需格局变化发表了主题演讲。她表示,SMM预计2018年中国电解铝实际消费增速5.8%,实际产量增速3.3%;2018年国内电解铝期铝主力运行13000-15500元/吨,核心区间运行13500-14700元/吨,伦铝价格运行区间2000-2400美元/吨。

2018年供应端压力风险仍存 高库存或成常态

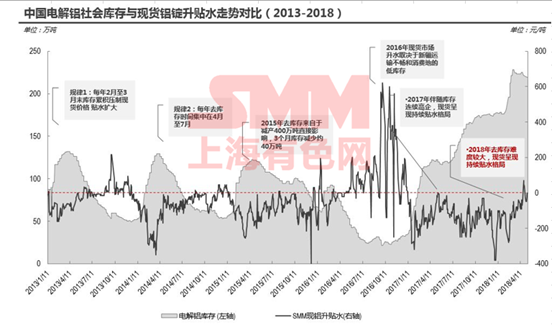

消费地铝锭库存高点创新高,2018年3月铝锭库存高点达到228.4万吨,若加上新疆库存,则达到了248.4万吨。2018年铝价缺乏政策性文件辅助,铝价影响因素重归基本面,铝价和整体库存的变动呈负相关关系;库存是价格波动的大背景,但并非短期价格波动的绝对因素;去库存需要消费整体配合,2018年库存拐点在3月下旬出现,但整体去库存力度较小。

2016-2018年铝价波动幅度及频率均增加,2018年电解铝新增产能和中期复产产能叠加对供应压力不能小觑;除非在超预期的铝锭消费态势下,大幅度去库存才能实现,否则2018年铝锭高库存将成为新常态。

2018年铝锭现货流通与高库存背离 贴水难扩

从上图我们可以看出电解铝社会库存与现货铝锭升贴水之间存在规律:规律1:每年2月至3月末库存累积压制现货价格,贴水扩大;规律2:每年去库存时间集中在4月至7月。

从近几年的历史来看,2015年去库存来自于减产400万吨直接影响,3个月库存减少约40万吨;2016年现货市场升水取决于新疆运输不畅和消费地的低库存;2017年伴随库存连续高企,现货呈现持续贴水格局;2018年去库存难度较大,现货呈现持续贴水格局。

影响电解铝社会库存的三要素

季节性影响:2018年春节前后铝锭库存增量创历史同期较高水平;国内原铝供应中,铝水比例超60%,铝锭库存天数超50天,创历史新高。

边际影响转变:超高库存下价格对库存的反馈显示迟钝,与超低库存水平下的价格反馈差距较大。

库存结构转变:质押铝锭占比提升,实际可流通铝锭规模不成正比,低于市场预期。

铝企或难以复制2016-2017年的高利润模式

2018年新增和置换电解铝产能投放预计超过400万吨,2020年末全国电解铝总产能规模将超过5000万吨。成本塌陷前 2018年第一季度电解铝复产效率较低 供应端压力来自新增置换产能。

2018年电解铝成本趋势呈现探低回升走势,铝企或难以复制2016-2017年的高利润模式。

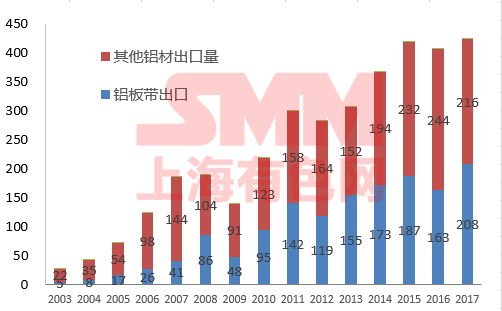

2018年沪伦铝比值低位持续 利于中国铝材输入

2018年4月国内沪伦铝比值月均值回落至至6.5附近,创造历史新低。同时,海外无实质利空。沪伦比值下行有利于铝材出口,特别是铝板带。

一方面俄铝可能将铝锭出口至中国、东亚等地,俄铝流入国内的方式可以通过常规进口并依赖人民币结算,但需要参考中国现货铝价结算,从而牺牲部分利润;另一方面,若沪伦铝比值连续走低,中国铝锭出口窗口可能打开,铝制品出口也将增加。

2018-2020年国内原铝供应相对需求 增速回落更快

中国4月电解铝整体下游消费同比、环比增速回落:

铝板带箔:铝板带箔的出口和国内需求仍然处于上涨过程中,分品种看,国内铝箔需求增速较快,而铝板带在有低比值下出口拉动。

铝型材:工业铝型材市场推动来自于轨道交通、货运车辆、太阳能支架等领域,增速相对稳定;北方地区建筑市场复苏不及时或成为拖累建筑型材复苏的风险因素。

铝线缆:2018年电网建设在年初存在订单补足需求,但整体增速或呈现下滑,主因在于特高压用钢芯铝绞线等线材需求回落。

再生合金:再生合金主要应用在汽车、机械设备等领域,汽车产量增速虽然放缓,但汽车平均耗铝量有望继续消费提升。

2018年受供给侧改革和供暖季政策影响,整体电解铝产量增速下滑,整体消费增速将超过供应增速从而促成去库存的格局。