作者|李金涛 封帆

近期铝价传统消费淡季表现强势,累库缓慢,氧化铝价格下滑铝企利润扩大。我们前往内蒙地区调研部分企业,实际表明消费淡季虽有体现但整体表现淡季不淡,当地电解铝仍有新产能尚未释放,但迫于指标问题2019年难以投产,全国范围内供给端依旧难有增速,虽然消费端缺乏亮眼表现但仍维持正增长,供小于求的现状将会持续,加之宏观方面的刺激政策,下半年铝价看高一线。

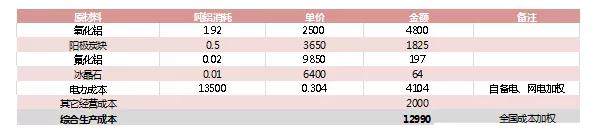

短期来看追涨铝价性价比不高,氧化铝成本端市场了解口径不同存在些许偏差,成本区间在2300-2500元/吨,氧化铝价格虽已跌到2500元/吨,但企业尚未出现减产及检修的意图,以目前市场供大于求的情况下价格仍有下跌空间。目前电解铝全国综合生产成本13000元/吨,盘面利润900元/吨,处于近两年来较高水平,消费淡季继续做多铝厂利润盈亏比并不合适。铝锭现货库存目前已结束去库状态,但累库趋势尚未形成,淡季消费不淡市场预期向好,因此铝企在淡季维持高利润。但最近半个月铝价的持续上涨更多受宏观情绪影响及有色金属普遍上扬的拉动,基本面动力不足。未来一个月淡季的累库的趋势或开始显现,加上成本端的下滑趋势,铝价难有顺畅上涨表现,以回调做多为主,耐心等待8月底开始的旺季。

实际调研情况:

企业A:电解铝设计产能50万吨,目前运行产能18万吨,剩余产能等待指标到位,目前已基本确定指标卖家,剩余产能已基本建设完成只剩下电解槽的铺设工作,但预计2018年难以投产。下游有铝棒和铝板的配套企业,涉及产能20万吨,1期10万吨,目前刚刚完成奠基,顺利2020年投产。现全部以铝锭形式销售,主要卖华北地区山东为主。虽有自备电但仍需要上网综合电价0.29元/度。氧化铝没有长单采购,看市场价格合适集中采购,目前有库存15万吨。氧化铝以山东山西为主,市场价格目前2500元/吨,但尚未达到氧化铝企业的成本线,据了解山西成本2400元/吨,山东成本2300元/吨。目前有铝锭库存7万吨,价格低即不出货,目前正处于消费淡季,但是传统意义上8月中旬以后就会好转。

企业B:电解铝目前运行总产能130-135万吨,后面仍有新产能50万吨,但为内部产能置换,总体产能维持在130万吨左右。自有下游加工合金锭月产量1万吨,铝水供给周边棒厂,剩余铝锭全部交由集团统一销售,实际工厂不存在库存积压的问题。和周边棒厂的签订的铝水供应为长单,无论淡季和旺季都有强制要求棒厂的开工率。氧化铝在集团内部采购,定价参照三网均价,自备电费0.28元/度。

企业C:铝棒设计产能30万吨,2018年产量24万吨,目前正处于消费淡季月产量1.7万吨。与铝厂签订长协必须保证消费量,一般传统消费淡季开工略低过后会提高开工率以保证完成合同,春节期间依旧不放假只是暂停销售,正月十五之后开始销售。下游主要华北地区,建筑型材和工业型材均有,建筑型材消费不及去年,但工业型材表现良好,整体消费相较去年没有减弱。

企业D:铝棒产能20万吨,以6系为主,终端消费以华北,天津,东北为主,以往陆海联运发往广东地区,但今年建筑型材市场萧条,华南地区加工费较低,已基本放弃华南市场,下游客户逐步从建筑型材往工业型材转化,电缆方面订单良好,铝杆加工费400-500元/吨。工厂不积压铝棒库存,铝水供应和铝棒销售均以长单形式完成。