【摘要】铝土矿:国内铝土矿几乎没有新投产产能,进口量持续创新高,我国铝土矿进口依赖度不断提高,下半年随着中澳关系有所缓解,澳大利亚铝土矿进口占比逐步提高,随着印尼铝土矿出口禁令的执行,铝土矿价格回落空间不大。

氧化铝:全年氧化铝价格先涨后跌,下半年产能减产之后,价格有所企稳。氧化铝运行产能持续处于高位,下半年国内电解铝新投产产能投产步伐放缓进一步加剧氧化铝过剩的局面,氧化铝价格维持在成本线附近运行。预计2023年国内氧化铝产量增速有所放缓,但是整体上依旧是供大于求的局面,氧化铝价格或是电解铝产业链当中最弱的,同时受成本支撑的影响,氧化铝价格下方空间有限,整体呈现弱势震荡的概率较大。

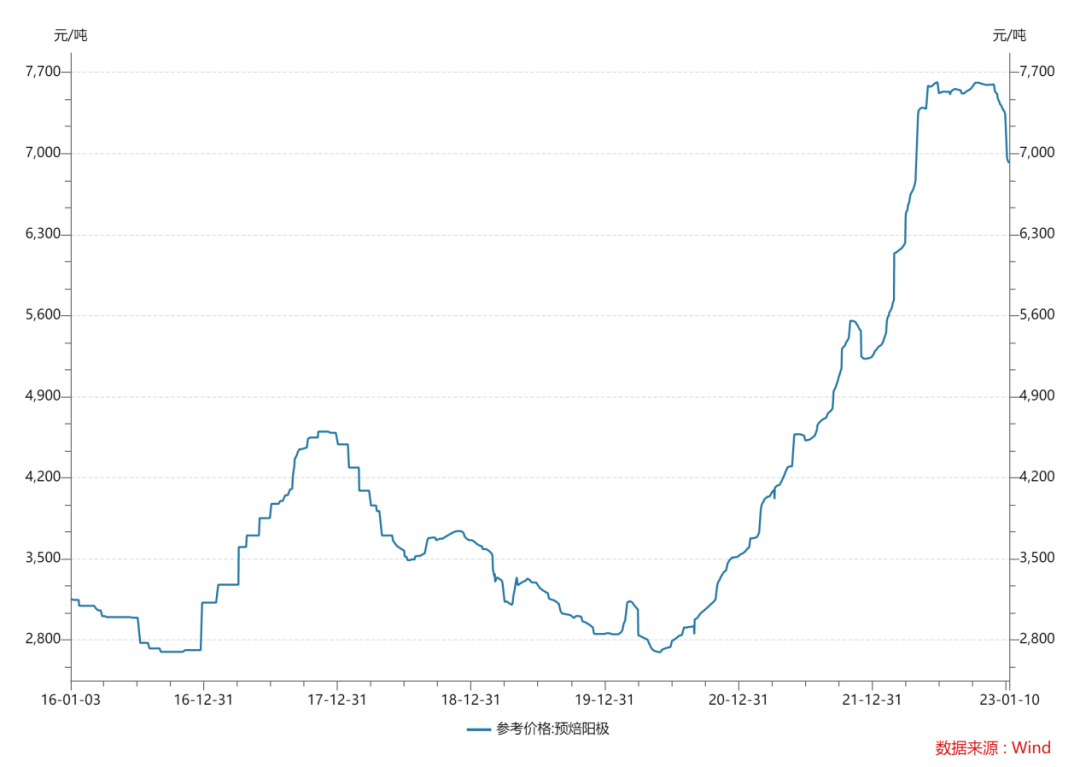

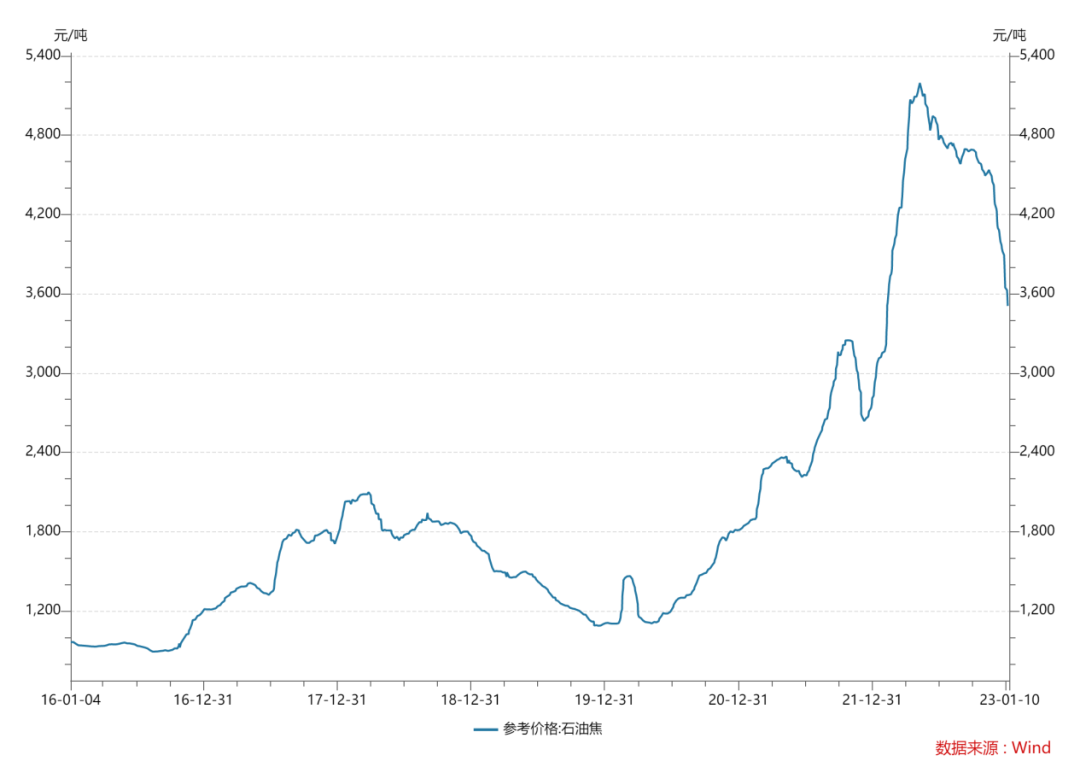

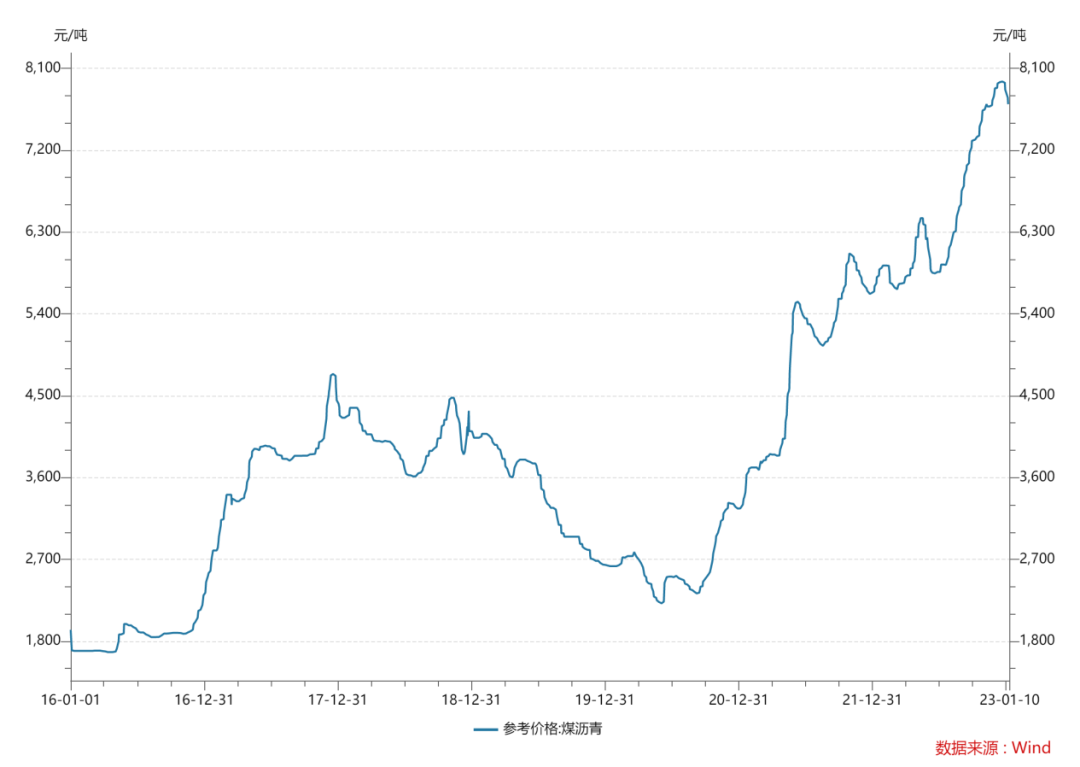

预焙阳极:2022年受需求增长及能源价格上涨的影响,预焙阳极的价格快速上涨,从原材料端来看,目前石油焦价格出现较明显的回落,煤沥青价格依旧处于高位,预计随着能价格的回落,煤沥青的价格出现回落的概率较大,预计2023年预焙阳极的价格重心将下移。

电解铝:2022年受俄乌冲突及能源价格的影响,电解铝价格出现了较大的波动,上半年能源价格是主导2022年电解铝价格波动的主要逻辑因素,下半年美联储的货币政策是主要电解铝价格的主要逻辑因素。2023年预计随着电解铝社会库存季节性累库及西南地区电解铝产能的复产,在供给上存在一定的压力,价格或在一季度出现低点,但是由于成本支撑的原因,价格回落的空间有限。随着国内利好政策的释放,房地产形势或有所好转,2022年停工和延迟交付的有望在2023年进行交付,电解铝消费相对2022年或有小幅的增量。

01

行情回顾

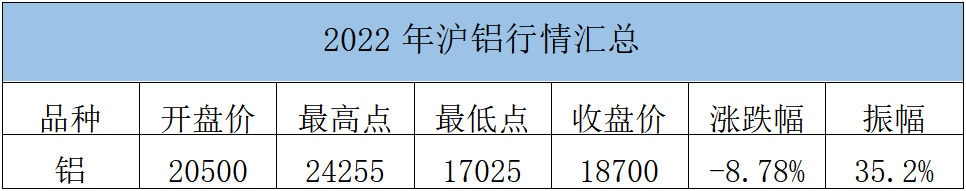

图1:2022年沪铝行业汇总

数据来源:博易大师图2:沪铝行情走势图数据

数据来源:博易大师

2022年沪铝整体下跌8.78%,全年振幅35.2%,整体来看,2022年沪铝主要经历了三波行情,分阶段来看,首先是年初国内电解铝运行产能处于低位,在需求的带动下,价格触底回升,沪铝价格回到年内高点,电解铝企业冶炼利润也回到年内高点。进入一季度末,虽有俄乌冲突对供给端的影响,但是更多的是对欧洲地区的电解铝供给影响较大,这段时间LME铝相对沪铝要强势,而国内方面,动力煤价格开始回落且云南地区减产产能也逐步复产,在一定程度上对冲了俄乌冲突的影响,价格没有继续创新高。进入二季度,美联储开始快速加息且开启了缩表进程,快速加息及高通胀强化了市场对未来衰退的预期,欧洲地区受高通胀的影响需求逐渐转弱,LME铝开启了下降通道,国内方面,疫情防控进入常态化,长时间的封城导致运输不畅,下游需求迟迟得不到改善,电解铝消费主要是铝材出口支撑,国内房地产市场逐步萎缩,国内电解铝消费需求减弱,电解铝冶炼利润快速下降,沪铝价格开启下降通道。进入到三季度,价格创下年内低点17000元/吨,受成本支撑及宏观改善的影响,沪铝价格在17800元/吨的位置受到较强支撑,下半年在主要矛盾不突出的背景下,铝价在17800元/吨附近有成本支撑,19100元/吨上方电解铝企业冶炼利润较高,价格上行存在较大压力,沪铝价格主要在17800-19100元/吨的震荡区间运行。

02

电解铝行业现状及展望

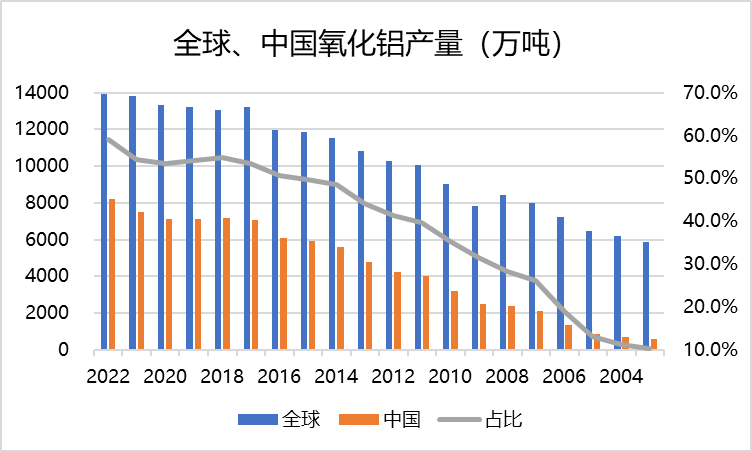

2.1 中国贡献全球氧化铝主要增量

2022年全球氧化铝产量1.39亿吨,同比增加0.7%,主要集中在中国、澳大利亚、巴西及俄罗斯四个国家,四国产量占全球氧化铝产量的85%以上,2022年我国氧化铝产量8219.6万吨,同比增加6.08%,2022年中国氧化铝产量占全球产量的59.1%,相比2021年占比提高4.7%,从数据中可以发现,2022年氧化铝产量新增主要是中国贡献的,由于欧洲地区能源价格高企,部分电解铝产能减产,氧化铝需求下滑,2022年海外氧化铝产能跟随电解铝有小部分减产。虽然国内氧化铝在下半年有小幅减产,但是预计2023年电解铝运行产能相对2022年有小幅增加,2023年国内氧化铝产能减产幅度较小,依旧会维持在高位运行,虽然能源价格的回落,部分海外电解铝企业已有复产的计划,预计2023年海外氧化铝企业将有部分产能复产。

图3:全球、中国氧化铝产量(万吨)

数据来源:Wind

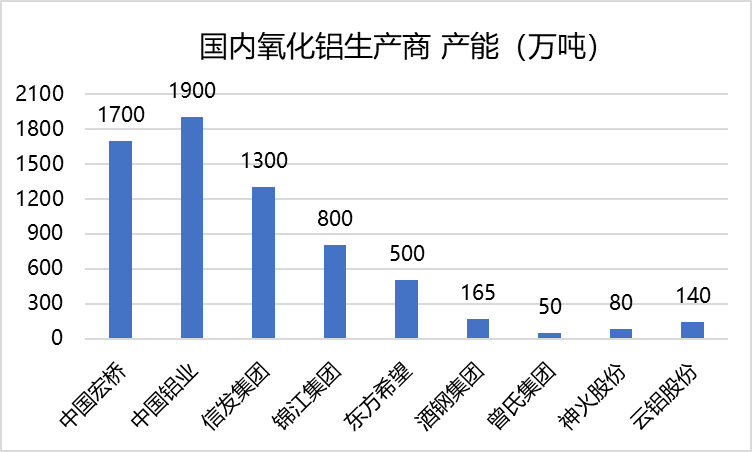

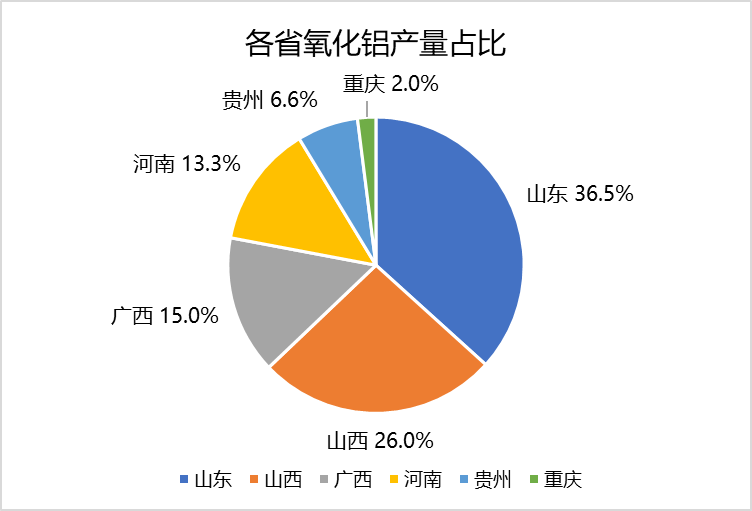

全球氧化铝产量较为集中,全球前十大氧化铝生产商占全球氧化铝产量的73.3%,并且集中度在进一步提高,目前全球前十大氧化铝生产商中国生产商占据5席。从国内的情况来看,我国前十大氧化铝生产商产能达到6700万吨左右,占全国氧化铝产能的67.6%,预计随着环保要求的提高,国内氧化铝产能的集中度会进一步提高。从产量分布来看,我国氧化铝产量主要集中在山东、山西、河南及广西等四省,四省产量占全国氧化铝产量的90.8%。

图4:国内氧化铝生产商产能(万吨)

数据来源:Wind

图5:各省氧化铝产量占比

数据来源:Wind

2.2 预焙阳极出口同比增加

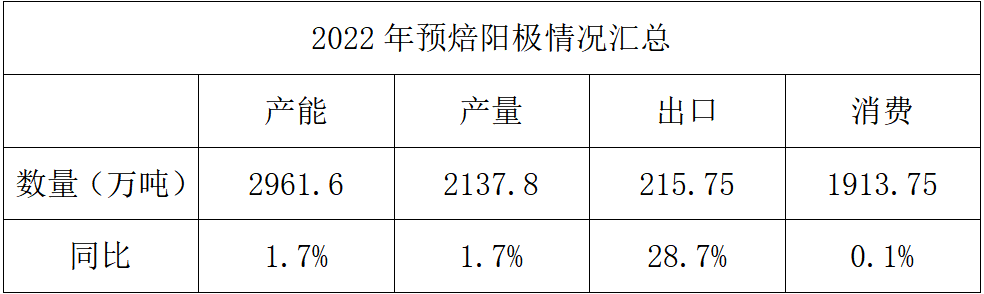

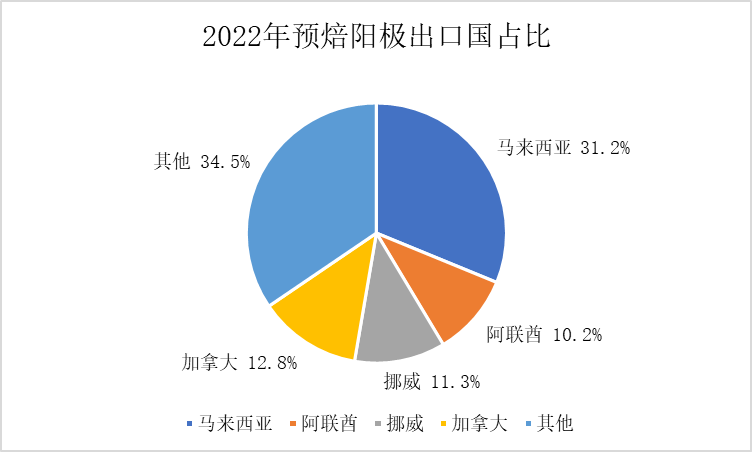

据百川盈孚统计的数据,截止到2022年12月份我国预焙阳极产能2961.6万吨,较2021年增加52.4万吨,同比增加1.7%,产量1957.8万吨,较2021年增加203.71万吨,同比增加11.6%。2022年预焙阳极的出口是亮点,累计出口了215.75万吨,同比增加28.7%,我国预焙阳极出口国主要是马来西亚、加拿大、挪威、阿联酋等国,主要出口省份是山东,占我国预焙阳极出口量的80%左右。

图6:2022年预焙阳极情况汇总

数据来源:Wind

图7:2022年预焙阳极出口国占比

数据来源:Wind

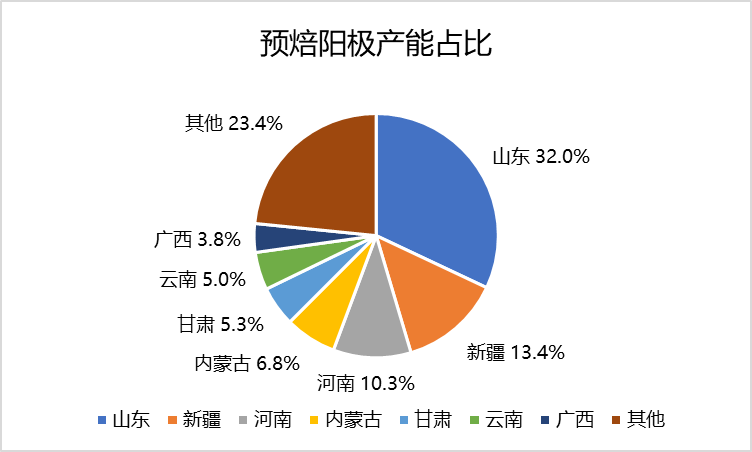

从我国预焙阳极产能分布来看,我国的预焙阳极主要集中在山东、新疆及河南等地,其中山东的产能占全国预焙阳极产能的32%。

图8:预焙阳极产能占比

数据来源:Wind

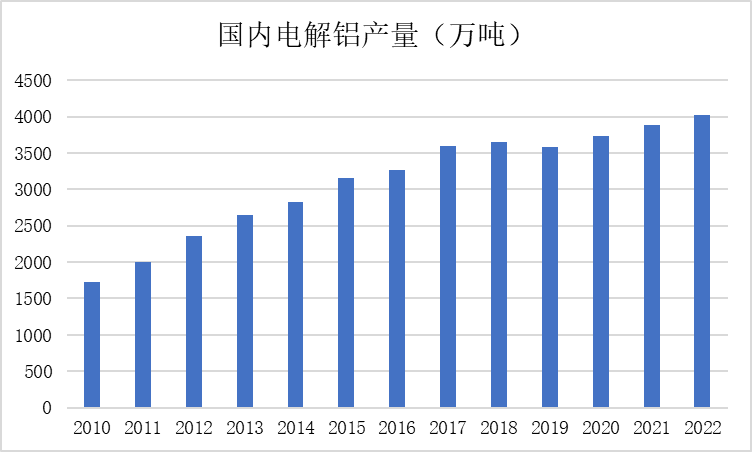

2.3 电解铝产量创新高,产能逐步向西南地区转移

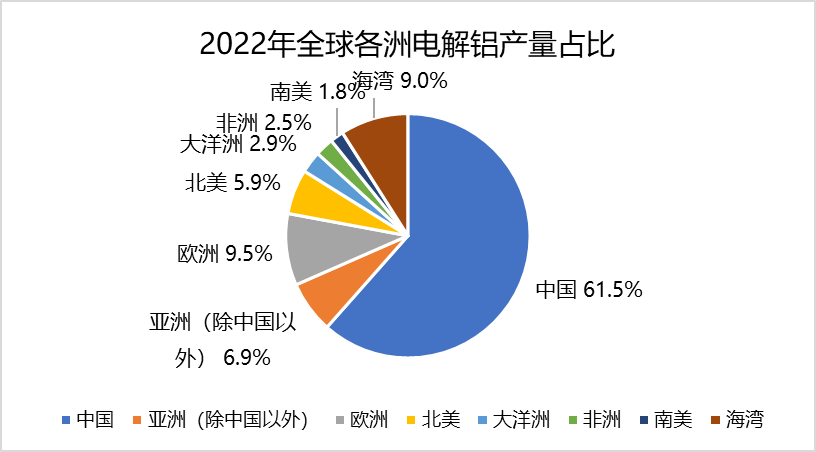

据国际铝业协会公布的数据,截止到2022年11月份全球电解铝产量为6247.7万吨,较去年同期增加90.6万吨,据国家统计局公布的数据,截止到2022年11月我国电解铝产量累计3677.4万吨,较去年同期增加132.7万吨,预计2022年电解铝产量为4015.4万吨,同比增加4.2%。从数据上开看,2022年全球电解铝增量主要是在中国,由于欧洲地区能源价格飙升,部分高成本电解铝企业实施减产,2022年欧洲地区大致有180万吨左右的产能减产,俄铝受制裁的影响,产量也有所减少,欧洲地区电解铝产能减产是2022年海外电解铝产量减少的主要原因。

图9:2022年全球各洲电解铝产量占比

数据来源:Wind

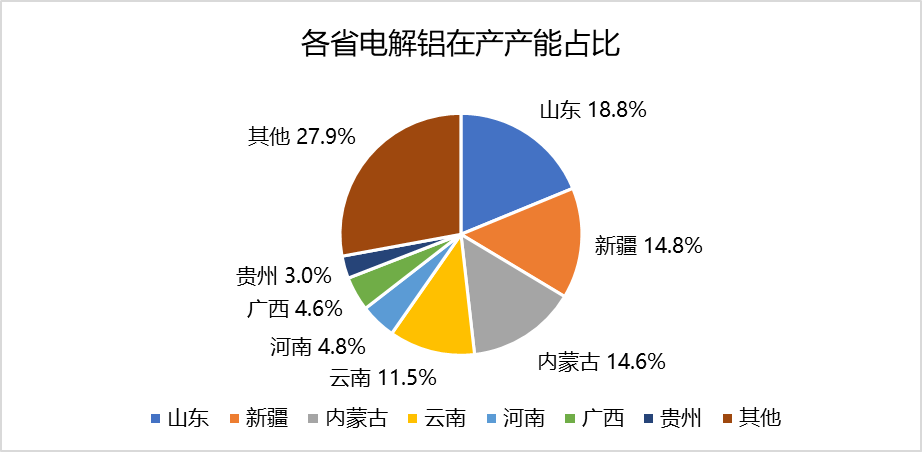

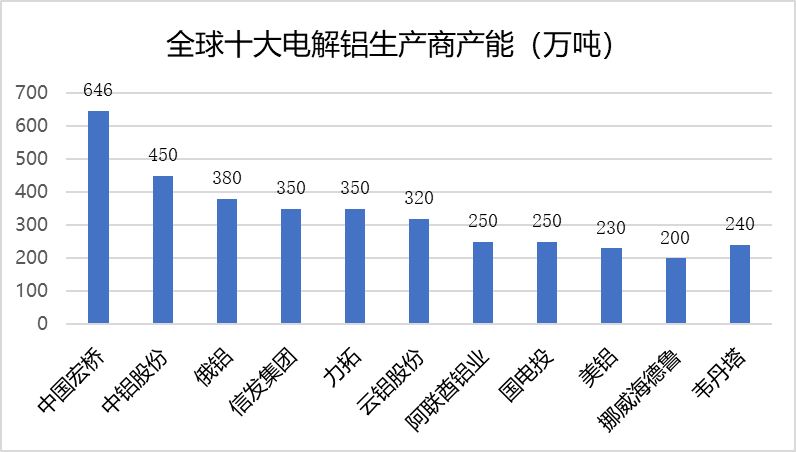

电解铝属于能源密集型企业,对电力成本要求较高,随着近几年环保的要求,产能逐步向头部企业集中,目前全球前十大电解铝企业产能占全球总产能的52%左右,其中,前十大电解铝企业中国企业占5席。我国电解铝产能主要分布在煤炭资源丰富和水力资源丰富的地区,目前我国电解铝产能主要集中在山东、新疆、内蒙古及云南四省,四省产能占我国电解铝产能的60%左右,其中山东是我国电解铝产能最大的省份。随着“碳达峰、碳中和”政策的推进,我国电解铝产能逐步通过产能置换的方式向水力资源丰富的西南地区进行转移。2022年11月15日三部门联合印发的有色金属碳达峰实施方案中提到,“十五五”期间,有色金属行业用能结构大幅改善,电解铝使用可再生能源的比例达到30%以上,电解铝产能将加快进程向水力资源丰富的西南地区转移,预计随着中国宏桥的产能向云南地区转移,2023年云南地区的电解铝产能将达到800万吨以上,成为我国电解铝产能第一大省。由于云南地区水电的季节性,云南地区的电解铝运行产能较容易跟随水电的季节性波动,或加大电解铝价格的波动性。

图10:各省电解铝在产产能占比

数据来源:Wind图11:全球十大电解铝生产商产能

数据来源:Wind

2.4 房地产拖累消费,出口是亮点

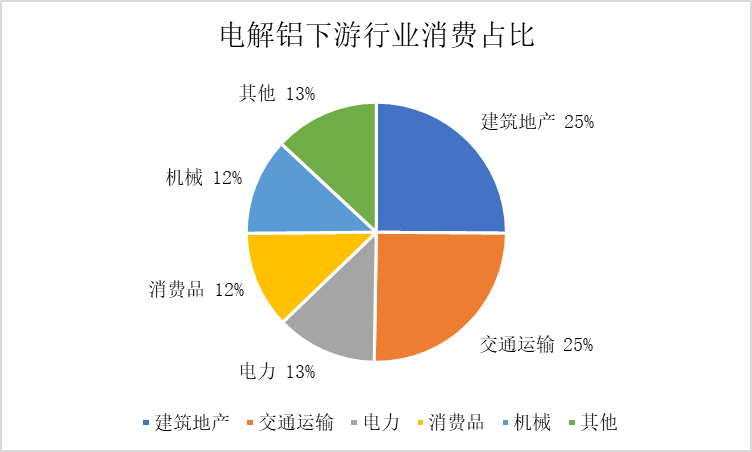

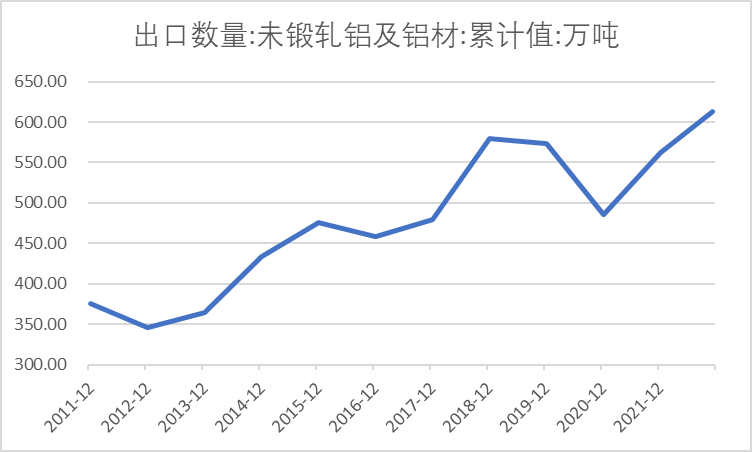

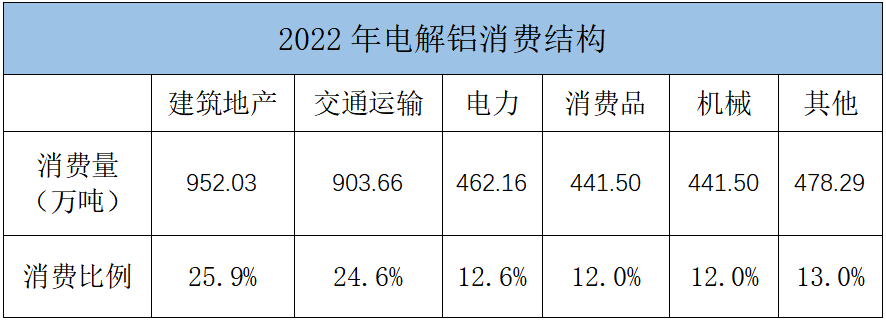

我国电解铝下游消费主要分为四个板块,即房地产、交通运输、光伏以及出口,其中,房地产是我国电解铝消费占比最大的行业,其次是交通运输及电力,分板块来看,2022年房地产领域的电解铝消费减少,未锻轧铝及铝材出口是今年电解铝消费的亮点,新能源汽车的快速发展带来一定的消费增量。由于房地产市场低迷,房地产领域的电解铝消费减少250万吨左右,是拖累电解铝消费的主要原因。2022年上半年由于欧洲地区能源价格高企,电解铝企业减产较多,欧洲地区对国内未锻轧铝及铝材的需求走强,未锻轧铝及铝材的出口数量于5月份达到今年的高点67.6万吨,据国家统计局公布的数据显示,截止到2022年11月份,我国未锻轧铝及铝材累计出口613.18万吨,较去年同期增加107.5万吨,同比增加21.3%。预计随着欧洲地区需求逐步走弱,2023年未锻轧铝及铝材的出口数量将会回落,出口的减弱对于国内电解铝的消费将是较大的压力。

图12:电解铝下游行业消费占比

数据来源:Wind

图13:未锻轧铝及铝材出口数量

数据来源:Wind

03

新投产产能下降,复产压力较大

3.1电解铝产量创新高

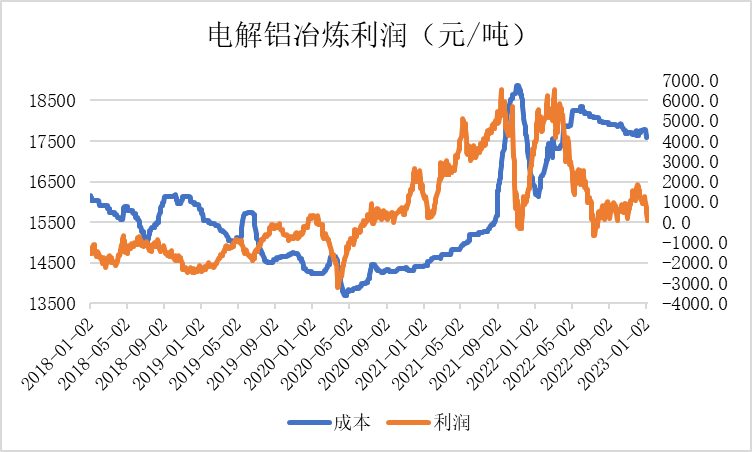

2022年国内电解铝行业虽然受西南地区来水不足的影响,有部分产能减产,但是全年电解铝企业利润处于近几年偏上的位置,电解铝行业开工率维持在90%以上,电解铝产量创历史新高,据国家统计局公布的数据显示,我国今年1-11月份电解铝累计产量为3677万吨,预计全年产量4018万吨,较去年增加167.7万吨,同比增加4.35%。年初由于能源价格的影响,电解铝价格快速上涨,价格创2006年以来新高,由于成本端的上涨相对滞后,2022年上半年电解铝冶炼利润处于近几年的高位,电解铝单吨利润一度达到6000元/吨,企业基本上是满负荷生产,产能利用率维持在90%以上。虽然目前电解铝企业的冶炼利润相对上半年有所回落,下半年甚至在盈亏平衡线附近徘徊,但是随着国内防疫政策的优化及国外宏观环境的改善,电解铝冶炼利润有所回升,整体而言,目前电解铝利润还是处于历史周期的中等水平,预计随着下半年利润形势有所好转,2023年上半年电解铝新投产产能的投产速度会有所加快。

图14:电解铝冶炼利润(元/吨)

数据来源:Wind

图15:国内电解铝产量(万吨)

数据来源:Wind

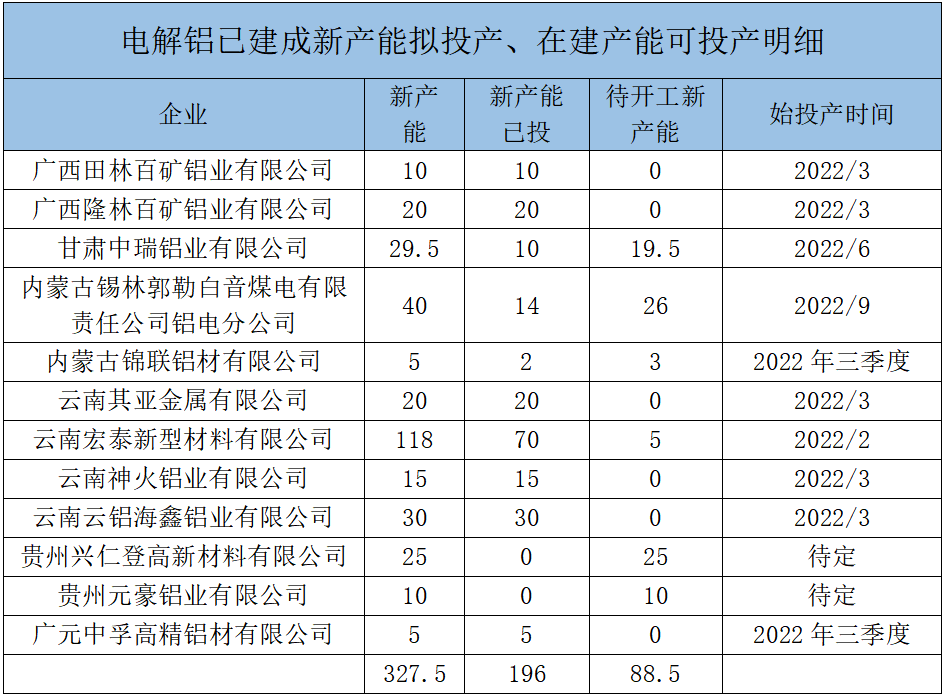

3.2 上半年新投产及复产压力较大

由于电解铝冶炼利润在2022上半年再次触及历史高点,电解铝新产能投产主要集中在上半年,下半年随着电解铝价格快速下跌,电解铝冶炼利润快速下滑,新产能的投放速度逐步放缓,从数据上来看,2022年电解铝拟新建产能327.5万吨,最终实现投产196万吨,待开工产能131.5万吨,预计在2023年全部投产,从数据上来看,2023年新投产产能较2022年有小幅的下降,从电解铝冶炼利润来看,虽然目前的利润较上半年有较大的下滑,但是还是处于历史同期中等水平,预计新投产产能在政策允许允许的情况下将会加快投产速度,上半年供给上存在较大的压力。

图16:国内电解铝新产能明细

数据来源:Wind

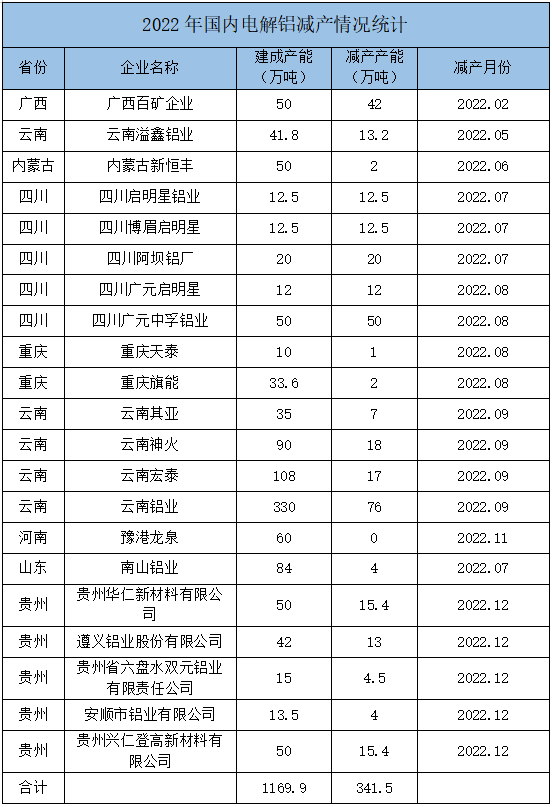

2022年下半年西南地区来水不足,西南地区电力供应面临较大压力,2022年国内电解铝产能减产主要集中在下半年,在一定程度上对价格形成支撑,2022年7月份受西南地区来水不足的影响,川渝地区电解铝产能全停,涉及的产能110万吨左右,随着电力紧张逐步缓解,虽然有部分产能复产,但是整体而言复产进度比预期要慢。同为西南地区的云南,也受到来水不足的影响,2022年枯水期相对往年提前到来,辖区内电解铝企业压减24%左右的负荷,涉及的产能118万吨左右,目前减产的产能暂时没有复产。12月份,贵州电网发布对电解铝企业实施负荷管理有关要求的通知,在通知中提到,11月底以来,全省气温骤降,用电量迅速攀升,受高热值煤不足影响,在电力外送降至最低水平的情况下,水电被迫超发满足省内电力供应需求,当前水电蓄能已逼近安全底线,严重危及电网安全运行,存在大面积拉闸限电风险,要求贵州省内电解铝企业压减30%左右的负荷,涉及的产能大致30万吨。已减产的产能,除了四川地区部分电解铝产能开始复产,云南及贵州的减产产能预计在一季度末开始复产。

图17:国内电解铝减产情况统计

数据来源:Wind

综合数据来看,2023年预计新投产产能131.5万吨,因电力原因导致的减产产能除了广西百矿以及四川部分产能已经复产,大部分产能预计将于一季度末复产,涉及产能大致有240万吨左右,预计2023年上半年有370万吨左右的新投产产能及复产产能,虽然较2022上半年有所下降,但是对市场的供给依旧有较大的压力,预计2023年我国电解铝产量在4158.6万吨左右,同比增加3.5%。

04

需求有望修复,关键在房地产

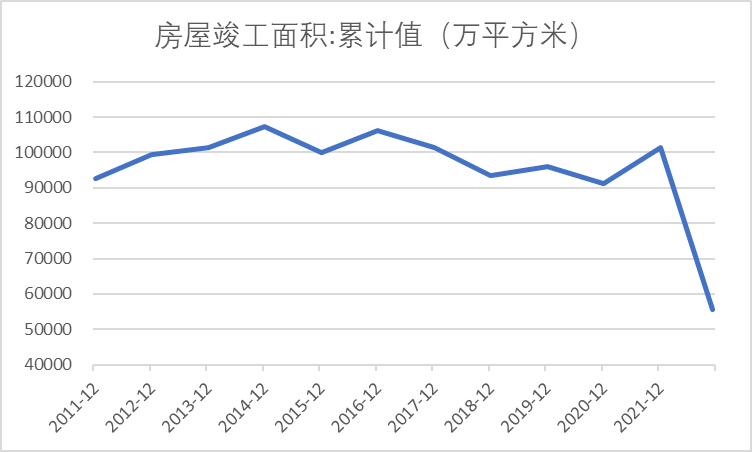

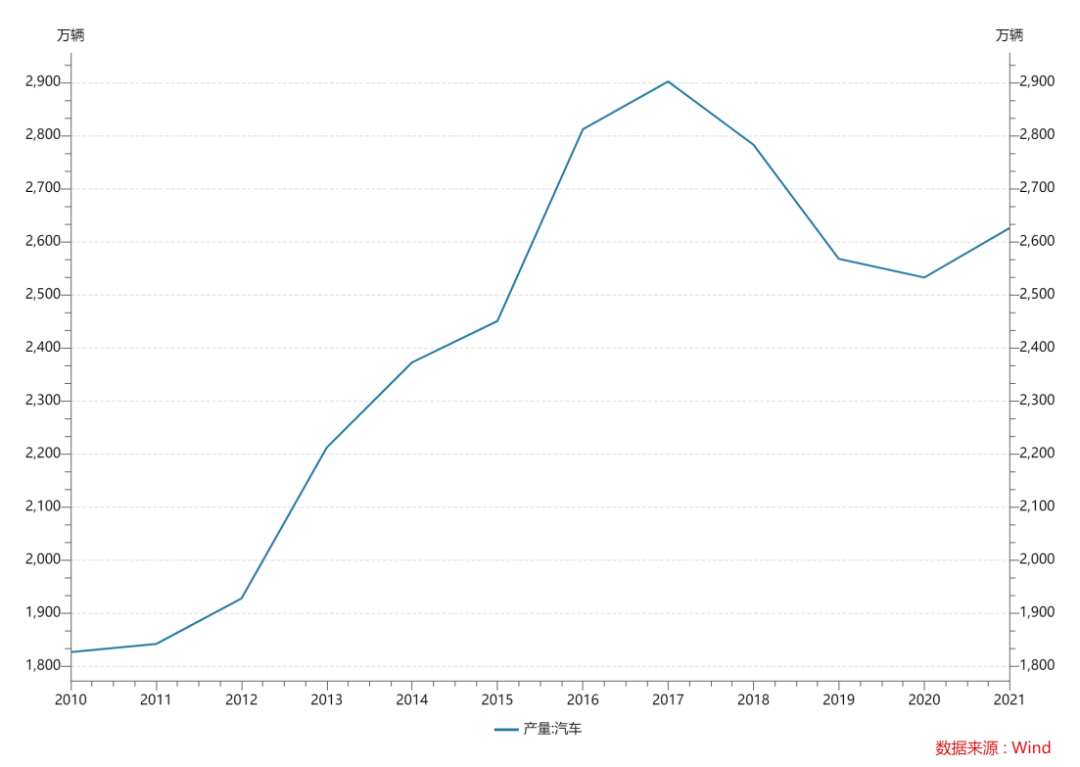

我国电解铝消费主要集中在房地产、交通运输、电力及光伏等领域,从2022年电解铝下游消费数据来看,房地产市场低迷是拖累电解铝下游消费的主要原因,电解铝消费增量主要是体现在出口、交通运输及光伏等领域,分项来看,房地产方面,截止到2022年11月份,全国房屋竣工面积为5.57亿平方米,较去年同期减少1.3亿平方米,同比下降18.9%,房地产低迷导致电解铝消费减少250万吨左右,随着2022年下半年房地产利好政策密集出台,预计2023年房地产市场会逐步企稳。出口方面,受俄乌冲突的影响能源价格飙升,欧洲地区大量电解铝企业进行减产,且由于成本飙升,国内铝材出口具有一定的优势,国内铝材出口数据自3月份开始创新高,并在6月份达到历史高点67.6万吨,预计2022年未锻轧铝及铝材的出口数量达到655万吨左右,较2022年增加93.1万吨,增幅达到16.56%。2022年下半年随着欧洲地区通胀高企,电解铝下游消费逐步转弱,未锻轧铝及铝材的出口从9月份开始回落,11月份的出口回落至45万吨左右,预计2023年未锻轧铝及铝材的出口难以重现2022年的高点。交通运输方面,据国家统计局公布的数据,截止到2022年11月份我国汽车产量累计2500.2万辆,较去年同期增加135.8万辆,同比增加5.74%,随着汽车领域的轻量化,单车耗铝量逐步增加,预计2023年交通运输领域的用铝量小幅增加。

图18:2022年电解铝消费结构

数据来源:Wind

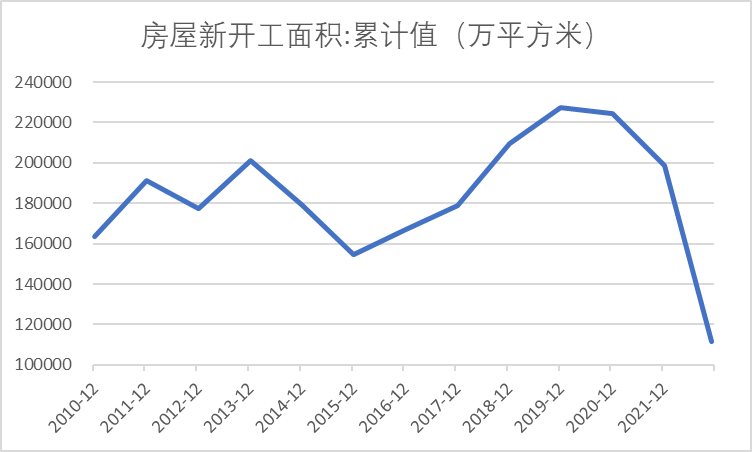

4.1 房地产有望企稳,需求逐步反弹

2022年房地产市场全年较萎靡,从国家统计局公布的数据来看,无论是房屋新开工面积还是房屋竣工面积同比都有较大下滑,截止到2022年11月份,我国房屋新开工累计面积为11.16亿平方米,房屋竣工面积为5.57亿平方米,同比下降幅度分别为38.9%和18.9%,房地产市场是电解铝下游消费最大的领域,据中国有色金属协会铝业分会统计的数据显示,2021年房地产市场电解铝消费占国内电解铝消费的32%,据国家统计局公布的数据显示,2021年我国房屋竣工面积为10.14亿平方米,当前房屋竣工面积消耗用铝为12.01Kg/m2,据此计算2021年房地产市场电解铝消费量为1217.8万吨。据国家统计局公布的数据显示,截止到2022年11月份我国房屋竣工面积同比减少18.9%,房地产领域电解铝消费减少250万吨左右,占电解铝消费的6%左右。预计随着2022年下半年房地产利好政策的密集出台,各地政府出台保交楼的政策,2023年房地产市场会温和回暖,房屋竣工面积相比2022年会有所增长,房地产领域的电解铝消费同比消费增加。

图19:房屋新开工面积累计值

数据来源:Wind

图20:房屋竣工面积累计值

数据来源:Wind

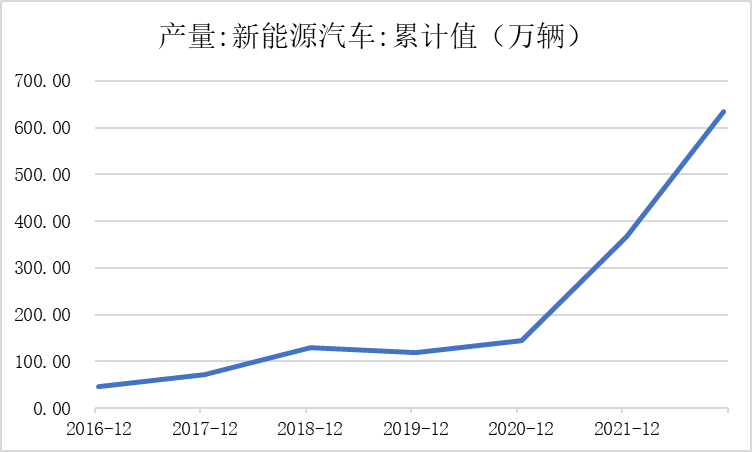

4.2 新能源汽车产量大幅增长带动电解铝消费

随着新能源汽车的轻量化,新能源汽车单车耗铝量逐步提高,据中国有色金属协会铝业分会统计的数据,目前我国新能源汽车单车耗铝量在400kg/辆左右,燃油车单车耗铝量在180kg/辆左右,据国家统计局公布的数据,截止到2022年11月份,我国汽车产量累计2500.2万辆,较去年同期增加135.8万辆,同比增加5.7%,其中新能源汽车产量634.5万辆,较去年同期增加315.2万辆,同比增加98.7%。预计2022年全年我国汽车产量累计为2740.6万辆,新能源汽车累计产量为711.3万辆,据此计算,2022年我国燃油车消费电解铝365.2万吨,新能源汽车消费电解铝284.5万吨,汽车领域合计消费电解铝649.7万吨,占电解铝消费的16.2%。随着新能源汽车产量的快速增长,预计2023年新能源车领域带来的电解铝消费增量在130万吨左右。

图21:2022年汽车产量累计值

图22:2022年新能源汽车产量累计值

数据来源:Wind

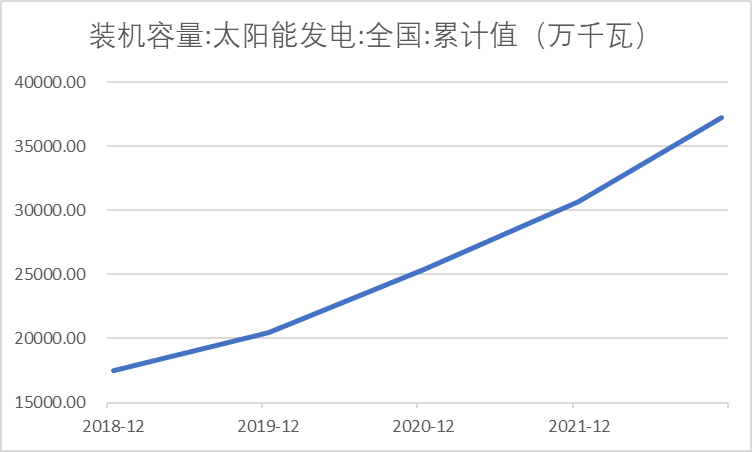

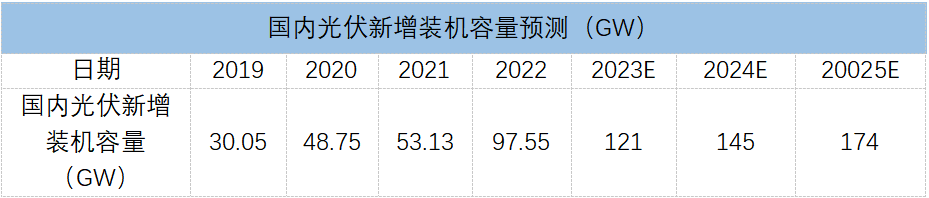

4.3 光伏新增装机容量可观

据Wind统计的数据显示,截止到2022年11月份我国光伏装机容量累计值为372.02GW,较去年同期增加84.62GW,预计2022年全年累计新增光伏装机容量为95-100GW,据Mysteel测算,1GW光伏组件边框用铝量大致为1.2万吨,1GW光伏支架用铝量大致为0.9万吨,预计2022年新增光伏装机带来新增用铝量为184.3万吨。据中国有色金属协会硅业分会预测,2023年/2024年/2025年我国光伏新增装机容量分别为121GW/145GW/174GW,相对应的铝消费增量为229.9万吨/275.5万吨/330.6万吨,同比增幅分别为24.7%/19.8%/20%。

图23:光伏装机容量

数据来源:Wind

图24:国内光伏新装机容量预测

数据来源:Wind

05

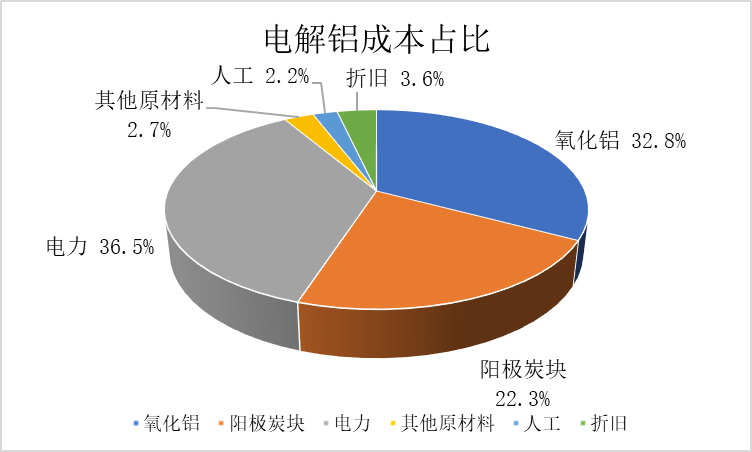

电解铝成本下降空间可观

在电解铝价格下行过程中,电解铝冶炼成本往往是重要的支撑位置,2022年下半年沪铝价格在电解铝行业成本线17800元/吨附近受到较强支撑,2023年预计电解铝供需矛盾不突出,电解铝冶炼成本将会扮演较强的成本支撑角色。

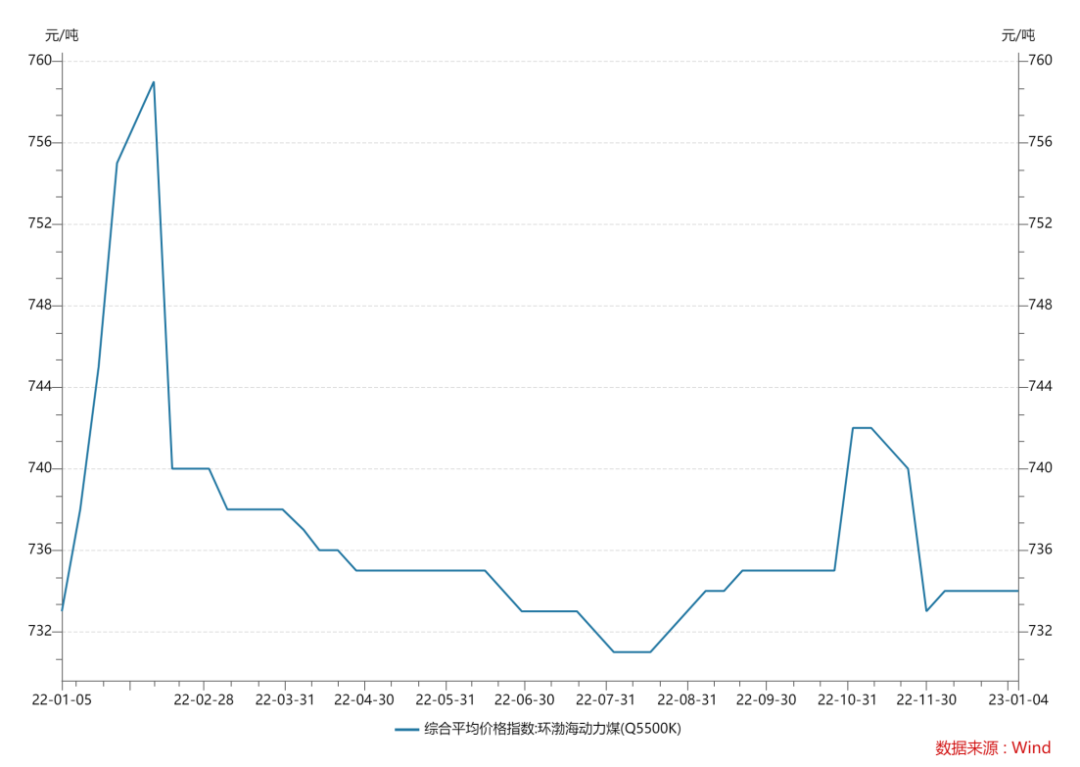

电解铝的成本主要由电力、阳极及氧化铝构成,三者合计占电解铝生产成本的91.5%,其中电力成本是电解铝生产成本中占比最大的一项。2023年电解铝成本下降主要由预焙阳极价格回落主导,主要是由于目前预焙阳极价格处于近几年高位,动力煤价格或在采暖季结束后出现回落,将在一定程度上降低电解铝成本,氧化铝目前处于小幅过剩的格局,氧化铝价格在成本线附近徘徊,价格下降空间较小。

图25:电解铝成本占比

数据来源:Wind

图26:环渤海动力煤平均价(Q5500k)

目前电解铝行业成本较2022年年初有所回落,但是依旧处于近几年的高位,较近几年的平均成本高2500元/吨左右,电解铝成本的上涨一方面是由于电煤价格的上涨,一方面是由于预焙阳极价格持续上涨,预焙阳极价格从2020年年中的2700元/吨左右上涨至2022年年中的7680元/吨左右,价格上涨了2.8倍,2022年以前主要是因为电解铝新投产产能快速增长带来的需求增长,2022年主要是由于能源价格上涨导致预焙阳极的成本上涨。从目前的情况来看,虽然国内电解铝新投产产能逐步下降,但是电解铝运行产能将创新高,预焙阳极的需求预计将同比小幅增长,2022年由于俄乌冲突的影响,能源价格飙升,海外部分高能耗的行业部分减产,国内预焙阳极的出口同比增加28.7%,2022年预焙阳极整体处于供需紧平衡的格局,随着能源价格回落,预计2023年海外部分高能耗行业逐步复产,预焙阳极的出口或出现回落,国内预焙阳极的供需平衡将出现边际改善,成本将是主导预焙阳极价格的主要因素。从目前预焙阳极的成本构成来看,石油焦的价格较2022年高点下跌31.5%,煤沥青依旧处于年内高点,我们预计随着能源价格相对2022年重心下移,石油焦及煤沥青的价格重心将逐步下移,我们预计石油焦的价格将回落至2600-3000元/吨,煤沥青的价格将回落至5000元/吨左右,按照生产1吨预焙阳极需要消耗1.2吨石油焦和0.2吨煤沥青来算,预焙阳极的成本回落空间大致为1236-1716元/吨,据百川盈孚统计的数据,目前国内电解铝行业平均成本为17600元/吨,我们测算未来电解铝行业的成本有望下降至15884-16364元/吨,我们取平均值16124元/吨。

图27:电解铝行业成本

数据来源:Wind

图28:预焙阳极参考价

图29:石油焦参考价

图30:煤沥青参考价

06

操作策略及建议

我们预计2023年沪铝的价格重心相对2022年将下移,全年波动幅度相对2022年有所降低,预计全年价格区间在16100-20000元/吨,价格低点主要由行业成本决定,全年高点预计出现在三季度末。分季度来看,一季度受需求减弱库存累库及一季度末云南地区电解铝企业复产的的影响,价格偏弱运行的概率较大,二季度随着各项政策发力需求逐渐恢复,电解铝库存开始去库,价格或在低位寻找支撑并逐步走强,三季度末市场开始交易减产的逻辑,价格或出现情绪上的高点,四季度或更多关注海外宏观政策的走向,我们预计2023年沪铝的价格呈现前低后高的走势概率较大,套利方面建议关注沪铝合约的反套机会。