【2021铝二季报】铝供应繁剧纷扰,碳革命方兴未艾

目录

1. 2021年一季度铝行情回顾

2. 铝供需平衡及展望

3. 成本变化微不足道,电解铝仍占产业利润大头

4. 国内电解铝供应分析:长期产能上限封顶,短期供应扑朔迷离

5. 国内电解铝需求分析:终端需求韧劲犹在,累库压力不显著

6. 海外基本面分析:供需两旺,现货升水走强

2021年一季度铝行情回顾

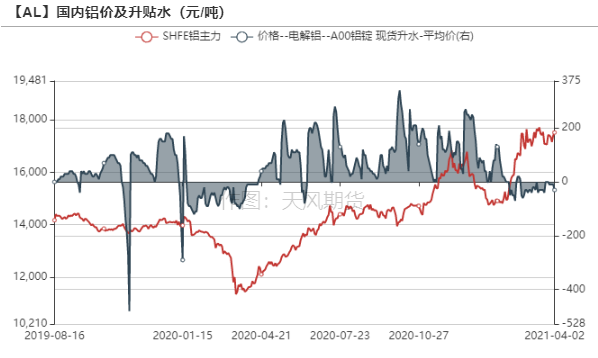

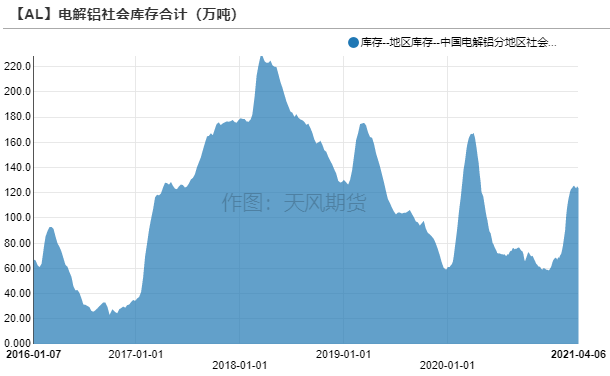

* 2021年一季度电解铝价格乘风再起,受到就地过年政策影响,春节期间电解铝累库幅度低于往年同期,旺季行情提前启动。2月底,内蒙古未达到2019年能效双控标准的公告颁布,市场传言减产,给铝价添了一把火,随后“碳达峰”、“碳中和”概念引爆市场,沪铝主力合约价格最高触及17955元/吨。然而,三月下旬传出国储局计划抛储50万吨的消息,颠覆了市场对电解铝的供应预期,沪铝一度触及跌停,随后企稳,维持在17000元/吨附近震荡。年后电解铝社会库存一路积累至高点125万吨附近,去库拐点在4月初姗姗来迟,现货维持微弱贴水,期限结构曲线相对平坦,甚至偶尔会转为contango。

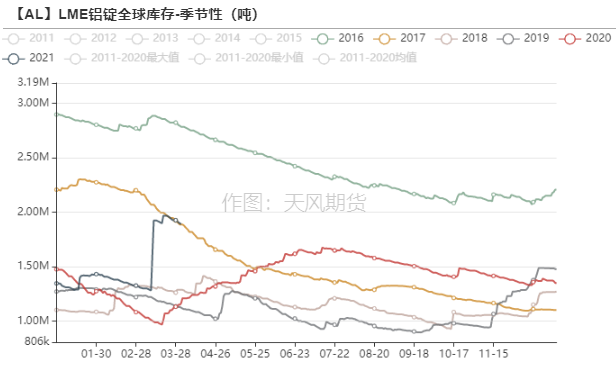

* 海外方面,随着疫苗接种进度加快,海外疫情呈明显下滑趋势,经济复苏预期向好,尤其是汽车、地产等板块用铝回暖,支撑伦铝价格不断走强,最高触及2301美元/吨。然而三月中旬,伦敦金属交易所铝库存飙升,大量交割仓单进入马来西亚注册仓库,使得LME铝库存升至196.7万吨,为2017年3月以来的最高水平,0-3升贴水最低被砸至-35.05美元/吨。

数据来源:Wind,天风期货研究所

铝供需平衡及展望

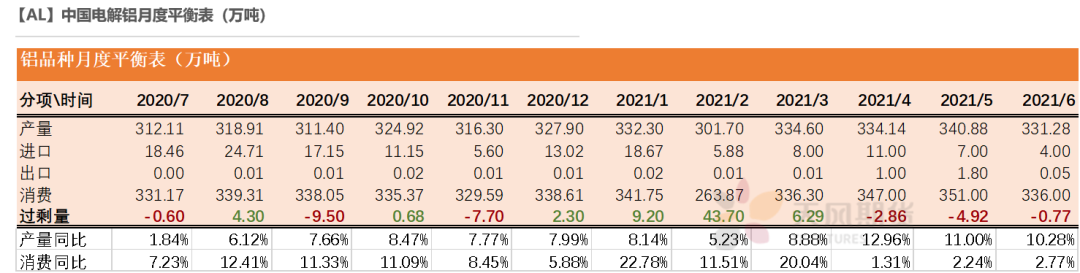

*2021年Q2行情预测:电解铝行业受益于供给侧改革和碳中和政策,产能上限被锁定,触及天花板的时间延长,而且终端需求韧劲仍存,长期来看基本面向好。铝虽无远虑,但有近忧,短期供应端扑朔迷离,内蒙古后续的能效双控细则未公布,结合新增、复产、减产的量,预计二季度全国电解铝运行产能抬升30万吨至3969.7万吨。进口窗口时有开启,随着海外经济复苏,预计全年电解铝进口量集中在上半年。随着旺季来临,社会库存拐点显现,抛储如若落地,将在很大程度上填补供需缺口,二季度社会库存预计去化9万吨左右,铝价将维持高位震荡。而成本端氧化铝基本面难有起色,内蒙地区部分企业电力成本已然抬升,影响有限,电解铝企业将继续兑现高利润。

* 策略方面,以高抛低吸为主。考虑到内蒙古能效双控政策远端还有升级的可能,反而使得资金倾向于做多远月,以及收储落地会使得市面上流通的货源增加,增加近端库存压力,跨期套利建议观望。

*风险提示:1.新增产能投产加速;2.疫情爆发;3.需求不及预期。

数据来源:CRU,SMM,天风期货研究所

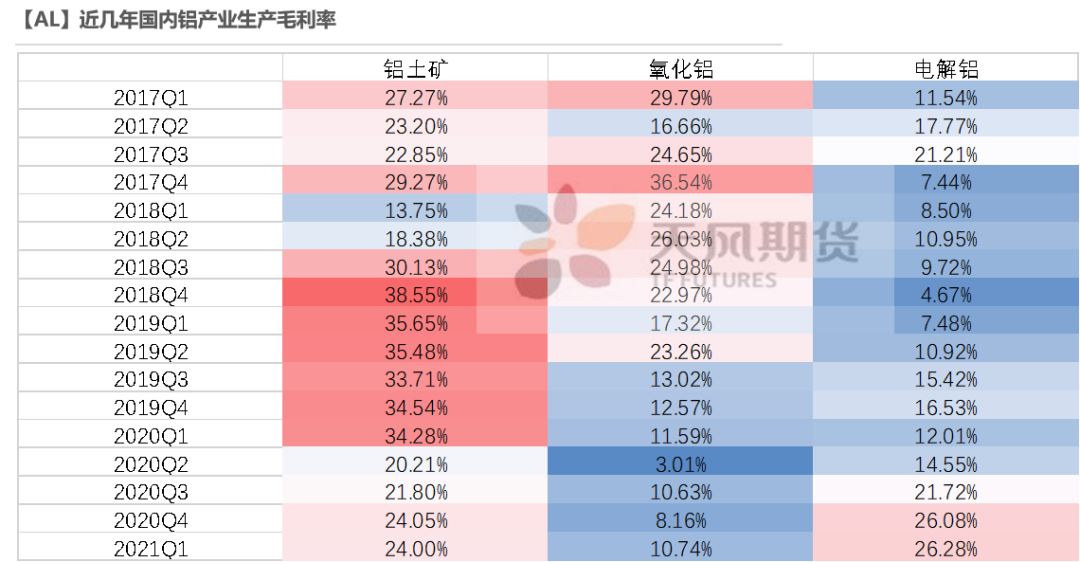

成本变化微不足道,电解铝仍占产业利润大头

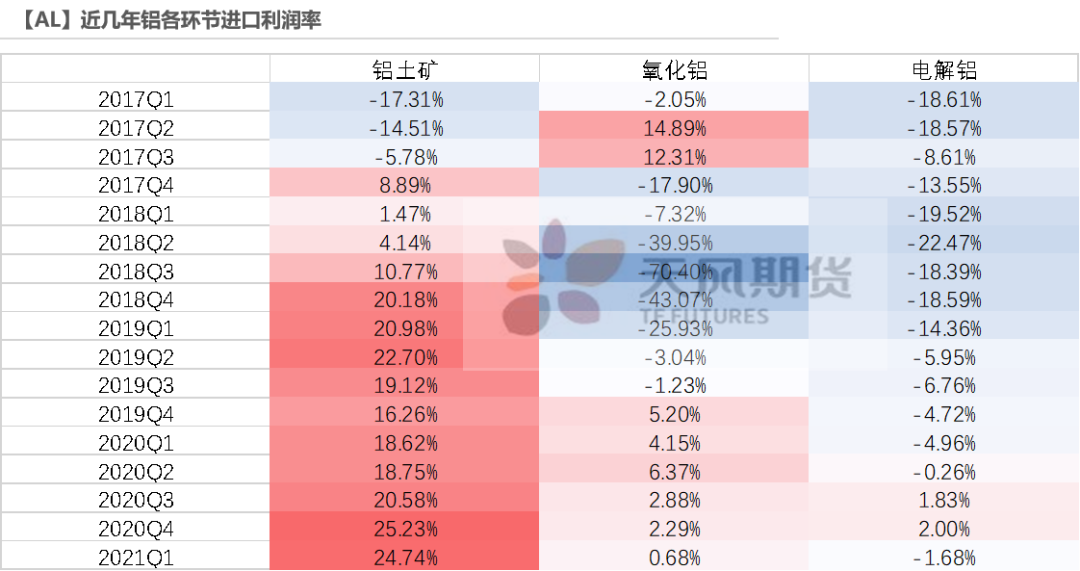

从冶炼利润来看,一季度电解铝端仍占上风

*铝土矿:国内铝土矿价格表现平稳,氧化铝厂大多采用长单模式,不囤积国产矿库存。采矿成本相对固定,国产矿利润维持。

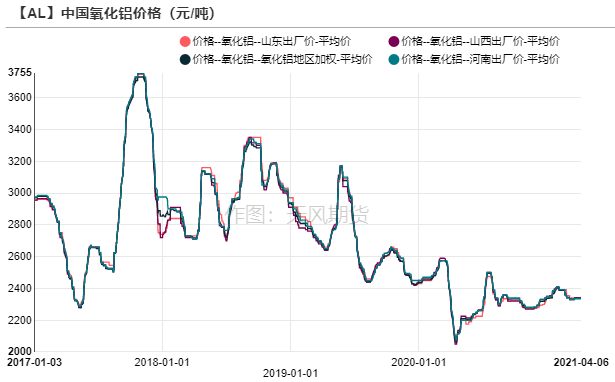

*氧化铝:一季度氧化铝价格在2300-2400元/吨之间弱势震荡,年初河北省有新冠确诊,影响北方氧化铝厂的运输,刺激氧化铝现货价格小涨,生产利润稍有回暖。随着疫情平复以及采暖季限产结束,北方氧化铝厂陆续复工,氧化铝流通现货量增多,价格转为弱势。

*电解铝:与铝价强势上涨相比,成本端氧化铝、预焙阳极、电费的抬升显得微不足道,电解铝加权平均现金利润超过5000元/吨,全行业都处于盈利状态。

数据来源:SMM,阿拉丁,天风期货研究所

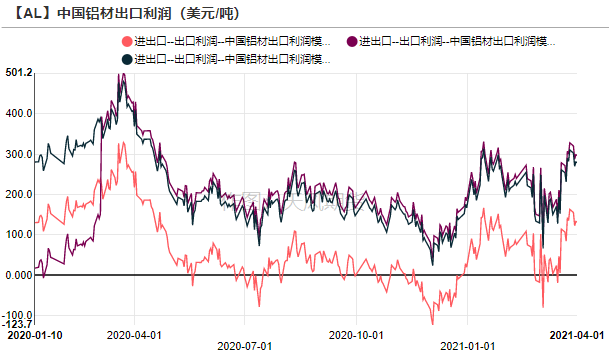

随着海外经济复苏,中游进口套利窗口关闭

* 铝土矿:海外铝土矿新建项目有条不紊运作中,2021年一季度铝土矿进口同比增速较高,主因在于去年同期受疫情影响,基数较低。

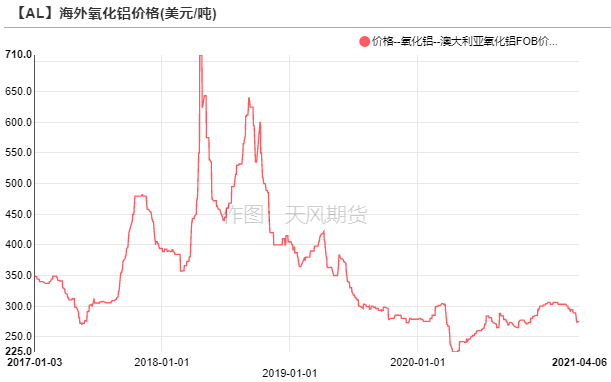

* 氧化铝:海外经济复苏,电解铝厂复产带动氧化铝需求提高,澳铝FOB价格前两月维持在300美元/吨之上,导致氧化铝进口窗口逐渐关闭。电解铝:随着2021年初海外铝价回暖,电解铝进口套利空间缩窄直至关闭。而2021年3月国内能效双控和抛储事件接踵而至,沪伦比值大幅波动,进口窗口打开了近半个月时间后又关闭。

数据来源::SMM,阿拉丁,天风期货研究所

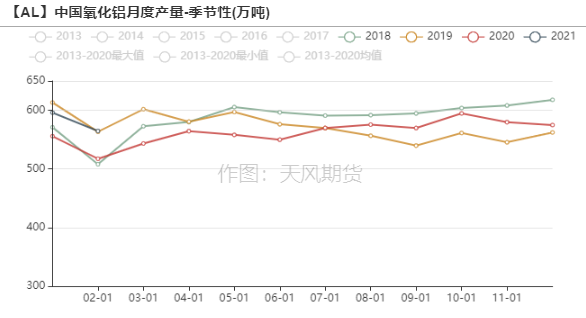

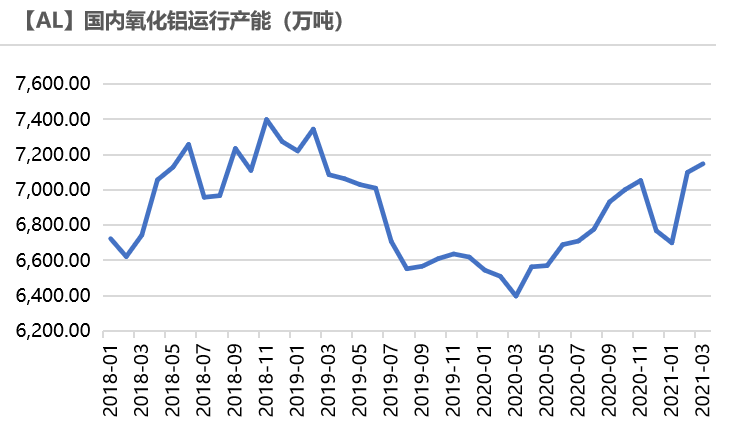

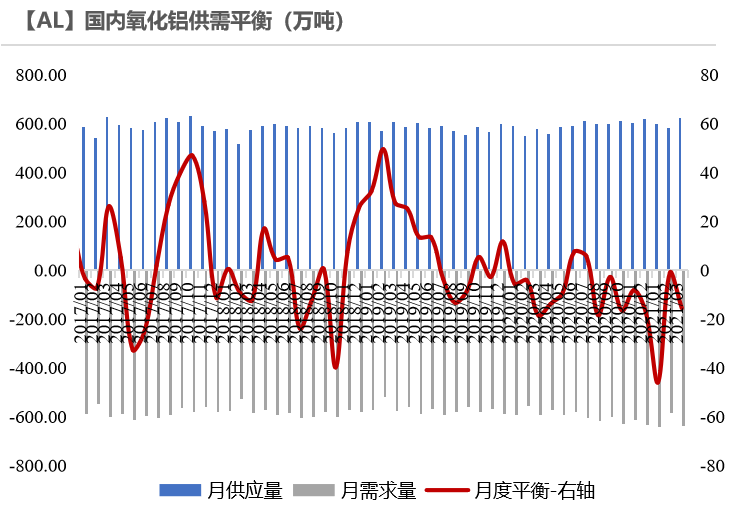

国内氧化铝厂在采暖季过后相继复产

* 2021年一季度,国内氧化铝产量为1741万吨,同比增长1.46%,运行产能回升至7149万吨。采暖季过后,北方地区减产产能开始陆续恢复,数家氧化铝厂有增产计划。

数据来源:SMM,安泰科,阿拉丁,天风期货研究所

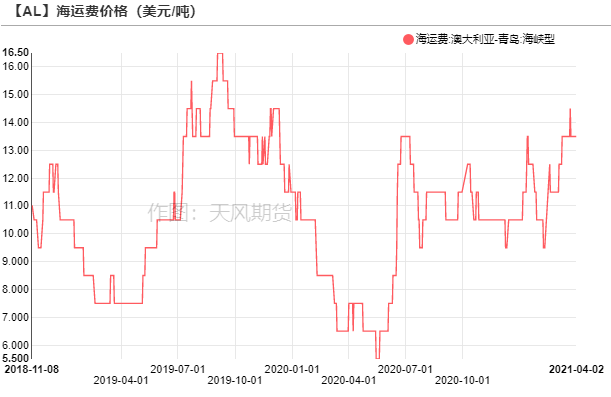

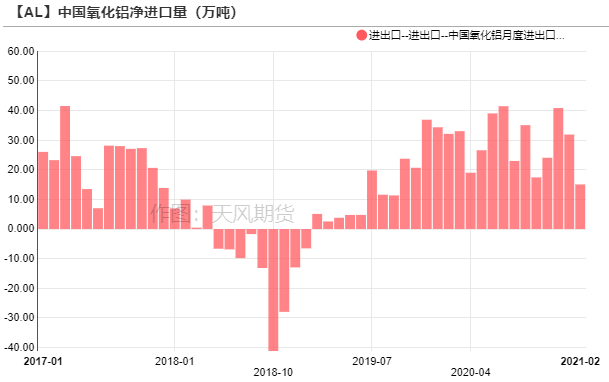

过剩压力和昂贵海运费抑制海外买兴

* 海外氧化铝供应充足,一季度中国的进口窗口关闭了一段时间,相当于减少一部分需求,叠加海运费上涨,下游买兴减弱,在过剩压力之下,澳铝FOB价格下跌。2021年1-2月,中国累计进口氧化铝48.79万吨,同比下降29.30%;累计出口1.85万吨,同比下降38.45%。

* 随着澳铝FOB价格走低,近期进口套利窗口再度开启,受船期的影响,预计海外氧化铝将于4-5月流入国内,对国内供应施压。

数据来源:SMM,Wind,天风期货研究所

氧化铝基本面较差,价格难有起色

* 总体来看,一季度国内氧化铝月度供需从紧平衡局面,逐渐朝宽松方向演变。

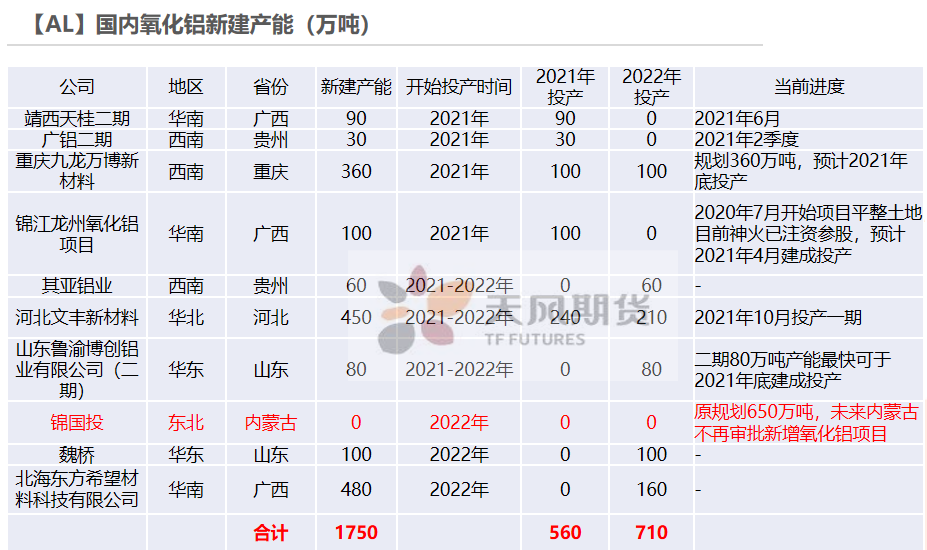

* 未来氧化铝新增产能规模庞大,约有1750万吨,其中有560万吨的产能计划在2021年投产,多集中在矿石丰富的西南地区或有港口运输优势的沿海地区。而内蒙虽然未来不再审批新的氧化铝项目,对年内供应影响不大,反而电解铝厂减产会相应减少对氧化铝的需求。

* 国内外氧化铝基本面均较差,月度紧平衡局面也仅仅维持价格不跌,若没有政策引导产能出清,价格难有明显起色。

长期产能上限封顶,短期供应扑朔迷离

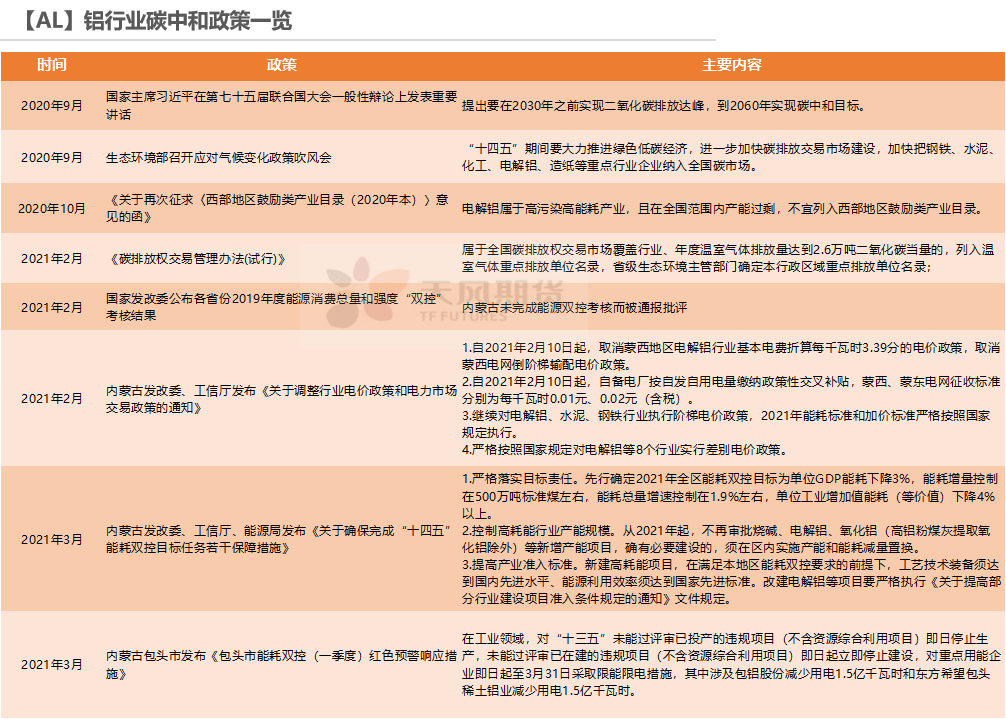

碳中和:电解铝的新一轮供给侧改革

*2020年电解铝行业碳排放位居全国第三,约为5.6亿吨,仅次于钢铁行业的21.1亿吨和水泥行业的20.4亿吨。未来要实现碳中和目标,铝行业碳排放量是需要重点攻克的对象之一。

*而内蒙古地区电解铝厂首当其冲,原因在于2019年内蒙古除赤峰之外的大多数地区没有完成能效双控考核,被通报批评,2月底蒙东地区率先传出被要求减产。但蒙西地区同样占据了一半电解铝产能,3月份包头市为保证完成一季度能耗双控目标,制定能耗双控红色预警响应措施,其中涉及两家电解铝厂分别被要求减少用电1.5亿千瓦时,减产、减排之风俨然从东边吹到西边。

数据来源:SMM,天风期货研究所

新增投产节奏被打乱,内蒙古产能上限封顶

* 内蒙古新增产能投产节奏被打乱,创源二期原本年初投产完毕,产能达到80万吨,一季度在能效双控政策要求下减产;内蒙古白音华新产能建成未投,内蒙古华云新材料三期45万吨在建中,2021年恐怕难以落地。内蒙古不再审批新的电解铝项目,已经置换好的项目还在审核中,未来不排除流转到其他省份的可能性。

* 其他地区新产能投产有序不紊进行中,云南地区投产节奏比较微妙,受制于配套电力设备的因素,即便有高利润刺激,也无法过快投产。因此2021年电解铝新增产能约190.4万吨。

数据来源:SMM,天风期货研究所

铝厂利润丰厚,自主减产意愿低

* 远端电解铝产能上限被锁定,但二季度能效双控政策还没有具体的细则出台,如何执行仍未可知。从调研结果来看,一季度合计影响内蒙古运行产能36万吨左右:A铝厂有部分电解槽处于检修升级的状况,200KA的电解槽基本检修完成,还剩240KA的未完成,以A企业为主的产业园区,供给下游铝水一切正常。D企业停了一半压铸线和旗下的水泥厂等,铸锭比例提高,且一部分铝水有意愿供给园区内的其他加工厂,但下游接货意愿较低,旗下C企业因为能耗问题有一定减产。F企业每日有100多吨左右的检修,影响有限。蒙东有检查组入驻,J、K两家企业合计减产15万吨。

* 目前电解铝行业利润高企,铝厂关停电解槽意愿较低,如果一季度内蒙古能效达标,后续有重启电解铝厂和压铸线的计划。从部分企业反馈来看,年末双控政策或再度升级,检修、减产在全年反复进行。

数据来源:SMM,天风期货研究所

抛储细节扑朔迷离,颠覆市场供应预期

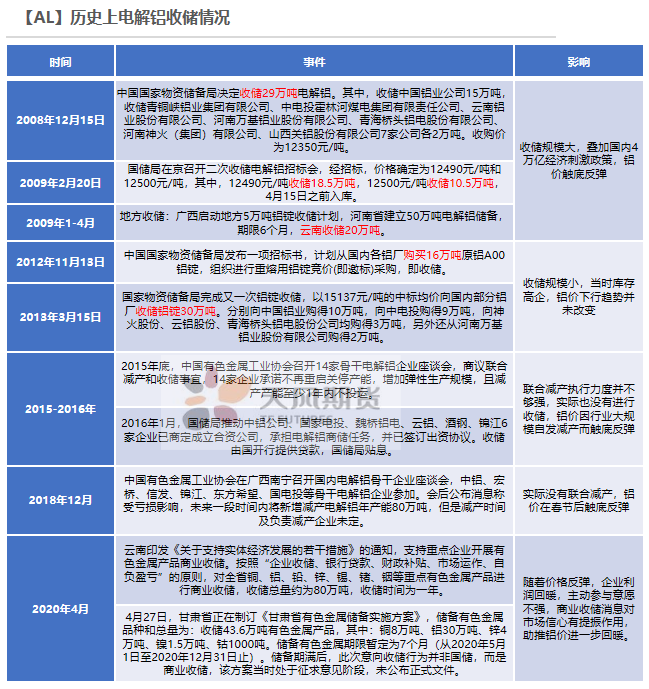

* 让短期供应变得扑朔离迷的另一事件则是抛储传闻,此前我们在点评《突发:猝不及防的抛储传闻和暴跌的铝价》中也分析过,2008-2013年间,国家储备局在铝价低迷时期为了调控市场共收储104万吨,在2010年抛储电解铝两次,分别为9.6万吨和11.77万吨,其中除了2009年的收储铝锭,还包括一些年份已久的进口铝锭,因而至少还有储备量82.63万吨。在铝价回暖后,国储局以高于收储时的价格抛售,颠覆市场原先对供应的预期。

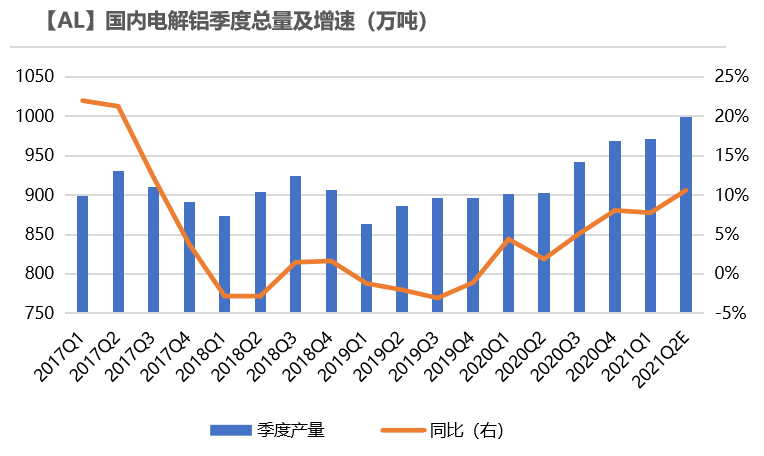

* 目前抛储的具体细节也未公布,结合市场信息来看,假设在二季度逐渐落地,大约20多万吨的量,叠加新增、复产、减产产能的变化,预计二季度国内电解铝的总量达到1010.22万吨,同比增速11.84%。

数据来源:SMM,天风期货研究所

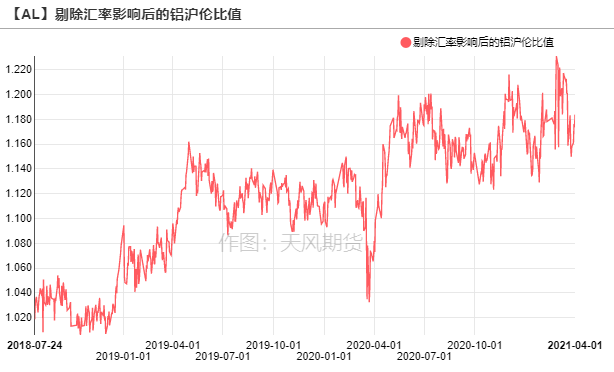

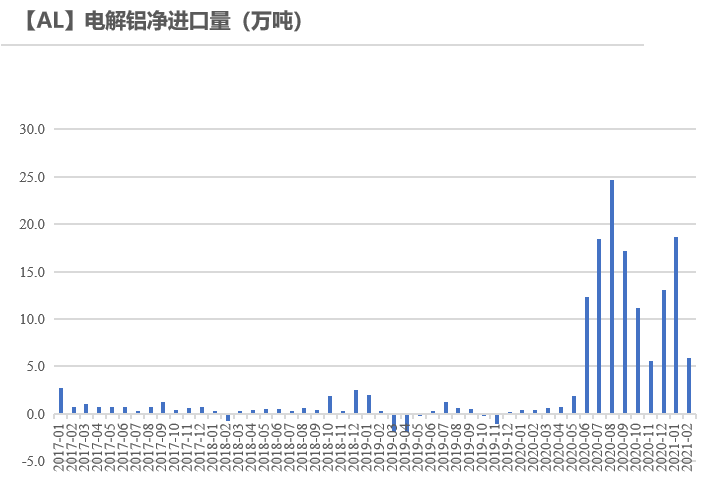

沪伦比值高位震荡,铝锭进口集中在上半年

* 2021年1-2月,电解铝进口24.55万吨,其中1月、2月分别进口18.67万吨、5.88万吨,主要源自2020年12月的进口窗口开启,受船期影响滞后。

* 年后国内电解铝供应扰动频发,剔除汇率后的铝沪伦比值在1.18附近大幅波动,3月上半旬进口窗口持续开启,抛储消息传出后又关闭。截至4月初,电解铝进口利润约-300元/吨,上海保税区库存小增至38070吨。预计3-6月份仍有30万吨左右的进口铝锭流入,全年进口约70万吨,主要集中在上半年。

数据来源:天下金属,天风期货研究所

小结

* 长期来看,供给侧改革将限制电解铝产能上限,碳中和政策将延长触及产能天花板的时间。

* 但是短期供应扑朔迷离,二季度能效双控细则和抛储细则均未公布,基于中性水平的预期,我们给到抛储量为20万吨,结合新增、复产、减产产能的变化,二季度国内电解铝总量达到1006.3万吨,同比增速11.4%,运行产能抬升30万吨至3969.7万吨。

* 进口套利窗口反复开启,受船期影响,预计3-6月份仍有30万吨左右的进口铝锭流入,全年进口集中在上半年。

* 综上,二季度供应总量(国内+净进口)预计为1025.45万吨,增速11.68%。

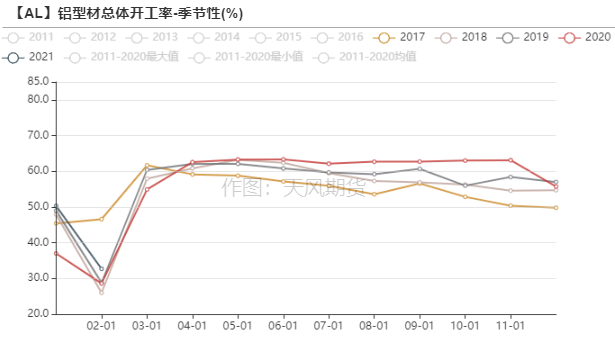

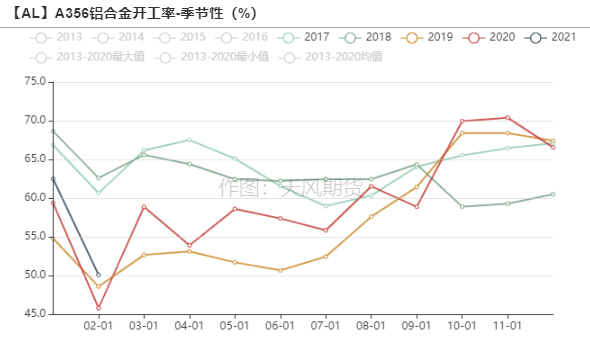

终端需求有韧劲,库存拐点虽迟但到

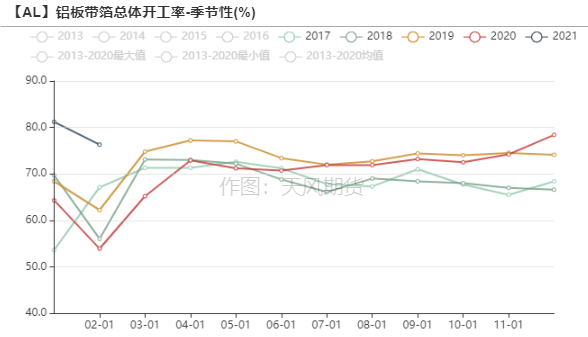

铝板带箔高负荷开工,建筑型材订单较差

数据来源:SMM,天风期货研究所

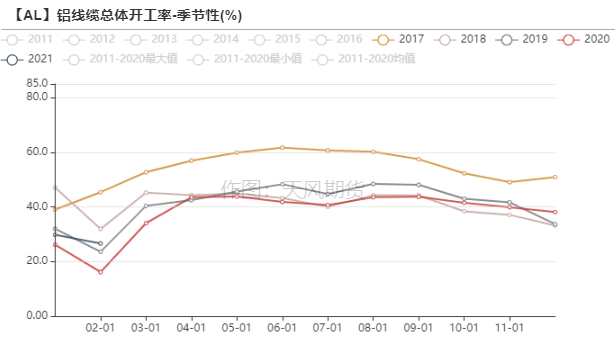

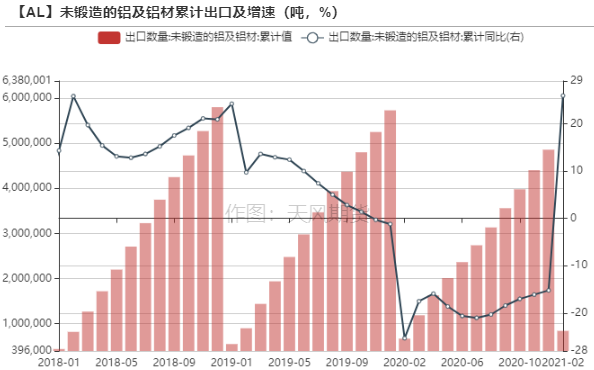

铝材出口同比大增,基本回到前年水平

* 海外经济复苏加快,对铝材需求增加,铝材出口利润逐渐回暖。2021年1-2月,未锻轧铝及铝材出口累计84.21万吨,基于去年较低基数,累计同比增长25.9%。2019年前两月累计出口89.5万吨,接近前年水平。

数据来源:天下金属,天风期货研究所

碳中和有望激发光伏和新能源用铝需求

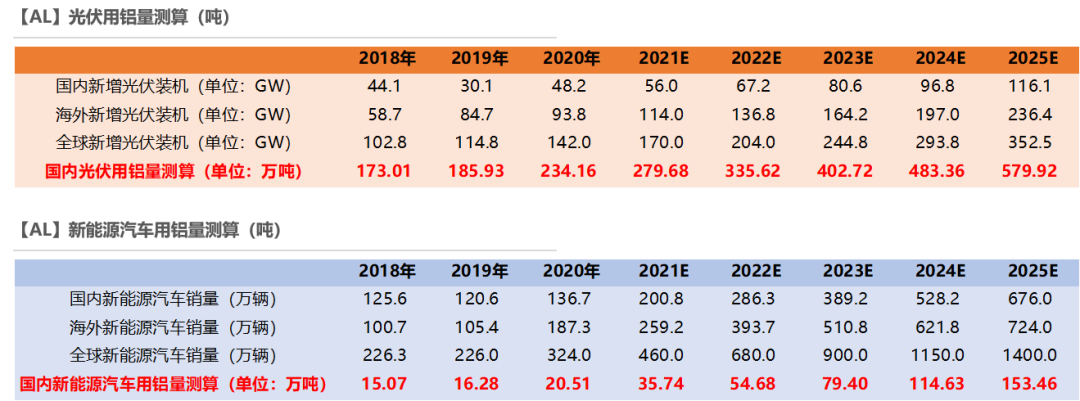

* 我国力争在2030年前实现碳排放达峰,2060年前实现碳中和,意味着我国能源体系必须向更清洁+更安全的方向转型,兴建以光伏为代表的可再生能源是重要手段之一。尽管硅料涨价,短期抑制光伏装机,但长期来看光伏行业前景可观。根据我们测算,2020-2025年全球光伏年新增装机量将从142GW提升至325.5GW,每GW平均用铝量约1.9万吨,而海外绝大部分光伏装机组件来自国内出口,预计2020-2025年光伏用铝量从234万吨提升至578万吨。

* 从中国碳排放情况来看,汽车行业碳排放占比达到7.5%,仅次于电力和制造行业,因而汽车行业自然而然成为了碳减排中的重要一环,而使用新能源汽车的直接排放碳量为零。未来国内大力发展新能源汽车,铝合金在轻量化中有天然优势。根据我们测算,2020-2025年国内新能源汽车产量将从136.7万辆增长至676万辆,单车用铝量突破200kg/台,预计用铝量从20.51万吨增长至153.46万吨。

数据来源:Wind,天风期货研究所

地产用铝贡献稳定增量,汽车芯片短缺年底或可缓解

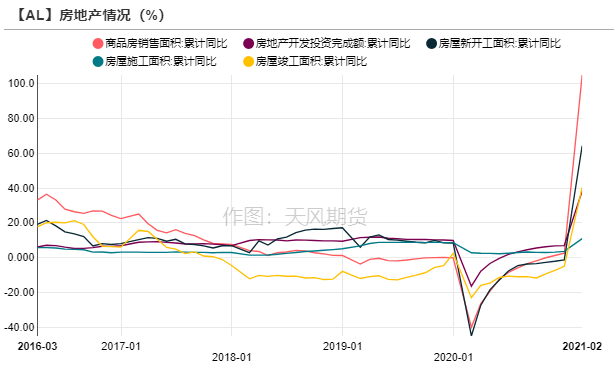

* 房地产是铝第一大消费终端,受去年低基数以及就地过年政策的影响,1-2月全国房地产市场规模(面积和金额)继续创历史同期新高,伴随着“金三银四”的到来,市场成交规模将继续保持高增速。但是在监管升级的背景下,热点城市调控政策效果会逐步显现,房企资金端压力不减,销售回款仍是保障现金流的重要方式。2021年房地产行业将面临的宏观政策环境是坚持“房住不炒”基调不变,各地因城灵活施策,地产竣工周期将稳定贡献用铝增量,预计增长7%。

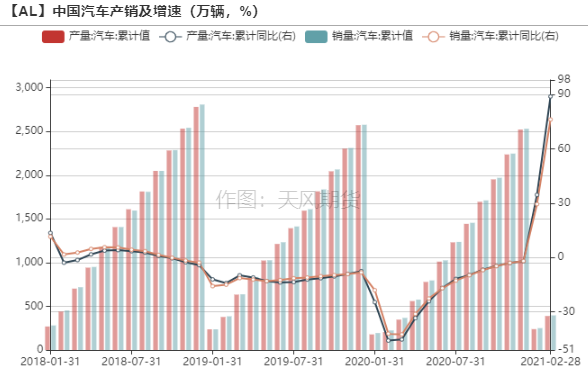

* 汽车是原生铝的第二大消费终端,原生铝合金可以用于汽车车身、轮毂等部位,同时也是再生铝合金的主要下游。2021年1-2月汽车累计产销389万辆和395.8万辆,同样受去年低基数影响同比大增。然而三月以来,汽车芯片短缺导致减产的厂商持续增加,中国汽车工业协会副秘书长表示,芯片短缺问题预计需要9个月到一年的时间缓解,2021年汽车产销将呈现前紧后松的状态。

数据来源:Wind,天风期货研究所

轨交用铝量有限,集中在上半年

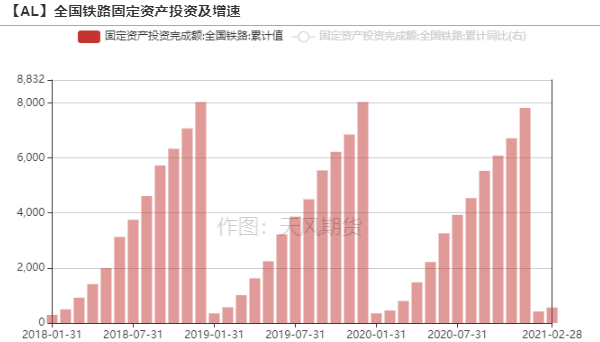

* 新基建中,轨道交通也是铝的消费终端之一。

2021年1-2月,全国铁路的固定资产投资完成额累计值为563.05亿元,,同比增速为23.3%。

2020-2022年间,中国计划开通的高铁(城际)线路合计有7000多公里的里程,每百公里国铁线路开通需要采购88辆车,每公里城际铁路需要采购约6辆车,而每辆车有8节车厢,一节车厢耗铝材量约9-10吨,因而测算出,2021年高铁用铝量约为20.11万吨。

值得注意的是,轨交的生产模式是小批量、多品种,高铁车辆的生产节点为:

1~2月份铁道部向中车系统各主机厂分配订单,3-4月采购原材料,5-7月首辆车生产,因而采购铝材主要发生在上半年。

数据来源:Wind,天风期货研究所

整体来看,2021年铝消费增速超过4%

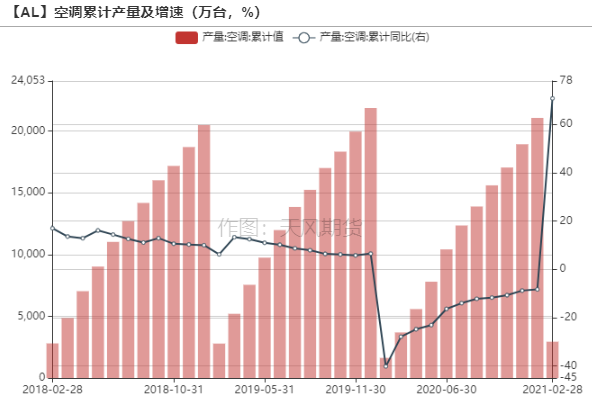

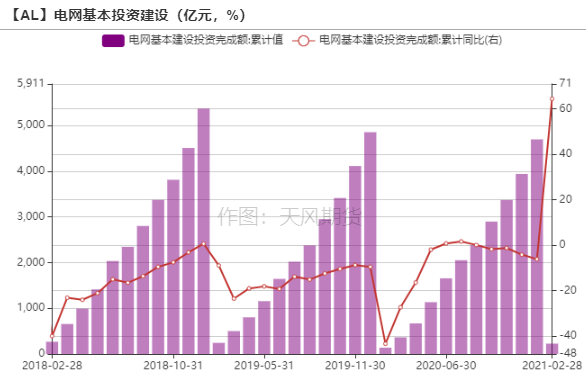

* 2021年1-2月,空调累计生产2940.4万台,累计同比增长70.8%。一方面是去年疫情下基数低,另一方面是原材料涨价,部分企业囤积原材料,有些企业已经发布涨价函。目前,空调内销排产快速增长,出口订单也明显恢复,家用空调行业景气度将持续向上。

* 2021年1-2月,电网基本建设投资完成额累计值为227亿元,累计同比增长64.49%。未来5年,国家电网将年均投入超过700亿美元,推动电网向能源互联网升级,促进能源清洁低碳转型,助力实现碳达峰、碳中和目标。

* 综上,房地产、汽车行业仍然是铝终端消费的主力军,光伏、新能源等领域贡献边际增量,2021年铝消费增速预计达到4.66%。

数据来源:Wind,天风期货研究所

去库拐点姗姗来迟,二季度缺口或被抛储弥补

* 国内疫情管控常态化已经持续了很长一段时间,并且各地积极响应“就地过年”政策,在年报里我们曾预期电解铝社会库存高点约100万吨出头,在3月中上旬出现,但事实上2021年春节前后累库天数87天,累库幅度60.7万吨,库存高点为125.1万吨,和预期出现一定偏离的原因在于供应端扰动事件频发,铝价大幅波动,下游畏高情绪浓厚,对消费有一定抑制,同时受到内蒙能效双控影响,压铸线关停导致3月末铝厂铸锭比例提高,其他地区新增产能继续释放,消费地铝锭到货量增多。

* 进入二季度,如果高消费增速没被证伪,逐渐兑现,那么铝锭将开启去库之铝,但抛储又会使得市面上流通的货源增加,并在很大程度上填补二季度的供需缺口,最终去化9万吨左右。

数据来源:SMM,天风期货研究所

海外供需两旺,现货升水走强

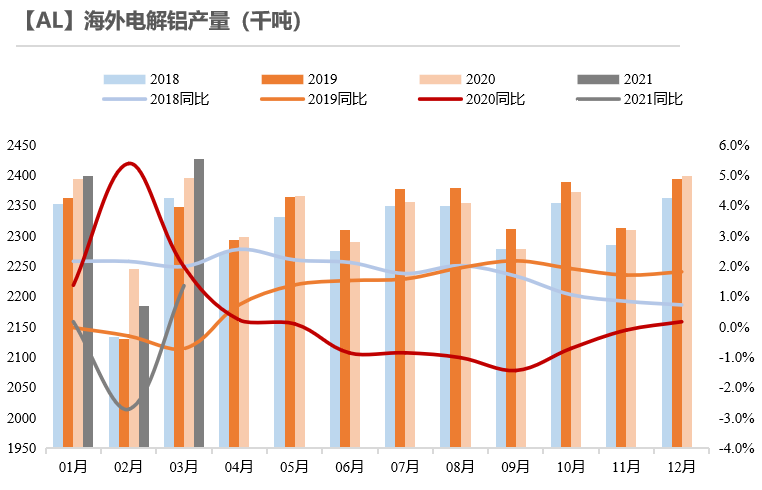

海外电解铝供应恢复,未来增速相对放缓

* 2021年一季度海外电解铝累计产量为701万吨,累计同比下滑-0.34%。从月度环比来看,海外电解铝产能逐渐恢复,预计4月在产产能将抬升至2900万吨,产能利用率达到86%,那么海外电解铝供应后续能否进一步发力?

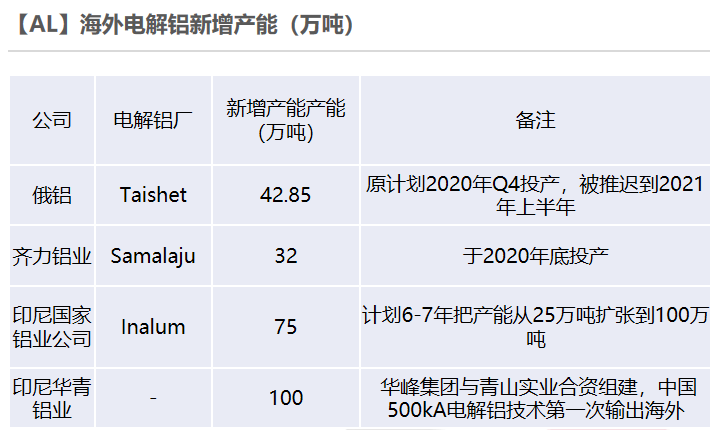

* 在新增产能方面,俄铝Taishet在2021年投产的可能性较高。海外的闲置产能集中在委内瑞拉、塔吉克斯坦、波斯尼亚和非洲等地,受制于电解槽设备和电力供应等问题,很难运作起来。除此之外,美铝旗下的一些厂可能存在合同纠纷、财务亏损等情况。预计总共有300万吨的闲置产能较难开启,后续供应恢复相对放慢,除非有更高的利润去刺激。

数据来源:CRU,上市公司财报,天风期货研究所

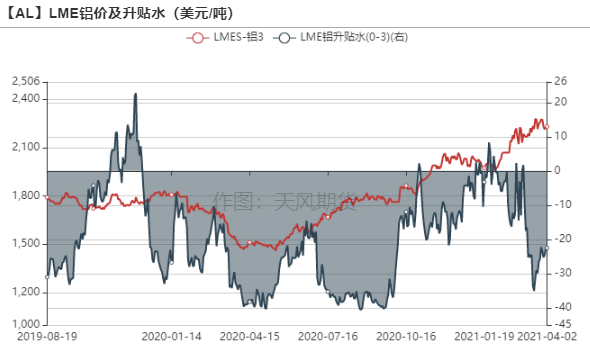

全球经济加快复苏,现货升水步步走高

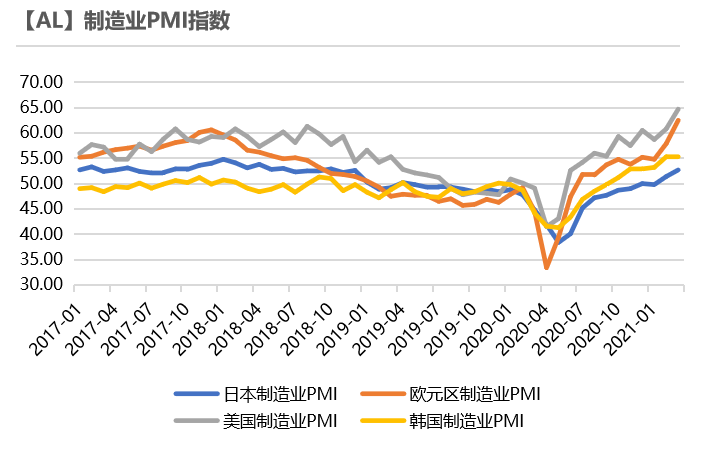

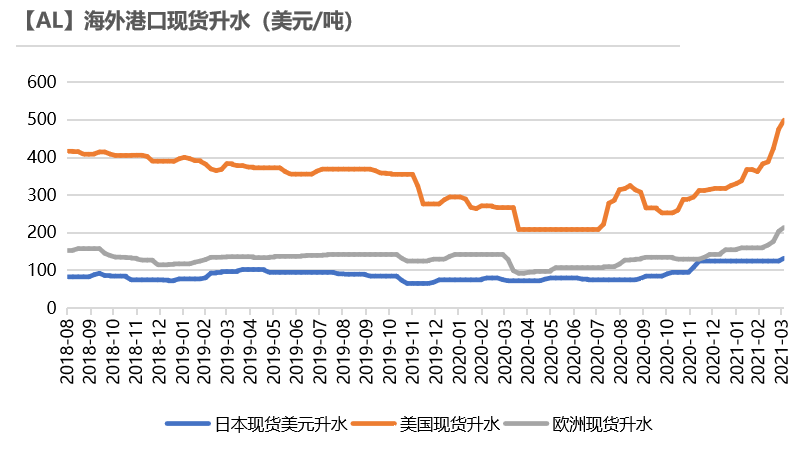

* 海外新冠疫情得到控制,疫苗接种进度加快,各国经济刺激计划推动国民经济加速复苏,制造业PMI指数涨幅明显。海外用铝需求强劲,最大消费终端——汽车行业,存在补库需求,带动港口现货升水快速上涨,同时还有欧盟对中国出口的铝材反倾销,海运费上涨,集装箱短缺等因素推波助澜。

* 综上,海外电解铝基本面转好,供需两旺,三月份的LME交仓为隐性库存显性化,对绝对价格影响有限。

数据来源:Wind,SMM,CRU,天风期货研究所