摘要

一季度铝价单边跌逾10%,库存压力不减。二季度企业复产逐步增多,氧化铝产能将继续释放,供应回升;需求端,一方面受贸易战升级影响出口铝受限;另一方面国内房地产投资和汽车产量的增速递减削弱了用铝需求,结合供需面二季度库存压力依然较大。目前铝价虽已经跌破电解铝行业成本,但煤炭价格的下跌降低了电力成本,成本支撑难成立;近弱远强的价差结构表明市场将希望寄托于供给侧,需关注后期落实力度。因此,二季度铝价大概率震荡偏弱。

操作策略

沪铝主连原有空单可以持有,如果后期有效跌破13400点可加仓做空;否则可轻仓参与反弹至14400附近做空。

一、行情回顾

今年第一季度铝价整体跌逾10%。从图1可以看出,1月价格跌幅最大为5.16%,主因铝市采暖季减产力度不佳,产量不减反增,库存屡创新高;但是进入2月份,跌幅有所收窄,仅收跌0.8%,主要是受春节影响,一方面成交活跃度降低;另一方面下游需求疲软,加之企业备库;三月份市场跌幅扩大,跌近5%,主因特朗普贸易关税,市场恐慌情绪加剧,地产投资增速下滑,需求不振。因此,二季度铝价下行压力仍然较大。

国内铝库存的持续性上涨导致现货端延续贴水状态,春节之后的表现更为明显。从图2中可以看出,2016年下半年开始铝基差就开始大幅回落,负区间大约持续了两年。三月份随着企业逐步开始复产,下游需求能否发力成为未来基差走势的关键。

二、宏观面不容乐观

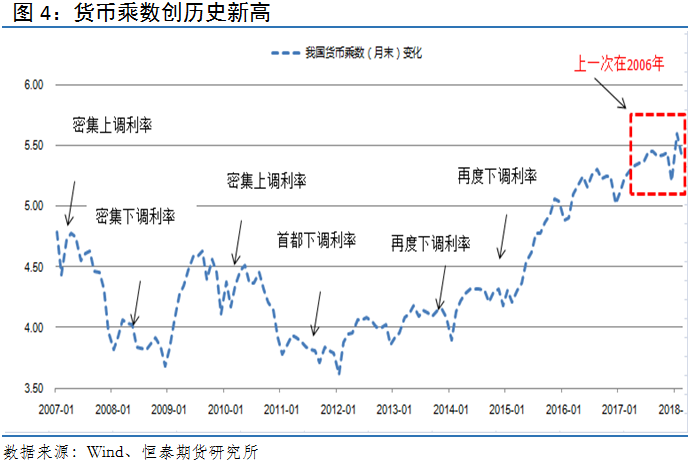

二月国内宏观经济面不容乐观。首先,美国发起的贸易战令全球市场恐慌,商品、股市全线下跌,黄金价格飙升至三周高位,避险情绪升温。如果这次贸易战持续升级将造成我国GDP增速持续下滑,从而给二季度经济面带来压力。其次,今年两会期间央行对2018年货币政策是稳健中性,但是从近期货币乘数的走势来看,已经创出历史新高,资金流动性进一步好转,在美联储加息的背景下,央行是否跟随加息成为未知的悬念;而通过观察历史数据发现,每当货币乘数介于4.5以上时,央行加息的可能性就会增加。因此二季度需要警惕加息的可能性。

2.1中美贸易战不利于GDP增长

北京时间3月23日,美国总统特朗普在白宫签署备忘录,宣布基于“301调查”结果,将对从中国进口的商品大规模征收高额关税、对中资投资美国设限并在世贸组织采取针对中国的行动等。特朗普表示,美国将对约600亿美元进口自中国的商品加征关税等。美国政府高级官员透露,美国贸易代表办公室(USTR)将在15天内公布商品清单,涵盖1300种产品。与此同时,美国财政部也将在60天内拿出对中资投资美国科技领域设限的方案。消息一出,引起我国强烈不满,当日商务部就进行了强硬反击,对包括猪肉及制品等产品加征25%的关税。

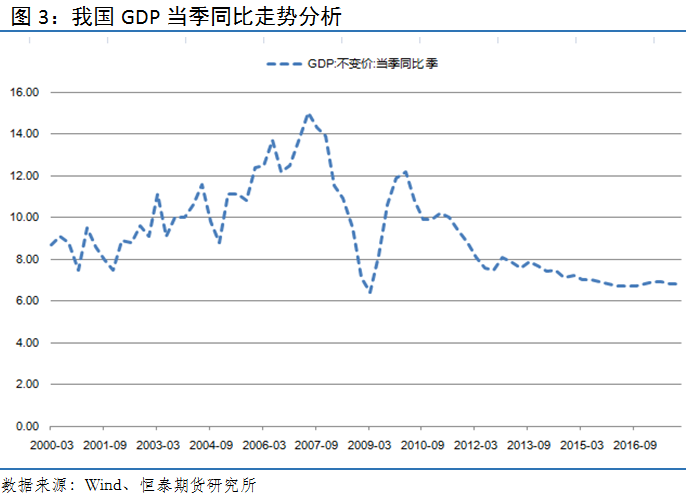

中美贸易战显然不符合两国的长远利益,但就对我国GDP的影响,我们做一下分析:首先在25%的关税税率下,如果针对600亿、500亿、300亿和100亿美元进口商品征税,最终会导致我国GDP增速分别下滑0.10%、0.09%、0.05%和0.02%。其次,如果美国将关税扩大到全部中国出口的商品;假设全面关税分别提高到10%、25%和45%,则对应着GDP分别被拖累0.3%、0.8%和1.5%。因此,不管是哪一种情况,对我国GDP增速都有一定的消极影响,从而影响经济的发展。下图是我国GDP当季同比走势图,从图中我们可以看出我国GDP增速已经处于近10年低位,一旦贸易战升级,可能会造成GDP增速跌破2008年的最低点。

2.2货币乘数高位,警惕加息可能

2002年以来我国曾多次出现过货币泛滥状况,管理层对广义货币供应量进行过几轮紧缩操作。从操作手段来看主要是公开市场手段收缩基础货币供应量和降低货币乘数。下图中我们整理出了近十年来货币乘数处于不同区间的货币政策,从图中我们可以看出,近十年我国货币乘数在4以下进行了三次降准,4.5以上进行了两次上调法定存款准备金率。直观上看4.5以上似乎对应着货币政策紧缩的触发点,4.0以下和4-4.5区间似乎对应了经济偏冷以及经济适度的状态。而目前我国货币乘数正处于5.5历史极值位置,后期加息预期走强。

三、供应压力仍然较大

一季度受到春节以及环保影响,企业开工有所下滑,部分关停的厂仍处于停产状态;二季度随着供暖季的结束,企业逐步开始复产,开工率将逐步回升,预计氧化铝产能将得到释放。目前库存高企也是铝价承压的主要原因,3月份国内铝库存仍在创历史新高,二季度如果企业复产,库存压力仍然较大。

3.1氧化铝产能居高不下

根据ALD数据,2月国内氧化铝开工产能为 6792 万吨,开工率为 83.2%。1-2月份来,部分企业检修等因素导致开工率下行,整体供应偏紧。随着采暖季结束,氧化铝开工率将开始触底回升。

根据 SMM 调研统计,供暖季限产期间实际影响氧化铝产能 366 万吨/年,其中,已经得到明确复产的产能为 62 万吨/年,打算复产但未明确回复的产能为 100 万吨/年(可能性较大),预计复产产能为 162 万吨/年,占总限产产能的 44.3%;延迟复产产能预计为 164 万吨/年,占总限产产能的44.8%;未得到回复的产能为 40 万吨/年,占总限产产能的 10.9%。而电解铝端,大部分限产产能目前仍未明确复产时间节点。总体来看,在价格因素压制作用下,企业复产积极性并不高,电解铝尤其。

3.2原铝净进口量较小,对供应影响有限

1月份,我国原铝净进口0.25万吨,1-12 月累计进口10.44万吨。国内由于原铝出口征收15%关税,进口需要征收13%的增值税,使得境内外原铝市场相对割裂。进出口量占比较小,对国内整体供需基本无影响。

3.3国内库存仍高,消化需要时间

截止3月22日,LME的铝库存为1288675吨,与3月1日的库存相比减少33475吨,趋势来看,仍处于历史低位;国内铝库存为934216吨,与3月1日的库存相比增长122377吨,增长15%,再创历史新高,现阶段处于季节性的累库期,预计到四月份库存将达到高点。总体来看,铝库存呈现出内高外低的格局,国内库存能否下降一方面寄希望于供给侧改革;另一方面要看下游需求能否好转?因此后期价格上涨压力仍然比较大。

四、需求尚可,难有超预期表现

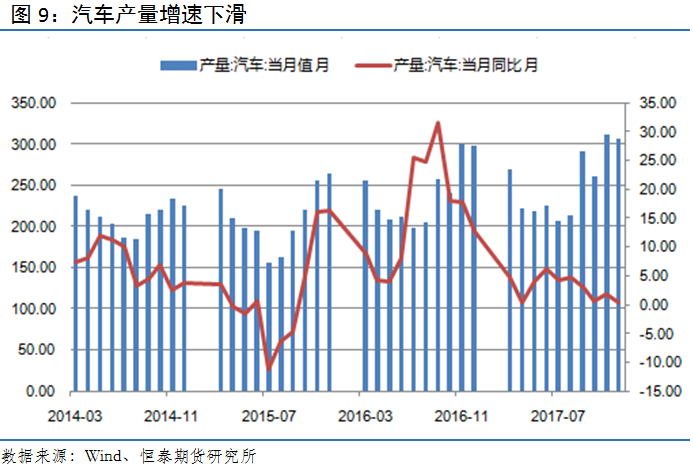

两会期间政府对于2018年房地产的政策依然是坚持调控不动摇,从近期一线房贷的利率上升中就可以看出;虽然1-2月份全国房地产开发投资同比增速有所提高,但是从销售面积来看,出现了回落,而销售数据作为地产景气度的先行指标,二季度房地产投资增速可能会下滑,届时对铝的消费也将回落。其次,我国汽车产量虽然总量在不断增长,但是增速在下滑,这将导致汽车行业用铝量出现增速下滑的可能。

4.1房地产市场维持调控

2018年1-2月份,全国房地产开发投资10831亿元,同比名义增长9.9%,增速比去年全年提高2.9个百分点;商品房销售面积14633万平方米,同比增长4.1%,增速比去年全年回落3.6个百分点。虽然1-2月份房地产投资增长好于预期,但从销售面积来看,累计同比出现下滑的现象,我们通过对比近8年数据发现销售面积的增速往往领先于投资增速2个月的时间。因此,预计5、6月份房地产投资增速可能会出现下滑。

其次,今年两会我国对于房地产仍然坚持调控目标不动摇,力度不放松,并将进一步夯实地方政府主体责任;加快建立多主体供给、多渠道保障、租购并举的制度;从而建立完善差异化的调控政策体系。可以看出未来我国房地产仍将坚持调控不放松的政策,之前快速增长的时代已经过去了。

4.2汽车产量增速下滑

从汽车市场来看,2018 年 1 月汽车产量 2688260 辆,同比增长 13.48%, 同比增加明显主要是假期因素的作用,但环比下滑明显。随着 2018 年乘用车购置税减半政策的退出,汽车产量尤其是小排量乘用车或受到一定冲击,总的来看,汽车行业或难再像 2016/2017 年一样表现亮眼。这意味着汽车对于铝的消费量带动作用将减弱,不过另一方面我们必须注意到汽车轻量化的持续进行,使得单辆汽车的用铝量在逐步增加,也就是说汽车行业用铝量仍呈现增长态势,只是增速将放缓。

五、成本支撑难以立足

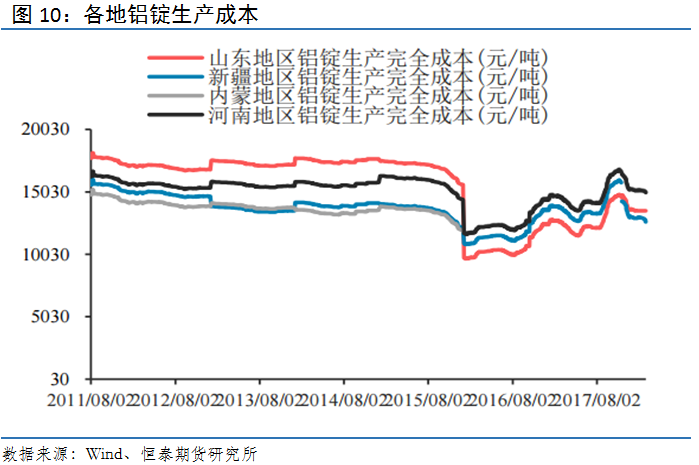

目前国内电解铝行业成本基本维持在13850元/吨左右,市场预计后期成本大幅下滑概率较低,因为目前氧化铝价格保持坚挺,仅有个别辅料价格略有调降,但是对于电力成本市场观点分歧较大,近期国内焦煤、焦炭价格的持续下跌,降低了电力企业的成本,预计未来电价大概率走低。因此,电解铝生产成本也将会下调。近期现货铝锭3月份价格继续走低,尤其是节后现货贴水再度扩大;按现货铝价计算行业电解铝冶炼平均小幅亏损,短期亏损有继续扩大可能,后期随着成本的下降,亏损幅度或将缩小。

六、市场寄希望于供给侧改革

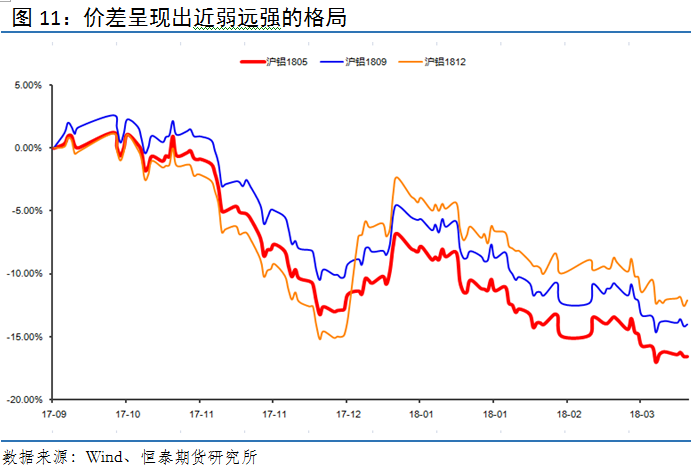

3月5日李克强总理在谈到对2018年政府工作的建议时说,今年经济社会发展任务十分繁重。要紧紧抓住大有可为的历史机遇期,统筹兼顾、突出重点,扎实做好各项工作。深入推进供给侧结构性改革,继续抓好“三去一降一补”,大力简政减税减费,不断优化营商环境,进一步激发市场主体活力,提升经济发展质量。供给侧改革再度成为市场看多铝价的主要因素,从目前沪铝的期限结构来看,呈现出近弱远强的格局,图10中显示沪铝1812合约的价格远远地高于1809合约的价格,而1809合约的价格又低于1805合约的价格。显然,近弱远强的价差结构说明市场对沪铝后市看法偏多。

七、盘面博弈特征

铝价历时半年从最高位17430点一路下滑至近期低点13640附近,一波三折,目前正处于C浪下跌的趋势中;价格即将运行至半年线附近,进行方向性的选择,如果市场不出现恐慌性的情绪大概率是会反弹的,万一直接跌破13640,可能还会持续弱势。

八、结论以及操作策略

一季度铝价单边跌逾10%,库存压力不减。二季度企业复产逐步增多,氧化铝产能将继续释放,供应回升;需求端,一方面受贸易战升级影响出口铝受限;另一方面国内房地产投资和汽车产量的增速递减削弱了用铝需求,结合供需面二季度库存压力依然较大。目前铝价虽已经跌破电解铝行业成本,但煤炭价格的下跌降低了电力成本,成本支撑难成立;近弱远强的价差结构表明市场将希望寄托于供给侧,需关注后期落实力度。 因此,二季度铝价大概率震荡偏弱。

沪铝主连原有空单可以持有,如果后期有效跌破13400点可加仓做空;否则可轻仓参与反弹至14400附近做空。

九、风险分析

第二季度,我们判断是,沪铝将震荡偏弱。但是,这样的判断也存在以下风险因素对我们的结论构成严峻的考验:

(1)政府为了刺激经济降准降息,货币供应增加,商品价格集体上涨。

(2)进入第二季度之后,需求释放的速度远远超出预期的水平,基建投资的大幅增加改善了市场的预期,铝价迎来单边上涨。

(3)供给侧效果超预期,铝库存消化超预期,铝价大幅上涨。

十、其他研究品种行情展望

沪铜

铜价大势依然看多,但是在宏观偏弱的情况下,市场泥沙俱下,使得价格不断调整,我国空调需求仍有空间,供应端依然偏紧,二季度我们认为铜价将震荡偏强。

金银

美国贸易战后期能否升级牵动市场神经,美股持续下跌,令市场避险情绪升温,月线看伦敦金处于上行趋势中,二季度金银将继续在实践发酵中偏强震荡。

沪锌

近期LME库存增60%,下游需求减弱使得供需矛盾弱化,二季度需关注停产检修企业复产情况,整体偏向于弱势震荡。

沪镍

三月份菲律宾雨季结束,供应端回暖,印尼出口配额增加使得货源宽松;不锈钢库存高位压缩了市场的需求,后期需要关注电池需求的增量,二季度镍价大概率以震荡为主。