铝供需平衡及展望

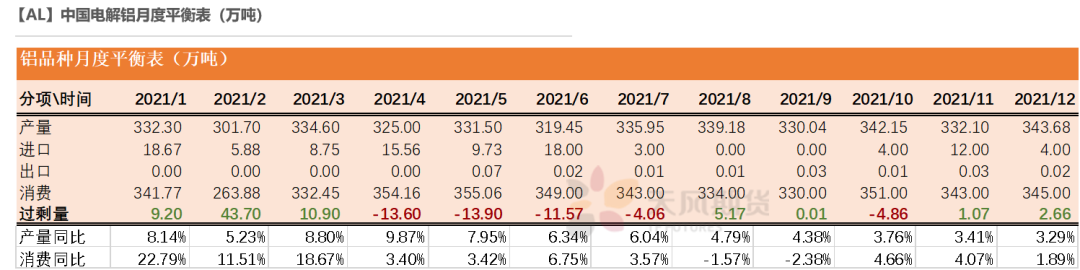

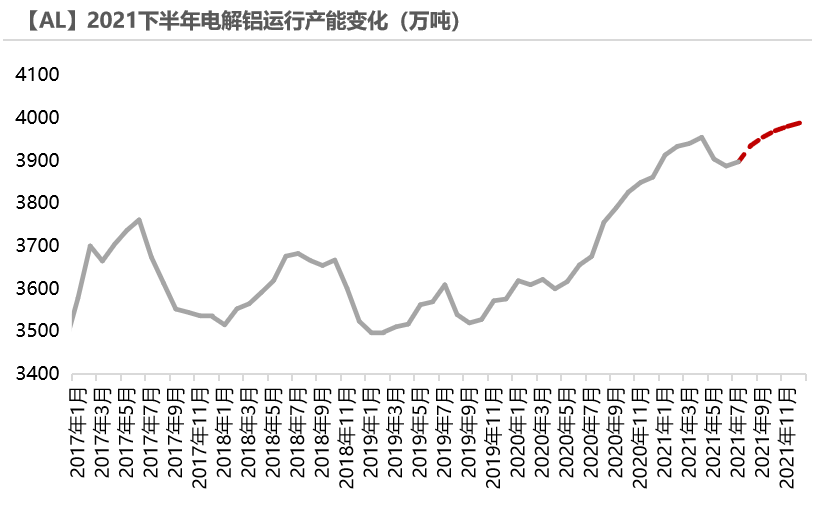

2021年下半年行情展望:下半年电解铝继续聚焦供应端,在减碳排背景下,火电铝企业倍感压力,而坐拥水电等清洁能源的西南铝企也并非高枕无忧,天气的不确定性放大了水电负荷的不稳定性,导致用电高峰时期电解铝厂不得不为保证居民用电、西电东送等情况让步,限电将成为常态化。因而二季度因限电关停的产能恢复预期一再推迟,内蒙古电解铝厂降负荷难以长期维持,或步入云南的后尘。国内新增产能主要集中在内蒙古和西南地区,释放进度大打折扣。尽管在高利润刺激之下,有部分闲置电解铝产能恢复,我们预计2021年底电解铝运行产能行至3988万吨附近,全年产量3938万吨,同比增速6%。抛储实际情况要看国家调控力度,和进口量呈现此增彼减的“跷跷板”现象。总体来说,电解铝供应抬升之路崎岖坎坷。

终端需求韧劲仍存,房地产、汽车行业仍然是铝消费的主力军,光伏、新能源等领域贡献边际增量,2021年铝消费增速预计达到5.8%。下半年电解铝难以大幅累库,社会库存重心围绕80万吨上下浮动,低库存、低仓单状态或将贯穿下半年。长期来看,铝消费依旧可期,而电解铝供应扩张受到掣肘,需要给予电解铝行业丰厚的利润来刺激开工,建议逢低布局沪铝多单。海外方面呈现供需两旺,终端补库需求强劲,叠加俄罗斯征收铝出口税,导致海外现货升水飙涨,若下半年进口窗口再度打开,逢沪伦比值走高至1.23之上可布局内外正套。

风险提示:1.抛储总量超预期;2.新增产能加速投产;3.需求不及预期。

数据来源:CRU,SMM,天风期货研究所

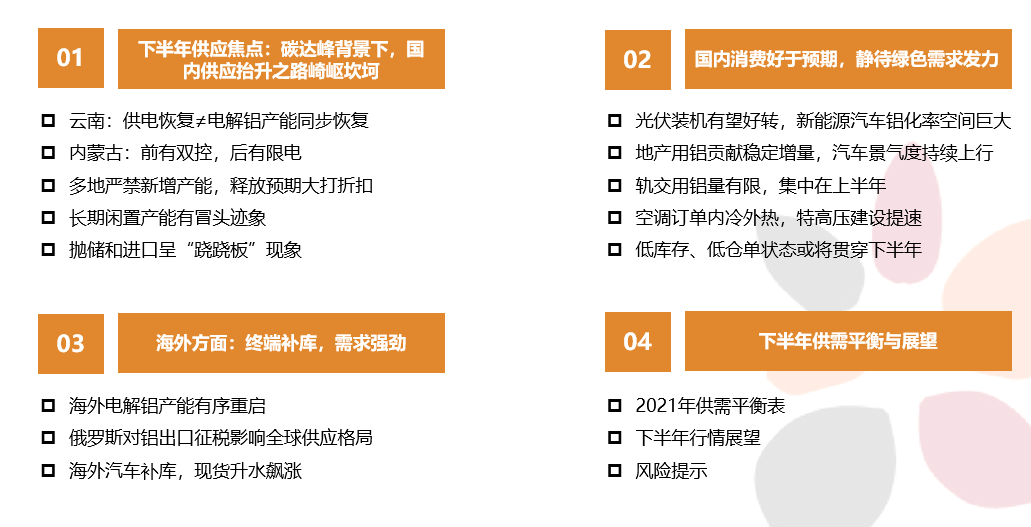

目录

下半年供应焦点

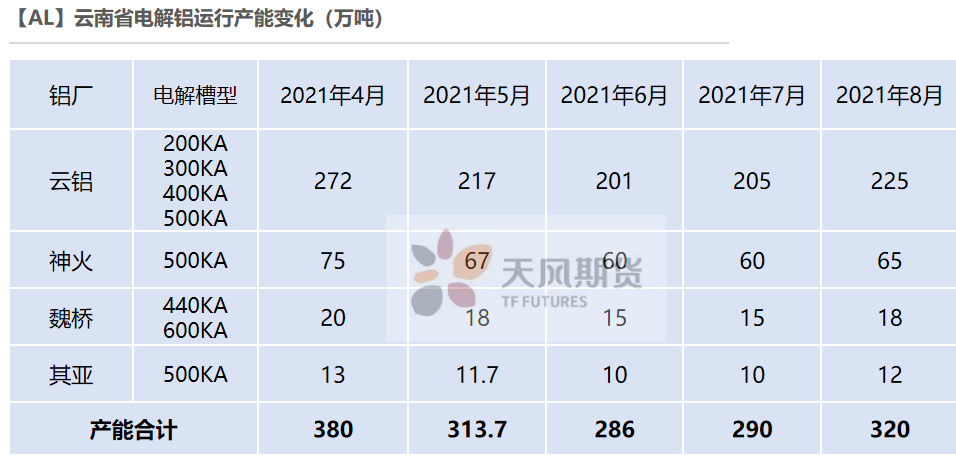

云南:供电恢复≠电解铝产能同步恢复

* 上半年天气干旱导致云南存在电力缺口,限电史无前例。从限负荷到停槽,从优先保铝厂到最晚复产。

* 7月初,铜、锌基本复产,铝的复产进度却一拖再拖,原因有三:1、铝电耗过大;2、起槽对技术水平要求高;3、起槽成本昂贵。

* 目前企业在做起槽前的准备,但是进入夏季用电高峰,广东再次出现限电,为了保证西电东送的量,云南也传出限电消息,铝厂复产预期再度推迟,最快也要8月才能陆续恢复。每家企业计划每天复产3-5台槽不等,我们预计到8月底恢复约34万吨产能。值得注意的是,起槽时需要将铝锭熔化,往电解槽中添加铝水,因而复产前期云南的电解铝产量或呈现不升反降的情况。

数据来源:SMM,阿拉丁,天风期货研究所

内蒙古:前有双控,后有限电

* 一季度内蒙古能耗双控引爆市场,二季度强度暂且没有进一步升级,但停产产能也未能恢复。

* 进入三季度,因电力供应紧张,内蒙古有序用电橙色预警升级成红色预警,蒙西地区几家电解铝企业均接到了错峰用电要求,在用电高峰期降低电力负荷。据统计,蒙西地区共6家电解铝生产企业,总能351万吨,按照每家企业的用电类型进行区分,目前运行产能中的网电产能约83.6万吨/年,占比23%。目前电解铝厂处于降负荷阶段,电力供应恢复稳定仍需时日,具体时间尚不确定。而从对电解槽的保护角度来看,电解铝企业通过降低负荷减少电力消耗的操作并不能长期持续,云南限电的故事或许无独有偶。

*内蒙古前有能效双控,后又限电,等到四季度供暖季来临,用煤量上升,能效双控或卷土重来,电解铝产能运行一波三折。

数据来源:钢联,天风期货研究所

多地严禁新增产能,释放预期大打折扣

* 内蒙古、山东等地严禁新增电解铝产能,已建成的新产能未来能否投放,仍有待商榷。广西、云南因限电导致新增产能释放脚步放慢,贵州一方面受排放问题影响,另一方面指标置换不到位,新产能建设进度偏慢。预计下半年新增产能约47.5万吨,全年新增130万吨,比年初预期减少1/3。

数据来源:SMM,阿拉丁,天风期货研究所

长期闲置产能有冒头迹象

* 电解铝行业利润丰厚,利润率高达30%,长期闲置的产能有冒头迹象。

* 2021年上半年甘肃中瑞、三门峡恒康铝业复产,合计34万吨。下半年兆丰、青海鑫恒、忠旺计划复产,合计52万吨,实际贡献产量还取决于起槽进度。

* 假如高利润持续下去,未来也将激发更多的关停产能恢复或者置换出去,估算下来,理论上仍有94万吨左右的产能可复产。

数据来源:SMM,阿拉丁,天风期货研究所

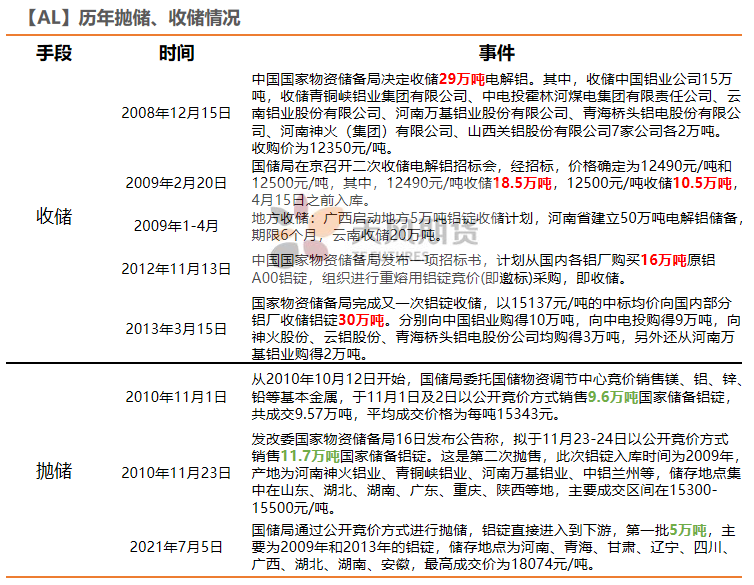

抛储和进口呈“跷跷板”现象

* 国储局抛储铝锭已经官宣,第一批竞标于2021年7月5日开始,数量5万吨,最高限价为18074元/吨,快速成交且无流拍,可见下游对低价铝锭的接货热情高涨,国储局将继续组织投放国家储备。

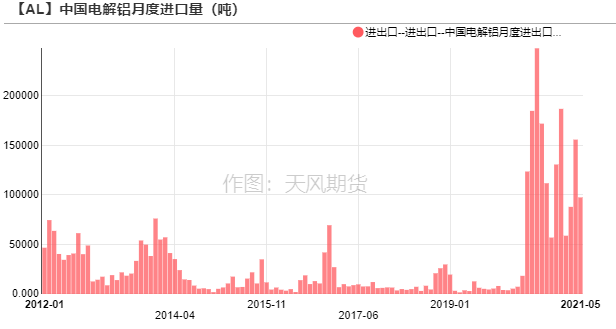

* 后续铝锭抛储量级仍未可知,国储局以调节价格为目的,若后续国内铝价走高,或单批次抛储更多,那么对进口铝锭的需求相应减弱;若进口铝锭流入变多,则对国内供应施压。考虑到当前电解铝进口窗口处于关闭状态,以及俄罗斯从8月1日开始对出口铝锭征收15%关税,下半年国内进口铝锭数量将低于上半年,预计为20万吨左右。

数据来源:海关总署,天风期货研究所

小结:碳达峰背景下,国内供应抬升之路崎岖坎坷

* 因限电、能耗双控等原因,上半年国内电解铝运行产能出现下滑,新增产能投产被迫暂停。未来大规模电解铝产能想要搬迁至云南,限电就有可能成为常态化,具体分析可以参考7月专题《云南有色调研专题:久旱苦等甘霖,水电瓶颈凸现》。

* 历史可以借鉴,内蒙古能效双控未来仍有升级的预期,叠加暑期电力供应紧张,蒙西铝厂开始限负荷,此操作并不能长期持续,云南限电的故事或许无独有偶。

* 高利润之下,电解铝长期闲置产能也有冒头迹象,我们预计下半年国内电解铝厂复产、新增、减产并行,产能增长100万吨,年底运行产能到3988万吨附近,全年产量3938万吨,同比增速6%。抛储实际情况要看国家调控力度,和进口量呈现此增彼减的“跷跷板”现象。总体来说,电解铝供应抬升之路崎岖坎坷。

数据来源:SMM,阿拉丁,天风期货研究所

国内消费好于预期,静待绿色需求发力

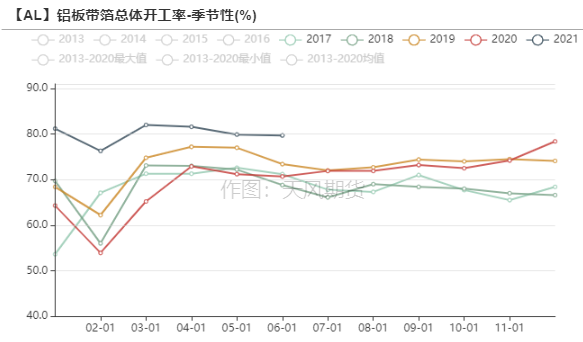

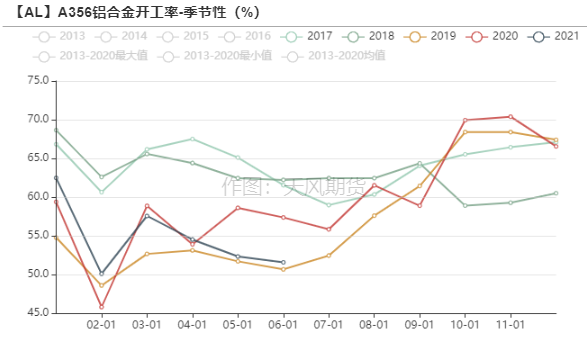

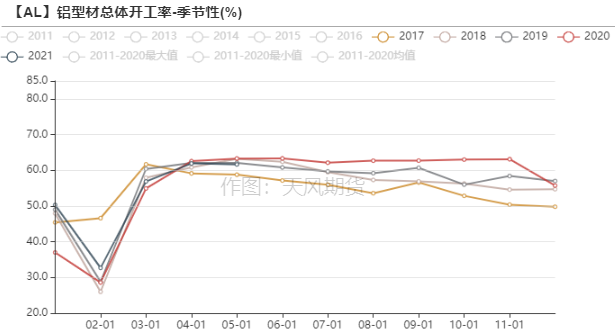

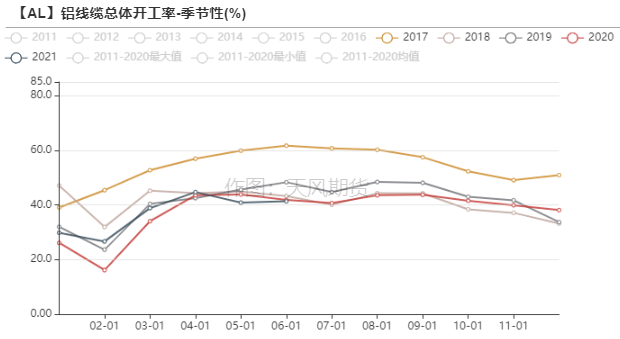

铝板带箔高负荷开工,合金订单表现萎缩

数据来源:SMM,天风期货研究所

海运费高企抑制出口订单

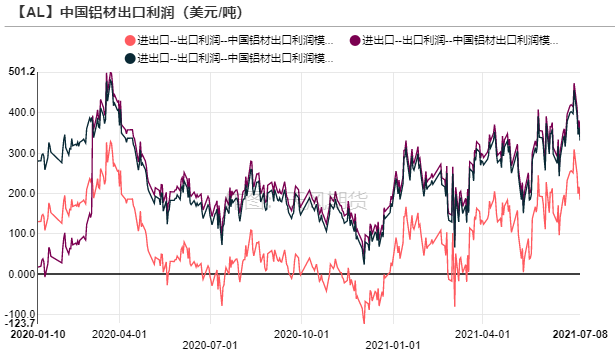

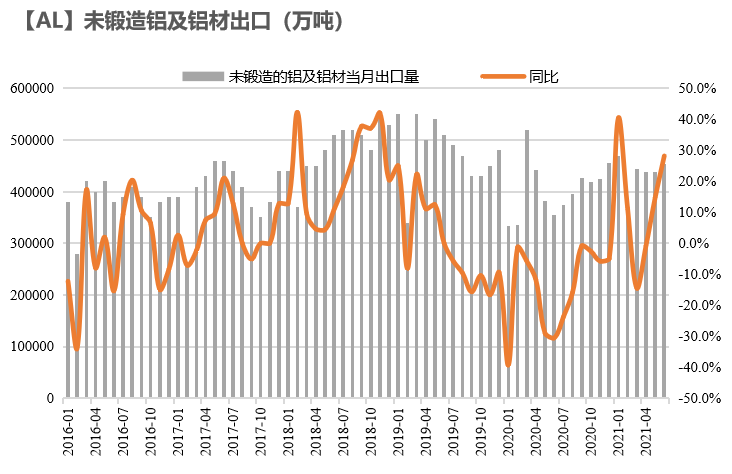

* 2021年1-6月,未锻轧铝及铝材出口261.6万吨,累计同比增长10.7%。随着海外经济回暖,对铝材需求明显走强,但是集装箱短缺、海运费高企等因素抑制出口订单,以及国际贸易摩擦频发,例如欧盟、越南对华铝材反倾销,出口量难以大增,下半年月均出口量预计维持在45万吨的水平。

数据来源:天下金属,天风期货研究所

光伏装机有望好转,新能源汽车铝化率空间巨大

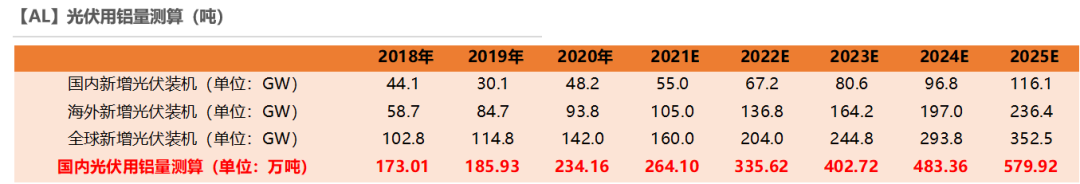

* 2021年上半年上游硅料、硅片接连涨价,给中下游企业带来较大压力,厂商通过调整开工率等方式,来改变硅料供需失衡局面;另一方面,6月下旬京运通、高景、弘元等硅片新产能陆续建成投产。年中硅价出现一定松动,价格开始回落,后续或将逐渐企稳,叠加分布式光伏屋顶政策出台,下半年国内新增光伏装机量将有所回升。6月底美国专利局宣布韩华Perc电池专利无效,清除了我国组件厂出口美国的限制,出口有望好转,预计全年国内新增装机55GW,全球新增装机160GW,每GW平均用铝量约1.9万吨,预计2021年光伏用铝量为264.1万吨。

* 年中时分,全国乘联会预测全年新能源汽车销量将达240万辆。中国汽车工业协会副秘书长师建华也表示,2021年新能源汽车销量突破200万辆不成问题,不仅如此,在“碳中和”目标助推下,新能源汽车进入了真正的市场化阶段,而铝合金在轻量化中有天然优势。根据我们测算,2021年新能源汽车用铝量有望达到43万吨,单车用铝量逐年提高,2025年突破200kg/台,用铝量增长至193万吨。

数据来源:wind,天风期货研究所

地产用铝贡献稳定增量,汽车景气度持续上行

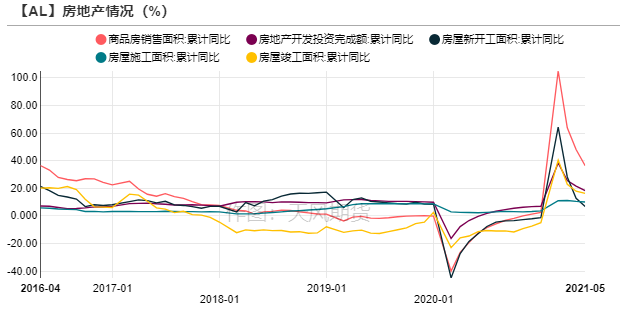

* 房地产是铝第一大消费终端,2021年上半年,全国房地产市场整体延续了去年底的运行态势,商品房销售规模大幅增加,重点城市热度不减,中央和地方密集出台调控政策,进一步向供给端侧重,房地产金融监管持续强化,地方加快建立房地联动机制,针对二手房市场调控的力度亦在不断加强,部分城市调控效果已经显现。下半年坚持“房住不炒”基调不变,各地因城灵活施策,地产竣工周期将稳定贡献用铝增量,预计全年增长8.5%。

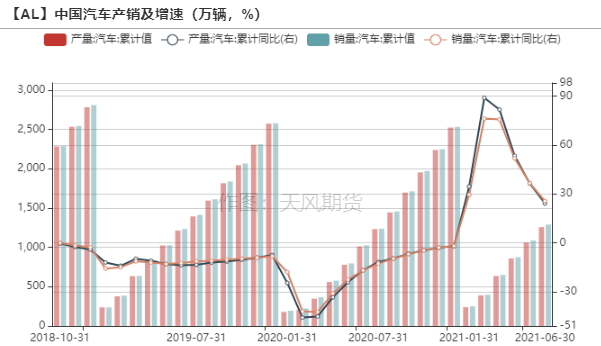

* 汽车是原生铝的第二大消费终端,原生铝合金可以用于汽车车身、轮毂等部位,同时也是再生铝合金的主要下游。2021年1-6月汽车累计产销1256.9万辆和1289.1万辆,同比增长24.2%、25.6%。上半年在芯片短缺、原材料价格上涨等不利因素影响下,汽车产销依然表现不俗,预计下半年芯片供应问题将有所缓解,国内汽车市场景气度持续上行,带动铝合金消费。

数据来源:wind,天风期货研究所

轨交用铝量有限,集中在上半年

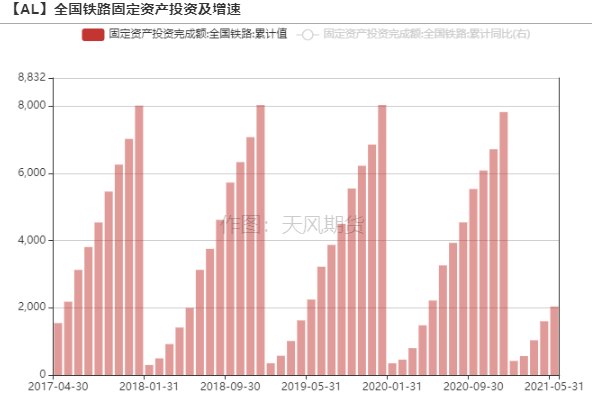

* 新基建中,轨道交通也是铝的消费终端之一。2021年1-5月,全国铁路的固定资产投资完成额累计值为2036.13亿元,同比下滑8%。2020-2022年间,中国计划开通的高铁(城际)线路合计有7000多公里的里程,每百公里国铁线路开通需要采购88辆车,每公里城际铁路需要采购约6辆车,而每辆车有8节车厢,一节车厢耗铝材量约9-10吨,因而测算出,2021年高铁用铝量约为20.11万吨,同比略有减少。值得注意的是,轨交的生产模式是小批量、多品种,高铁车辆的生产节点为:1~2月份铁道部向中车系统各主机厂分配订单,3-4月采购原材料,5-7月首辆车生产,因而采购铝材主要发生在上半年。

数据来源:wind,天风期货研究所

空调订单内冷外热,特高压建设提速

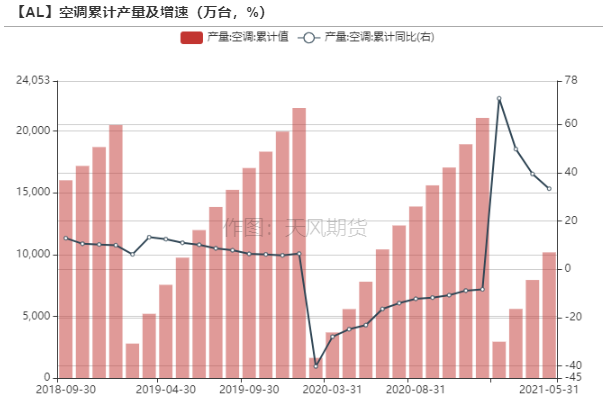

* 2021年1-5月,空调累计生产10175.9万台,累计同比增长33.4%;家用空调累计生产7124.3万台,累计同比增长23.04%,增幅持续缩窄。二季度内销出现一定下滑,主要原因还是来自于零售端口的传导,从4月中下旬开始这种迹象较为明显,5月零售端口下滑超过20%,受此影响,工厂生产和出货大幅下滑。另一方面,原材料价格持续上涨,成本涨价令企业采购趋于谨慎。出口市场表现火爆,欧美需求持续扩增,下半年内外冰火两重天的状态或将延续,预计全年空调行业用铝量增长40万吨。

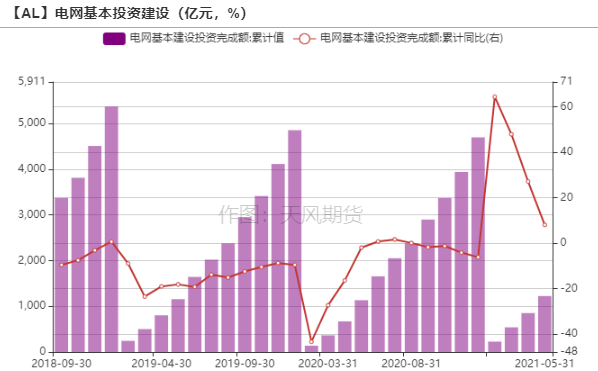

* 2021年国家电网计划投资额为4730亿元,较去年增长125亿元。1-5月,电网基本建设投资完成额累计值为1225亿元,累计同比增长8.02%。国家电网将继续加快推进特高压重点工程,铝线缆订单一直表现较好,下游反馈订单维持在10个月以上,参照历史工程的数据估算得出(根据直线距离和公路距离平均值),特高压交流线路平均每公里用铝量63.43吨,特高压直流线路平均每公里用铝量55.17吨。由于基数偏低,预计2021年特高压用铝量同比小增4万吨。

*综上,房地产、汽车行业仍然是铝终端消费的主力军,光伏、新能源等领域贡献边际增量,2021年铝消费增速预计达到5.8%。

数据来源:wind,天风期货研究所

低库存、低仓单状态或将贯穿下半年

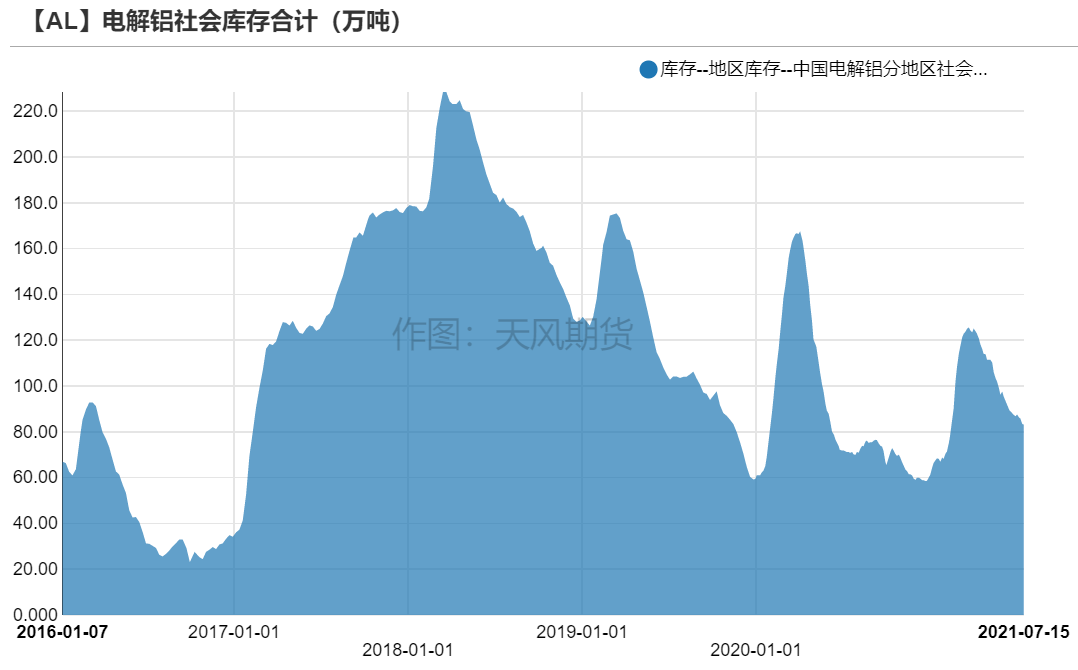

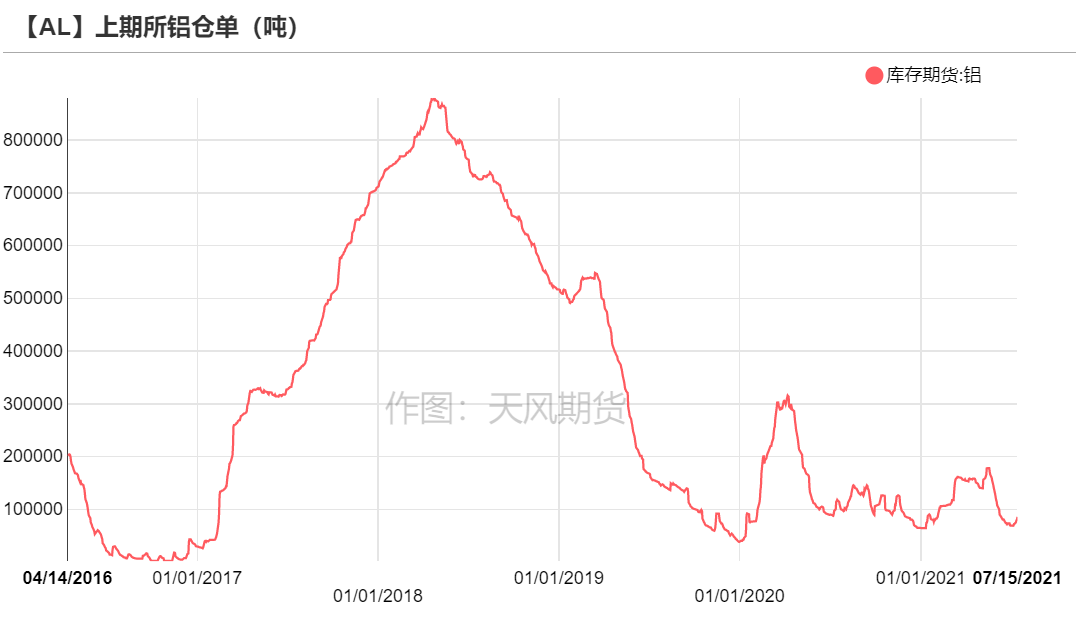

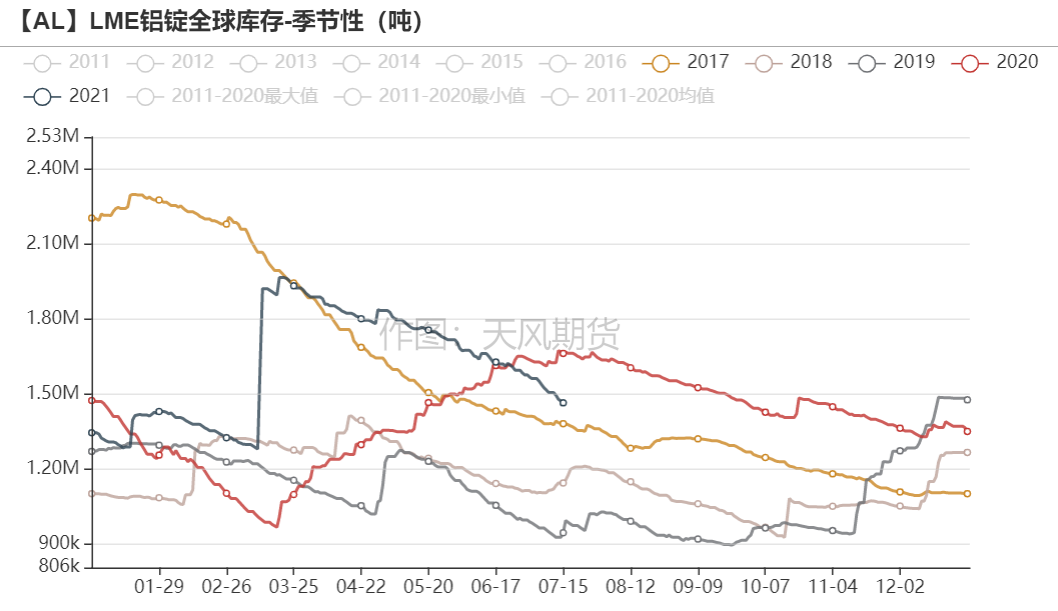

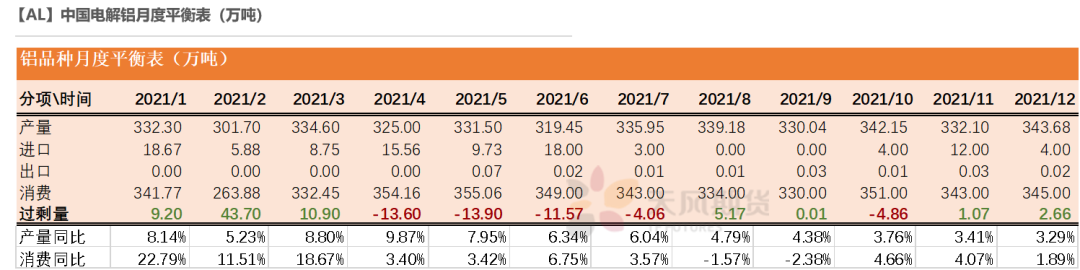

* 进入二季度电解铝如期开始去库,到7月上旬社会库存降至83万吨附近。各地限电和能效双控导致电解铝产量下滑,出货困难,因而到货不多。而淡季不太淡,铝锭出库力度尚可,尽管最近下游铝加工厂也受限电影响,但本身没有满负荷,影响不及供应端。第一批铝锭抛储于7月初展开,竞拍价绝大多数以最高上限成交,也充分反映了下游的心理价位,7月中旬基本就可提货,库存仍没有明显积累。上期所仓单降至10万吨以内,可交割货源总体偏少。

* 我们认为,下半年供应干扰持续,且消费仍有韧劲,即便假设抛储和进口加起来有50万吨,也难以累库,社会库存重心围绕80万吨上下浮动,低库存、低仓单状态或将贯穿下半年。

数据来源:SMM,天风期货研究所

海外方面:终端补库,需求强劲

海外电解铝产能有序重启

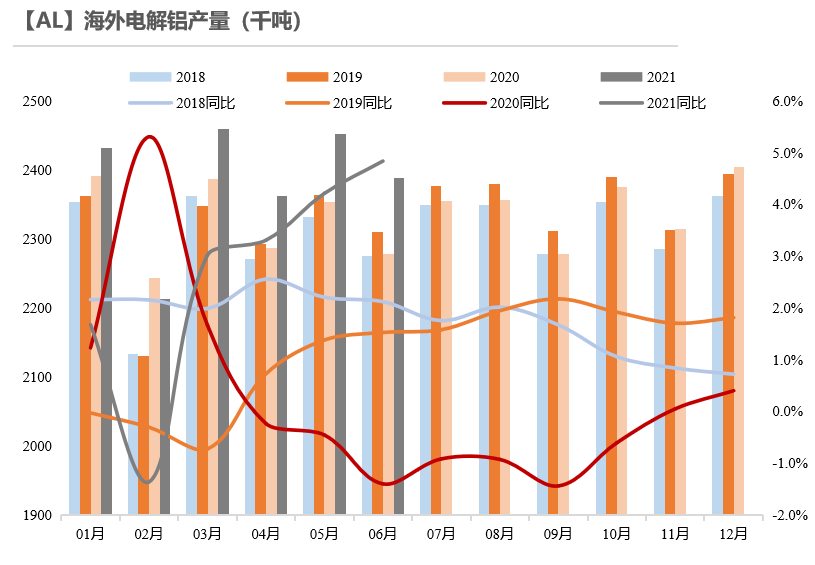

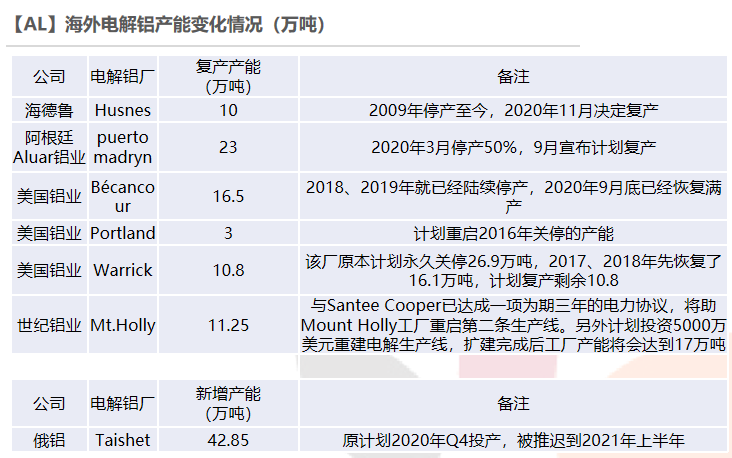

* 2021年一季度海外电解铝累计产量为1430.7万吨,累计同比增长2.63%。海外电解铝产能逐渐恢复,海德鲁、阿根廷铝业、美铝、世纪铝业等旗下产能有序重启,俄铝新增产能投放,合计增加了约120万吨。预计到2021年底,海外电解铝产能共恢复160万吨,年底产能达到2950万吨附近。

数据来源:CRU,上市公司财报,天风期货研究所

俄罗斯对铝出口征税影响全球供应格局

* 为应对原材料价格大幅上涨,俄罗斯政府提议对欧亚经济联盟(EAEU)以外的国家,在2021年8月1日至12月31日期间对黑色和有色金属出口征收关税,铝产品的具体出口关税为254美元/吨。该税只影响HS编码7601的铝锭、钢坯、板坯和铸造产品,同时包括初级和次级铝产品,但不影响线材或半成品。

* 根据俄铝2020年报,俄罗斯境内有8家电解铝厂,股权占比100%,原铝产量合计364.9万吨,VAP产品达到172.2万吨。俄罗斯作为铝产品出口大国,向欧洲和亚洲销售大量原铝,对北美销售增值铝产品,2019年出口量占国内产量比重达到50%左右,征税的举动将对全球供应格局产生重大影响。一旦临时出口税在2021年年底结束,俄罗斯考虑采取更长期的措施。

数据来源:CRU,上市公司财报,天风期货研究所

海外汽车补库,现货升水飙涨

* 海外铝最大消费终端——汽车行业,尽管上半年因芯片短缺导致产能削减,但是需求依旧强劲,叠加行业进入补库周期,用铝量非常可观。1-4月,美国新车销量达到557.1万辆,同比增长11.1%;1-4月, 欧洲累计新车注册量为342.3万辆,同比增长24.4%。

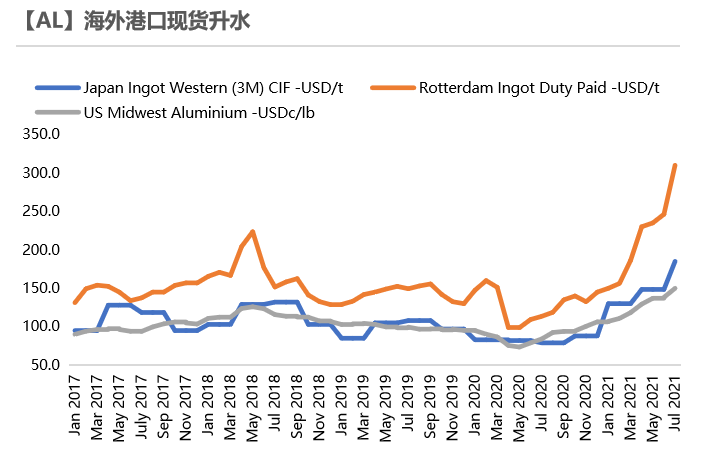

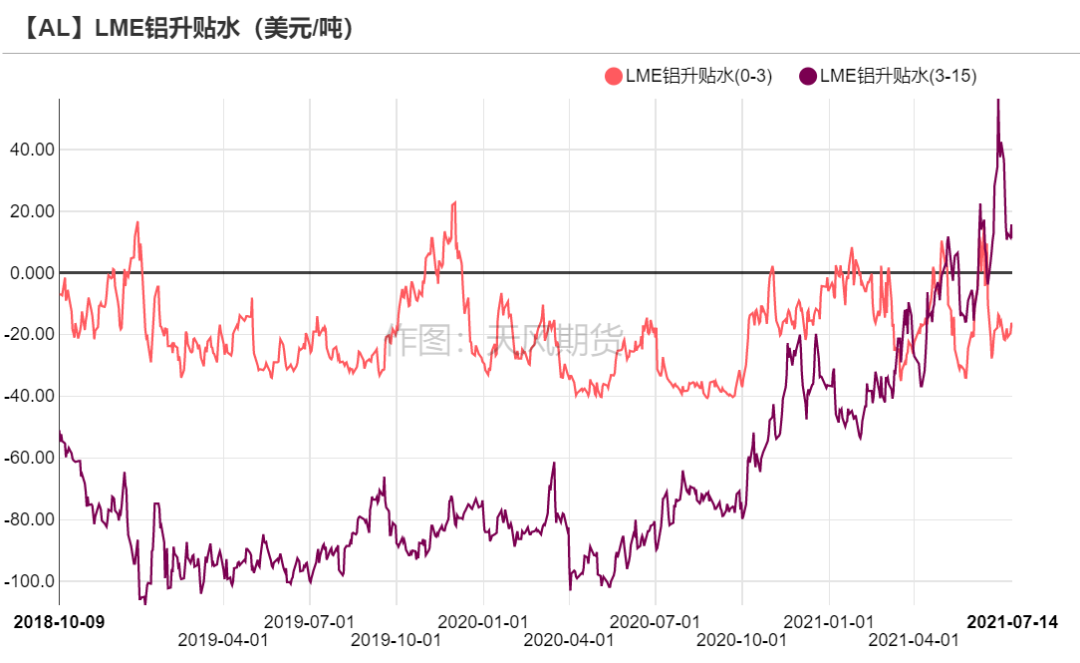

* 消费表现向好,叠加俄罗斯征收铝出口税,导致海外现货升水飙涨,鹿特丹完税价升至310美元/吨。LME库存延续下滑态势,且仓单出库缓慢,排队时间较长,海外有挤仓趋势。

数据来源:wind,CRU,天风期货研究所

下半年供需平衡与展望

铝供需平衡及展望

*2021年下半年行情展望:下半年电解铝继续聚焦供应端,在减碳排背景下,火电铝企业倍感压力,而坐拥水电等清洁能源的西南铝企也并非高枕无忧,天气的不确定性放大了水电负荷的不稳定性,导致用电高峰时期电解铝厂不得不为保证居民用电、西电东送等情况让步,限电将成为常态化。因而二季度因限电关停的产能恢复预期一再推迟,内蒙古电解铝厂降负荷难以长期维持,或步入云南的后尘。国内新增产能主要集中在内蒙古和西南地区,释放进度大打折扣。尽管在高利润刺激之下,有部分闲置电解铝产能恢复,我们预计2021年底电解铝运行产能行至3988万吨附近,全年产量3938万吨,同比增速6%。抛储实际情况要看国家调控力度,和进口量呈现此增彼减的“跷跷板”现象。总体来说,电解铝供应抬升之路崎岖坎坷。

* 终端需求韧劲仍存,房地产、汽车行业仍然是铝消费的主力军,光伏、新能源等领域贡献边际增量,2021年铝消费增速预计达到5.8%。下半年电解铝难以大幅累库,社会库存重心围绕80万吨上下浮动,低库存、低仓单状态或将贯穿下半年。长期来看,铝消费依旧可期,而电解铝供应扩张受到掣肘,需要给予电解铝行业丰厚的利润来刺激开工,建议逢低布局沪铝多单。海外方面呈现供需两旺,终端补库需求强劲,叠加俄罗斯征收铝出口税,导致海外现货升水飙涨,若下半年进口窗口再度打开,逢沪伦比值走高至1.23之上可布局内外正套。

*风险提示:1.抛储总量超预期;2.新增产能加速投产;3.需求不及预期。

数据来源:CRU,SMM,天风期货研究所